석유화학 불황이 아시아를 넘어 세계적으로 확산되고 있다.

코로나19(신종 코로나바이러스 감염증)를 타고 재정을 확대한 결과 인플레이션이 극심해짐에 따라 미국을 중심으로 기준금리를 대폭 올려 글로벌 경기 침체가 심화되고 있는 가운데 중국이 제로코로나 정책을 장기화하면서 GDP(국내총생산) 성장률이 3.5% 수준으로 급락해 석유화학제품 수요가 줄어들고 있기 때문이다.

국내 석유화학기업들은 중국이 쉽게 자급화하지 못할 것으로 판단하고 기초유분, 폴리머, 합성원료, 합성고무 신증설 전략을 고집했으나 글로벌 경기 침체가 심화되면서 공급과잉과 현물가격 폭락으로 고전하고 있다.

올레핀(Olefin)은 2022년에 이어 2023년에도 수요 위축이 이어지면서 공급과잉의 늪에서 빠져나오지 못할 것으로 예상된다.

2022년 2월 말 러시아가 우크라이나를 침공하면서 배럴당 120-140달러로 치솟았던 국제유가가 70-90달러 사이에서 등락하고 있는 가운데 2020년부터 에틸렌(Ethylene) 생산능력을 급격히 확대함으로써 공급과잉이 심화되고 있기 때문이다.

경제위기 때마다 한국의 생산을 뒷받침해주던 중국이 올레핀 자급률을 확대하면서 수입을 줄이고 있는 것도 영향을 미치고 있다. 중국 정부가 2022년 12월 들어 제로코로나 정책을 폐기했으나 중국 경제 회복은 2023년 하반기에나 가능할 것으로 예상된다.

특히, 글로벌 화학기업들이 원료 코스트가 크게 낮은 에탄(Ethane), 프로판(Propane), 중질유 등으로 원료 다양화를 진행하고 있어 국내 석유화학기업이 주력 가동하는 나프타(Naphtha) 베이스 NCC(Naphtha Cracking Center)는 경쟁력이 크게 떨어지고 있다.

대형 프로젝트 막바지에 공급과잉 본격화

글로벌 석유화학기업들은 2021-2022년 공격적으로 신증설을 단행했으며 대부분의 대형 프로젝트들이 막바지에 접어든 것으로 파악된다.

중국은 2021년 Zhejiang Petrochemical, Lianyungang Petchemical을 필두로 에틸렌 생산능력을 786만톤, 한국은 LG화학, GS칼텍스, 현대오일뱅크-롯데케미칼을 중심으로 204만톤을 신증설했으며 타이, 인도네시아, 필리핀 등 동남아시아도 1040만톤을 확대했다. 중동도 2021년 135만톤을 포함 총 1175만톤을 확장한 것으로 파악된다.

2022년에는 북미와 남미도 501만톤을 신증했으며 유럽 140만톤, 중국을 포함한 아시아 530만톤으로 총 1171만톤을 추가 가동한 것으로 파악된다.

올레핀은 중국 경제가 2020년 하반기부터 급격히 회복되고 세계 각국이 코로나19에 대응해 정책자금을 대거 공급한 영향으로 수요가 증가했으나 공급에는 미치지 못하고 있다.

유안타증권에 따르면, 글로벌 에틸렌 수요는 2019년 약 1억6000만톤에서 2020년 1억5763만톤으로 37만톤 감소에 그쳤고 2021년에는 1500만톤 급증해 총수요가 1억7000만톤을 넘어선 것으로 파악된다.

그러나 2022년 석유화학 특수가 소멸되면서 수요가 200만-300만톤 증가에 그쳤으나 총수요는 약 1억8000만톤으로 2019년에 비해 10% 이상 증가한 것으로 추정된다.

2023년 공급과 수요는 글로벌 경기침체와 금융시장 자금 경색, 중국의 제로코로나 정책 폐기·완화, 러시아-우크라이나 전쟁 등 변수가 많아 연구기관, 석유화학기업마다 상당한 차이가 나타나고 있다.

S&P글로벌(S&P Global)과 롯데케미칼은 2023년 에틸렌 신증설이 900만톤에 달할 것으로 예상했으나 유안타증권은 유럽 100만톤, 아시아 383만톤으로 총 483만톤 증가에 그치고, 삼성증권은 2022년 지연된 프로젝트가 2023년으로 넘어가면서 1120만톤이 신증설될 것으로 예상하고 있다.

페트로차이나(PetroChina) 경제기술연구원에 따르면, 중국은 2023년 완공을 앞둔 에틸렌 프로젝트가 총 4개이며 총 생산능력이 400만톤에 달하고 있다.

에틸렌 수요는 S&P글로벌과 유안타증권이 GDP 성장률을 고려해 600만-700만톤 증가하고, 롯데케미칼은 900만톤 늘어나 수급밸런스가 가능할 것으로 예상했으나 삼성증권은 500만톤 증가에 그쳐 공급과잉이 불가피할 것으로 예측하고 있다.

다만, 유안타증권은 중국의 코로나19 방역 정책 완화에 따른 보복소비 증가, 우크라이나 복원 사업 등을 가정해 수요가 900만톤 증가할 것이라는 낙관적 시나리오와 함께 2024년 증설량이 1150만톤으로 폭증하면서 재차 공급과잉으로 전환할 것으로 예상하고 있다.

일부 낙관론을 포함해도 공통적으로 스팀 크래커의 평균 가동률이 80% 수준에 불과해 장기적으로 공급과잉이 이어지고 사이클 회복이 지연될 것으로 판단하고 있다.

국제통화기금(IMF)에서 발표하는 글로벌 GDP 전망은 점차 하향하고 있으며 인플레이션 완화를 위한 미국 연준(Fed)의 고금리 정책 장기화로 자금 조달이 어려워 증설 프로젝트가 2023년을 넘기거나 수요가 예상보다 위축될 가능성이 엿보이고 있다.

한국, 중국의 고도성장 덕에 공급과잉 위기 탈출

국내 시장은 석유화학기업들이 국제적인 경제위기와는 상관없이 신증설을 단행해 공급과잉이 극심한 것으로 파악된다.

한국석유화학협회에 따르면, 국내 에틸렌 총 생산능력은 2022년 기준 1270만톤에 달하고 있으며 에틸렌 생산량은 2021년 1039만8407톤으로 2014년에 비해 25.6%, 프로필렌(Propylene)은 988만1857톤으로 38.1%, 부타디엔(Butadiene)은 145만1676톤으로 18.6% 증가했다.

에틸렌 국내수요는 2021년 938만557톤으로 2014년에 비해 21.5%, 프로필렌은 594만3855톤으로 32.5%, 부타디엔은 113만4105톤으로 11.5% 증가했으나 공급이 수요를 꾸준히 웃돌아 수출이 불가피한 구조적 한계를 내포하고 있다. 수출하는 유도제품을 고려하면 실질 과잉률이 70% 안팎에 달하는 것으로 분석된다.

에틸렌 현물가격은 중국 수요에 따라 등락을 거듭하고 있으며 2022년 하반기부터 수익성이 급격히 악화되고 있다.

2020년 하반기부터 중국 수요가 살아나면서 2022년 상반기까지 고공행진을 장기화했으나 2022년 하반기부터 중국 수요가 줄어들면서 폭락에 폭락을 거듭해 바닥을 기고 있기 때문이다.

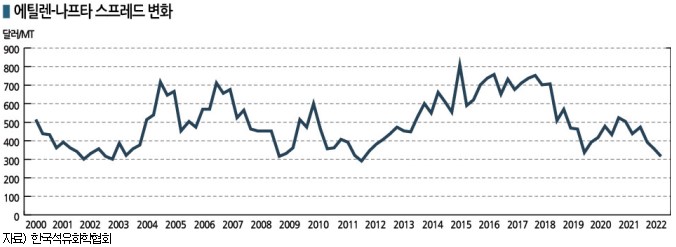

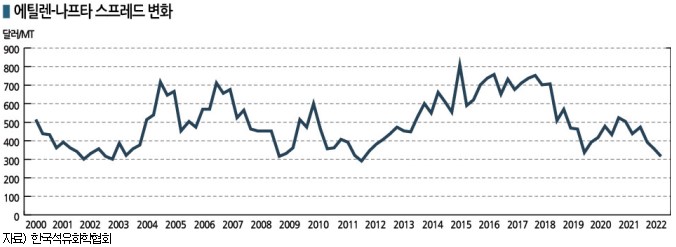

장기적으로도 에틸렌(CFR NE Asia)-나프타(C&F Japan) 스프레드는 글로벌 경제위기와 맞물려 천당과 지옥을 오간 것으로 파악된다. 2001-2003년에는 IT버블, 9.11테러, 동남아시아 및 중동의 신증설 붐으로 스프레드가 톤당 157-159달러에 불과했고 2008년 금융위기 당시에도 178달러에 그쳤다.

미래에셋, 하나금융연구소에 따르면, 2001-2003년 글로벌 크래커 평균 가동률은 87%, 2008년에는 83%에 불과했다.

2011년에는 중동 및 북아프리카 자스민 혁명과 유럽 재정위기, 미국 신용등급 강등으로 스프레드가 146달러까지 떨어졌으며 2019년에는 미국·중국 무역갈등에 따른 보호무역주의 확산, 중동지역 군사적 긴장으로 207달러로 바닥권을 형성했다.

2022년에는 러시아-우크라이나 전쟁, 코로나19 회복을 위한 양적완화 후폭풍으로 인플레이션 위기가 닥쳤고 미국 연준의 기준금리 대폭 인상, 중국 도시 봉쇄 등으로 스프레드가 182달러로 하락했다.

글로벌 경제위기 때마다 국내 올레핀 생산기업들은 수출 확대로 빠르게 위기에서 벗어난 것으로 파악된다. 지리적 이점을 이용해 중국 수출을 확대했기 때문이다.

2008년 하반기 금융위기 이후 2009년 중국에 대한 에틸렌 수출량은 2008년에 비해 4만톤 줄었으나 프로필렌은 69.5% 급증했고, 부타디엔은 108.9% 폭증했다. 2011년 자스민 혁명 이후 2012년 올레핀 중국 수출량도 42.6% 급증했다.

2020년에는 코로나19 확산으로 경제활동 자체가 침체되며 15.1% 감소했으나 2021년 에틸렌 수출량이 34.9% 급증했고 미국 트러블과 수요 폭증으로 석유화학기업들이 역대 최고 영업실적을 기록했다.

그러나 한국은행은 2021년 석유화학 수출물량지수가 114.3포인트로 5.41포인트 떨어져 수출경쟁력이 다소 하락한 것으로 분석했다. 중국이 대규모 크래커와 플랜트를 신증설하면서 점점 수입 의존도를 낮추고 있기 때문이다.

중국, 자급률 상승에 봉쇄 완화에도 회복 불확실

중국은 2022년 미국을 제치고 에틸렌 생산능력 1위로 등극한 것으로 나타났다. 2021년 말에는 중국의 에틸렌 생산능력이 4368만톤으로 미국과의 격차가 59만톤에 불과했다.

한국석유화학협회도 생산능력 기준 중국의 기초유분 자급률이 이미 100%를 초과한 것으로 파악하고 있다. 2020년 에틸렌 109.9%, 프로필렌 115.5%, 부타디엔 139.8%로 집계했다.

다만, 실제 생산량은 생산능력에 미치지 못하는 것으로 파악된다. 중국 국가통계국 및 둥하이(Donghai) 증권연구소에 따르면, 중국은 2021년 에틸렌 내수가 5832만톤에 달했으나 생산량은 2826만톤으로 약 3000만톤은 재고와 수입으로 충당했다.

페트로차이나 경제기술연구원은 중국이 2022년 에틸렌 생산능력을 565만톤 확대함으로써 총 생산능력이 약 5000만톤에 달했고 2025년까지 1755만톤을 추가 확대할 것으로 예상하고 있다. 사이노펙(Sinopec) 등 국영기업이 1300만톤, 민간기업들이 475만톤 증설할 계획인 것으로 파악하고 있다.

그러나 국내 석유화학기업들은 중국 수출 비중이 높아 가동률 감축 외에는 적절한 대응수단을 강구하지 못하고 있다. 중국에 대한 올레핀 수출비중은 2001년 49.0%에서 2014년 93.1%로 정점에 달했고 2022년 1-10월에도 73.3%를 기록했다.

중국은 엄격한 코로나19 방역 통제로 수요 회복에 어려움을 겪어 2022년 에틸렌 수요가 2-4% 줄어든 것으로 추정됨에도 불구하고 중국 수출 의존도가 70%를 상회함으로써 수출 다변화의 한계를 여실히 드러낸 것으로 평가된다.

국내 석유화학 관계자들은 2022년 중국이 도시 봉쇄로 수요가 억눌렸던 만큼 2023년 방역정책을 완화하면 보복소비가 이루어져 한국산 수입을 확대할 것으로 기대하고 있다.

그러나 S&P글로벌은 중국의 에틸렌 수입량이 월 평균 200만-250만톤에 달했으나 2023년에는 150만톤에 미치지 못할 것으로 예측하고 있다.

프로필렌, 중국 PDH가 수급을 좌우한다!

프로필렌은 중국의 신증설이 극심해 아시아 공급과잉이 갈수록 심화되고 있다.

한국무역협회에 따르면, 에틸렌 중국 수출은 2015년 이후 증가하고 있다. 2020년 73만6821톤으로 21.7% 감소했으나 2021년 반등했고 2022년 1-10월 105만2212톤으로 전년동기대비 35.4% 급증했다.

반면, 프로필렌은 2016년 152만237톤을 정점으로 감소세를 나타내고 있으며 2022년 1-10월에는 98만678톤으로 13.6% 급감했다. 코로나19 확산으로 수출량이 11.3% 감소했던 2020년에 비해서는 2.3%포인트 상승했다.

중국은 프로필렌 생산능력이 2021년 기준 5194만톤에 달했으나 생산량은 약 4120만톤으로 평균 가동률이 79%에 불과한 것으로 파악된다.

중국은 NCC, PDH(Propane Dehydrogenation), MTP(Methanol to Propylene) 프로세스를 통해 프로필렌을 생산하고 있으며 2021년에는 MTP는 원가경쟁에서 밀리면서 가동률이 낮았으나 NCC와 PDH는 가동률이 비교적 양호한 것으로 파악된다.

PDH 플랜트의 프로필렌 생산능력은 조사기관마다 다소 차이가 있으나 1000만톤 이상이며 2022년 완공하거나 진행하고 있는 프로필렌 증설량 1000만톤 가운데 600만톤이 PDH 공법에 해당하는 것으로 추산된다.

S&P글로벌은 중국의 PDH 생산능력이 2021년 1000만톤에서 2026년 1700만톤으로 급증할 것으로 예상하고 있다.

중국이 PDH 신증설에 주력하고 있는 것은 2010년대 초중반부터 급속도로 증가하는 프로필렌 수요에 대응하기 위한 면도 있으나 생산비용을 줄일 수 있어 경제적이고 에너지 소비와 탄소 배출량을 줄일 수 있는 공법으로 인식하고 있기 때문이다.

다만, 2021년 12월부터 프로판 가격이 나프타와 대동소이해 원가경쟁력에서 MTO(Methanol to Olefin), CTO(Coal to Olefin)에 밀리면서 2022년에는 PDH 가동률이 60-65%로 떨어진 것으로 파악된다.

S&P글로벌 관계자는 “중국은 PDH 플랜트 가동률 유지가 관건”이라며 “공급과잉이 발생하면 PDH 공장이 대대적 감산에 들어가고, 수급이 나아지면 다시 풀가동하는 상황이 이어질 것”이라고 주장했다.

이어 “결국 프로필렌 가격은 PDH가 결정하고 다른 공법으로 생산한 프로필렌이 PDH 프로필렌 가격을 따라가게 될 것”이라고 덧붙였다.

부타디엔은 2021년 중국 수출량이 4만4196톤으로 2006년 이후 최저치를 기록했으나 2022년 1-10월에는 3만7892톤으로 29.5% 급증했다.

에틸렌과 프로필렌은 수출이 중국과 연결돼 있으나 부타디엔은 최근 상관관계가 멀어지고 있다.

부타디엔은 2022년 1-10월 일본 수출량이 5만5937톤으로 134.9% 폭증했고 중국도 29.5% 증가했다. 미국은 32.6% 감소했으나 타이완이 116.7% 폭증하면서 전체 수출량은 14만9642톤으로 44.9% 급증했다.

정유기업, 저가 원료 활용 크래커 상업가동 시작

국내 올레핀 생산기업들은 원료가 나프타에 한정돼 원가경쟁력이 가장 뒤처지는 것으로 평가된다.

중국, 동남아, 중동, 유럽, 미국은 에탄을 원료로 하는 ECC(Ethane Cracking Center), 액화석유가스(LPG), 프로판을 투입하는 PDH 등 올레핀 생산시설을 확보하고 있으며 시황에 따라 원료를 대체 투입해 원가를 절감하고 있다.

롯데케미칼에 따르면, 러시아-우크라이나 전쟁 이후 천연가스 공급난이 발생하면서 미국 에탄 가격은 2022년 3분기 평균 톤당 405.3달러로 전년동기대비 58.3% 급등했다. 브렌트유는 33.6%, 나프타는 5.3% 상승했다.

그럼에도 동북아 나프타 가격은 에탄에 비해 75.8% 높았다. 에너지 공급난 우려로 국제유가가 폭등했던 2분기에는 나프타와 에탄 가격 폭이 103.6%까지 벌어진 바 있다.

국내에서는 정유기업들이 원료 다양화 설비를 건설하면서 올레핀 시장에 진출하고 있어 NCC의 경쟁력 약화가 불가피할 것으로 예상된다.

GS칼텍스는 2018년 MFC(Mixed Feed Cracker) 건설에 2조7000억원을 투입했으며 2022년 11월11일 준공식을 열었다. MFC는 에틸렌 75만톤, 프로필렌 41만톤, 혼합 C4유분 24만톤의 생산능력을 갖추고 있으며 폴리머, 열분해 가솔린 역시 생산할 수 있다.

원료로 나프타, LPG, 석유가스 등 정유공정에서 생산되는 다양한 유분을 투입할 수 있어 나프타를 원료로 투입하는 NCC와 비교해 경쟁력을 갖춘 것으로 평가된다.

에쓰오일은 2018년 11월부터 벙커-C유를 원료로 에틸렌 18만7000톤, 프로필렌 71만톤을 생산하는 잔사유 고도화시설(RUC)을 가동하고 있으며 최근 대규모 샤힌(Shaheen) 프로젝트에 돌입했다.

샤힌 프로젝트는 에쓰오일이 추진하는 울산 2단계 석유화학 프로젝트로 약 7조원을 투입해 울산에 스팀 크래커와 올레핀 다운스트림 플랜트를 건설한다.

에쓰오일은 샤힌 프로젝트에 아람코의 TC2C(Thermal Crude to Chemicals: 원유를 석유화학제품으로 전환하는 기술)를 도입하기 위해 2022년 초 아람코와 업무협약(MOU)을 체결한 바 있다.

현대케미칼은 2022년 10월부터 HPC(Heavy Feed Petrochemical Complex) 상업가동을 시작했다. HPC는 중질유분, 부생가스 등 저가 원료를 활용해 에틸렌 85만톤, 프로필렌 50만톤을 생산한다.

중질유를 원료로 석유화학제품을 생산하는 공장은 미국, 네덜란드에 6개 플랜트를 보유한 쉘(Shell)에 이어 2번째이다. 첫 시험가동은 2021년 12월 실시했으며 현대오일뱅크의 IPO와 함께 상업가동을 준비했으나 러시아-우크라이나 전쟁 이후 국제유가가 폭등하면서 원가부담이 더해졌고 금융시장 불안정성이 확대되며 가동시점을 미룬 것으로 파악된다.

다만, S&P글로벌 관계자는 “올레핀 전망이 좋지 않아 정유기업들도 섣부르게 가동률을 높일 수는 없을 것”이라고 주장했다.

석유화학, 2023년 하반기부터 회복 낙관

국내 석유화학기업들은 스페셜티 사업 여부에 따라 영업실적이 엇갈렸으나 석유화학 부문은 높아진 원가 부담, 인플레이션, 수요 위축으로 글로벌 석유화학제품 시황이 악화되면서 부진을 면치 못했다.

LG화학 석유화학 사업은 2022년 1-3분기 매출이 17조4450억원으로 전년동기대비 13.8% 증가했으나 영업이익은 1조2410억원으로 63.5% 급감하고, 영업이익률은 7.1%로 15.0%포인트 하락했다.

한화토탈은 매출이 10조7629억원으로 55.7% 급증했으나 영업이익은 3559억원으로 57.4% 급감하고 영업이익률은 3.3%로 8.8%포인트 하락했다.

특히, 올레핀 사업 비중이 큰 롯데케미칼, 여천NCC, 대한유화는 매출이 각각 36.3%, 18.6%, 1.8% 증가했으나 영업이익은 모두 마이너스 1000억-2700억원으로 적자 전환했다.

그러나 국내 석유화학기업들은 2023년 상반기 이후 올레핀 시황 회복을 기대하고 있다.

LG화학 차동석 사장은 “2022년 4분기에 석유화학제품 하락세가 진정되고 원료가격 역시 안정화되고 있어 추가 악화는 제한적”이라며 “4분기에 바닥을 확인하고 이후 바닥을 탈출할 것”이라고 주장했다.

롯데케미칼 관계자는 “2022년은 전쟁 등으로 통상적인 수급에서 벗어나 수요가 비정상적인 약세를 나타냈다”며 “2023년 중반 이후 중국의 봉쇄 완화와 건설 인프라를 바탕으로 점진적인 수요 회복과 제한적 반등을 기대하고 있다”고 밝혔다.

국내 석유화학기업들은 에틸렌-나프타 스프레드가 바닥 수준에 가까운 점을 근거로 회복을 예상하고 있다.

에틸렌-나프타 스프레드는 2000년 1분기부터 2022년 3분기까지 최대 820달러에서 최소 146달러를 오갔고 평균값은 413달러, 중간값은 376달러를 나타냈다.

에틸렌-나프타 평균 스프레드는 2022년 1분기 276달러, 2분기 234달러, 3분기 182달러로 급락했으며 최근 22년 동안 나타난 스프레드를 비교하면서 4분기와 2023년 1분기 바닥을 확인하고 이후 반등할 것이라고 주장하고 있다. (홍인택 기자: hit@chemlocus.com)