국내 페인트 생산기업들이 TiO2(Titanium Dioxide) 가격 폭등으로 골머리를 앓고 있다.

노루페인트, 삼화페인트 등 페인트 생산기업들은 제조코스트 부담이 수익성에 직결돼 원료가격 상승 피해를 고스란히 받고 있는 것으로 알려졌다.

KCC는 종합 건축자재 생산기업으로 건축자재가 페인트 영업부진을 상쇄하고 있지만 페인트가 매출의 절반을 자치하고 있어 힘들기는 마찬가지인 것으로 파악되고 있다.

TiO2 가격은 2011년 톤당 무려 4000달러대까지 폭등한 후 2012년 3000달러대로 하락했고 2013년부터 더욱 떨어져 2015년 말에는 1500달러를 형성하는데 그쳤다.

그러나 메이저들이 구조조정을 마무리하면서 2015년 말에서 2016년 초 사이 상승세로 전환돼 2017년 중반에는 메이저 공급제품이 3000달러를 돌파했고 중국산도 3000달러에 육박했다.

메이저 공급가격은 2018년 1/4분기에 3300달러 수준을 형성했고, 중국산도 2017년 중반 2900달러에서 2017년 말 2700-2800달러로 하락한 후 2018년 들어 다시 2900달러대로 상승했다.

국내 페인트 생산기업들은 TiO2 적정가격으로 톤당 2500달러를 제시하고 있지만 2018년 들어 3000달러를 훌쩍 넘어섬으로써 한숨이 끊이지 않고 있다.

메이저 구조조정 후 수급타이트 겹쳐 “초강세”

TiO2는 2011년 4000달러까지 폭등했지만 2011년부터 2015년까지 중국산 저가제품이 유입되면서 약세를 지속했다.

메이저들은 가동률 조정이 어려운 TiO2 공정 특성상 수익이 악화됐음에도 불구하고 생산량을 조절할 수 없어 중국산 저가제품 유입에 맥없이 당할 수밖에 없었던 것으로 파악된다.

페인트 관계자는 “중국산 저가제품이 아시아를 중심으로 대량 유입되면서 2016년 초 1500달러대까지 떨어졌고 메이저 공급제품도 1800달러대를 형성하는데 그쳤다”고 밝혔다.

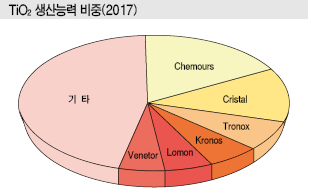

메이저들이 사업재편을 단행한 가운데 일부는 공장을 폐쇄했으며 DuPont은 TiO2 사업을 분사해 Chemours를 설립했다.

중국에서도 2016년 상반기에 Lomon이 Billions을 합병함으로써 TiO2 시장구조 재편을 마무리했다.

TiO2 가격은 2016년 초 구조재편이 마무리되고 글로벌 경기 상승으로 수급타이트 요인이 겹쳐 상승세로 전환됐다.

2016년 1500-1800달러대에서 2000달러대로 완만하게 상승했지만 2017년에는 분기마다 100-150달러씩 상승해 2017년 말에는 3000달러를 형성했다.

글로벌 TiO2 시장은 신증설 계획이 없어 수급타이트가 당분간 계속될 것으로 예상되고 있다.

중국 정부가 2016년부터 환경규제를 강화하면서 일부 TiO2 생산기업들이 가동을 중단한 반면, 미국·유럽은 건축 및 자동차 경기 호조로 TiO2 수요가 증가하고 있기 때문이다.

TiO2 가격은 구조재편으로 수급타이트가 유지되고 있는 가운데 성수기가 시작돼 2018년 상반기까지 상승국면을 유지할 것으로 예상되고 있다. 일부에서는 하반기에도 상승할 가능성을 배제할 수 없다는 입장이다.

국내 수요기업들은 중국산이 톤당 200달러 정도 낮게 거래되고 있음에도 불구하고 수급 안정성 측면에서 메이저와의 거래를 줄이는데 한계가 있어 코스트 압박이 상당한 것으로 나타나고 있다.

수요기업 관계자는 “국내기업들은 중국산을 40-60% 수입하고 있지만 고기능성 페인트 생산과 수급안정성 확보를 위해 중국산 수입량을 더 늘리기는 어렵다”고 주장했다.

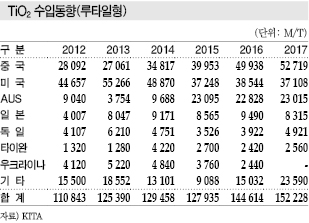

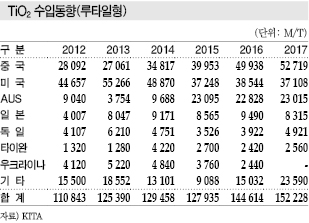

루타일형, 중국산이 미국산 추월

TiO2는 루타일(Rutile)형과 아나타제(Anatase)형으로 구분되며 루타일형은 주로 페인트 원료 사용되고 아나타제형은 수지용으로 채용되고 있다.

루타일형은 중국, 미국, 오스트레일리아에서 주로 수입하며 아나타제형은 코스모화학이 공급하고 있다.

루타일형은 공법에 따라 품질이 다르며 염소공법 TiO2는 고품질 페인트, 황산공법 TiO2는 범용 페인트의 원료에 투입되고 있다. 황산공법은 염소공법에 비해 불순물이 많이 함유돼 고품질제품에 사용하기 어려운 것으로 알려졌다.

국내시장은 미국산 수입을 줄이면서 품질이 좋지 않은 중국산 의존도가 높아지고 있다.

중국산 수입은 2013년 2만7061톤을 시작으로 2015년 3만9953톤, 2016년 4만938톤, 2017년 5만2719톤으로 증가했으며 수입의존도가 35%에 육박하고 있다.

반면, 미국산 수입은 2012년 4만4657톤에서 2013년 5만5266톤으로 증가한 후 2015년 3만7248톤, 2016년 3만8544톤, 2017년 3만7108톤으로 감소했다.

다만, 중국산 TiO2는 황산공법으로 고기능 페인트에는 사용할 수 없어 중국산 수입량이 더 증가하기는 어려울 것이라는 의견도 제기되고 있다.

중국산은 주로 Doguide, Dawn, CNNC가 공급하고 있다.

코스모화학, TiO2 상승으로 “수혜”

코스모화학(대표 함재경)은 TiO2 가격이 급상승하면서 흑자전환에 성공했다.

코스모화학은 TiO2 공급과잉 심화 및 중국산 저가제품 유입 뿐만 아니라 황산코발트(Cobalt Sulfate) 사업의 수익성 악화로 적자에 시달렸었다.

하지만, 2017년에는 매출액이 4251억원으로 전년대비 48.4% 증가했고 영업이익은 203억원으로 6년만에 흑자로 전환됐다.

글로벌 시장구조 재편으로 공급과잉이 해소되면서 국제가격이 50-100% 폭등했고 내수가격도 동시 상승해 수익성이 개선된 것으로 판단되고 있다.

원광석 가격도 올랐지만 TiO2 상승폭이 더 컸기 때문으로, 코스모화학도 자체적으로 공정개선, 제조코스트 절감 노력을 기울인 것으로 평가되고 있다.

코스모화학은 인천 소재 아나타제형 3만톤, 울산 소재 루타일형 3만톤 공장을 가동했지만 중국산 TiO2의 저가공세에 밀려 루타일형 생산을 중단했고 2016년 6월 인천공장을 매각하고 울산공장에서 아나타제형 3만톤을 가동하고 있다.

글로벌 메이저 구조재편 영향 장기화

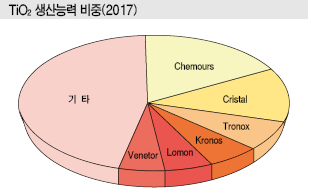

TiO2 시장은 DuPont에서 분사된 Chemours를 비롯해 Veneto, Cristal, Kronos, Tronox 등이 글로벌 메이저로 자리잡고 있고 일본 Ishihara, 중국 Lomon & Billions, Doguide, Jinhai, Dawn, CNNC, Ningbo 등도 영향력을 확대하고 있다.

글로벌 메이저인 DuPont은 TiO2 및 불소화학 사업부를 Chemours로, Huntsman은 TiO2 사업부를 Veneto로 분사했다. Huntsman은 2017년 10월 프랑스 Calais 공장도 폐쇄했다.

중국 Lomon도 Billions를 합병하면서 중국 최대기업으로 부상했다. Lomon & Billions은 Billions의 황산법 20만톤, Lomon의 30만톤을 포함 총 50만톤을 확보함으로써 글로벌 메이저로 부상했다. Billions의 염소법 6만톤을 포함하면 총 56만톤으로 글로벌 생산능력 4위에 올라 있다.

Tronox도 Cristal을 인수하기 위한 절차로 2018년 1월29일 사우디를 포함한 7개국 승인을 완료한 것으로 알려졌다. Tronox는 생산능력이 77만8000톤으로 38만톤인 Cristal 인수를 완료하면 총 생산능력이 115만8000톤에 달해 Chemours 137만톤에 이어 글로벌 2위로 부상하게 된다.

TiO2 메이저들이 구조조정을 완료함에 따라 페인트를 중심으로 한 수요기업들은 2018년에도 TiO2 코스트 부담에서 자유로울 수 없을 것으로 예상된다.

KCC 주도로 2018년 할당관세 수혜

국내 페인트 메이저인 KCC, 노루페인트, 삼화페인트, 강남제비스코 등은 TiO2 코스트 부담을 완화하기 위해 정부와의 협력을 강화하고 있다.

특히, KCC는 천정부지로 치솟는 TiO2 가격을 감당하기 힘들어짐에 따라 할당관세 혜택을 받기 위해 발군의 노력을 기울인 것으로 알려지고 있다.

한국-중국 FTA(자유무역협정) 체결 이후 점진적 관세 폐지 정책에 따라 6.5%였던 수입관세를 2017년 4.5%로 낮추었으며 2018년에는 3.9%로 추가 인하할 예정이다.

특히, TiO2를 할당관세품목으로 신청해 2018년에는 관세 0%의 혜택을 볼 수 있게 됐다.

할당관세는 국내산업을 지원하기 위해 기초원자재 등 특정 수입품목에 부과하는 관세로 국내외 여건에 따라 유동성 있게 대처할 수 있는 탄력관세이다.

KCC는 정부에 원료가격 부담으로 경영의 어려움을 호소하는 등 할당관세 혜택을 받기 위해 주도적으로 나섰으며 경쟁기업들은 KCC 지휘 아래 필요한 절차를 밟아나간 것으로 파악되고 있다.

국내 페인트 생산기업들은 2018년에는 0% 관세 혜택으로 영업실적 악화를 방어할 수 있을 것으로 기대하고 있다.

다만, 중국기업들이 국내 할당관세 수혜를 파악하고 수입관세 인하에 맞춰 수출가격을 인상할 수 있다는 우려가 제기되고 있다.

국내 페인트 생산기업들은 TiO2 할당관세 혜택을 보더라도 수지 가격이 2017년 말부터 급등해 2018년 영업적자를 우려하는 목소리가 나오고 있다.

아시아 수요 신장 가파르다!

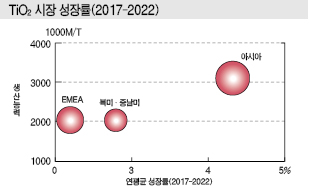

TiO2는 은폐성을 살려 백색안료, 표면도장용을 중심으로 투입되며 최종 수요처가 자동차, 건설 등 범용성이 높기 때문에 수요 신장률이 국가별 GDP(국내총생산) 성장률과 크게 연계되고 있다.

세계 수요는 안료, 페인트가 60%를 차지하고 있으며 플래스틱용이 25%로 뒤를 잇고 있다.

PVC(Polyvinyl Chloride), 폴리올레핀(Polyolefin), ABS (Acrylonitrile Butadiene Styrene), EP(Engineering Plastic) 등에 주로 투입되고 있다.

제지용은 도공, 내첨용으로 사용되며 촉매, 광촉매, 세라믹, 화장품용으로도 공급되고 있다.

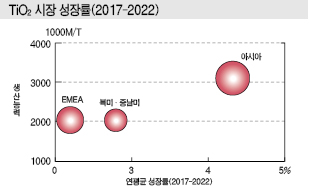

2017년 세계 수요는 680만-700만톤으로 추정되며, 중국을 포함한 아시아가 수요증가를 주도하고 있다.

아시아는 원료가 풍부하고 자동차, 가전 생산이 늘어나고 있어 수요 신장이 가파른 편이며 앞으로 5년 동안 연평균 4.0-4.5% 신장할 것으로 예상되고 있다.

세계 수요의 30%를 차지하고 있는 유럽, 아프리카, 중동 지역은 연평균 2.0-2.4% 신장에 그칠 전망이다.

자동차 생산이 줄어든 북미·중남미는 신장률이 5년 전에 비해 둔화됐으나 유럽, 아프리카, 중동과 동일한 생산능력을 보유하고 있어 2.6-3.0% 신장이 기대되고 있다.

중국은 TiO2 생산능력을 급격히 확대하고 있으며 최근에는 유럽, 미국을 따라잡는 수준으로 성장했다.

다만, 유럽·미국·중국을 제외한 아시아가 주로 염소공법을 채택하고 있는 것과 대조적으로 중국은 생산설비의 90%가 황산공법을 채용하고 있다..

염소공법은 루타일을 원료로 투입하고 환경부담이 적을 뿐만 아니라 고품질제품을 생산할 수 있는 메리트가 있는 반면, 황산공법은 제조공정에서 부생되는 대량의 폐산과 황산철 처리, 회수 문제가 부상하고 있으며 중국 정부의 환경규제가 강화될수록 가동률이 하락할 가능성이 제기되고 있다.

특수 용도인 나노산화티타늄은 아나타제, 루타일 결정형으로 입자 크기가 1-100nm로 작으며 자외선 차폐제로 광촉매, 화장품, 자외선차단 화장품 등에 투입되고 있다.

나노산화티타늄은 일본기업이 세계시장을 대부분 장악하고 있다.

페인트, 양적·질적 성장 가속화

페인트 및 코팅제는 다양한 화학제품 원료가 배합되는 배합제품으로 원료가 크게 수지 및 모노머, 용제, 안료, 첨가제로 구분되고 있다.

과거에는 유기용제를 주로 사용했으나 대부분 회수되지 않고 VOCs(휘발성 유기화합물)로 대기 중에 배출됨에 따라 유럽, 미국 등지에서 엄격한 규제를 시행하고 있다.

페인트 생산기업들은 용제 배출량을 감축하기 위한 하이솔리드(고고형분) 페인트, 수계 페인트 혹은 무용제 페인트로서 분체 페인트, 자외선 경화 페인트 등을 개발하고 있다.

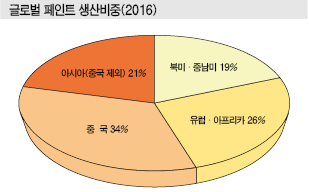

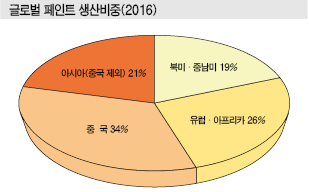

페인트 생산량은 최근 수년 동안 안정적인 증가세를 나타내고 있으며 2016년에는 5400만톤 이상을 기록했다. 금액으로는 1조350억달러에 달한 것으로 알려졌다.

아시아는 생산량이 세계 전체의 약 55%를 차지하고 있다.

페인트는 일부 특수제품을 중심으로 수출입이 이루어지고 있으나 전반적으로 무역량이 생산량에 비해 극히 적으며 국가별 소비량과 생산량이 거의 비슷한 수준을 나타내고 있다.

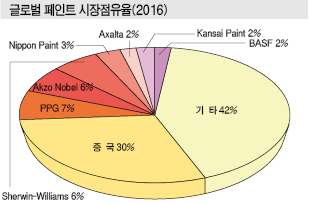

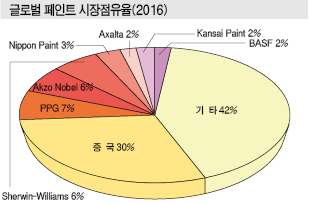

생산기업은 매출액 기준으로 메이저가 약 10사로 요약되며 대부분이 글로벌화를 위해 신흥국, 특히 중국에 생산거점을 구축하고 있다.

PPG, AkzoNobel, Nippon Paint, Kansai Paint, BASF, Axalta(구 DuPont), Shewin-Williams, Hempel 등이 이미 중국에 생산거점을 두고 있다.

최근에는 인수합병(M&A)이 본격화되면서 메이저들의 매출 순위가 계속 변화하고 있다.

2013년에는 AkzoNobel이 1위였으나 이후 PPG가 1위를 유지하고 있으며, Sherwin-Williams이 Valspar를 2017년 중반 인수하면서 세계 2위로 올라섬에 따라 AkzoNobel이 3위까지 밀려난 것으로 파악된다.

중국·인디아 고성장 기대

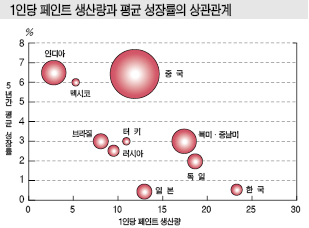

글로벌 페인트 시장은 미국, 서유럽에서 주택 건설, 자동차 생산 모두 크게 늘어나지 못하는 등 성숙화됨에 따라 앞으로 5년 동안 성장률이 2-3%대에 머무를 것으로 예상되고 있다.

일본도 자동차, 가전제품 등 최종제품 생산이 늘어나지 않고 있으며 수요 신장을 기대하지 어려운 상황이다.

반면, 신흥국은 페인트를 적용하는 최종제품 시장이 급속도로 늘어나면서 페인트 수요도 빠르게 신장하고 있으며 2016년 기준 세계 전체의 55%를 차지하고 있다.

앞으로는 중국, 인디아가 각각 6-7%대 성장을 유지할 것으로 예상된다.

세계 평균으로는 4%대 성장이 예상되고 있으며 금액 베이스로도 고급제품 사용이 확대됨에 따라 더 높은 수준을 나타낼 것으로 예상된다.

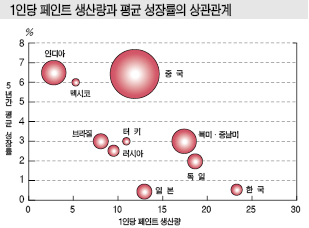

페인트 생산량을 각국 인구로 나누어 추산하면 중국 외 신흥국은 선진국에 비해 낮기 때문에 앞으로 생활수준 향상, 산업발전 등으로 수요가 늘어날 가능성이 높으며 생산기업들이 생산거점을 늘려나갈 것으로 예상된다.

페인트는 경제성장과 연동해 성장하고 있기 때문에 신흥국, 개발도상국 수요가 크게 늘어나고 있다.

특히, 세계적으로 환경규제가 강화되고 있는 가운데 앞으로 선진국 뿐만 아니라 신흥국에서도 대기오염 방지 조치를 강화하면서 친환경 페인트 수요가 늘어날 것으로 기대된다.

중국의 성장세가 뚜렷하고 수계 페인트를 중심으로 수요가 늘어날 것으로 판단되고 있다.

이에 따라 기술 역시 내찰상, 표면광택, 방청성, 내자외선(내변색) 등을 중심으로 계속 향상되고 나아가 나노기술을 사용한 신제품도 출시될 것으로 예상된다.

그동안 석유화학 베이스 수지, 용제 원료를 다량으로 사용했으나 비 석유화학 베이스 원료를 사용하는 사례도 늘어나고 있다.

티타늄, 매장량 따라 편차 상당

자연계에는 순수한 티타늄이 존재하지 않으며 조암광물 화합물로 주로 광석에 포함돼 있다.

지반에 약 0.6% 존재하며 화성암이나 화성암에서 얻을 수 있는 침전물에 다량 포함된 것으로 알려졌다.

티타늄 광석은 티타늄철석(Ilmenite, FeTiO3), 루타일(Rutile, TiO2) 등으로 구분되며 매장량은 세계적으로 7억9000만톤, 티타늄철석이 7억4000만톤, 루타일은 5000만톤으로 파악되고 있다.

생산량의 90% 이상이 TiO2 제조용으로 투입되며 나머지는 금속(스폰지티탄) 등으로 사용되고 있다.

티타늄철석은 남아프리카, 오스트레일리아, 중국, 베트남 4개국이 전체 생산량의 약 50%를 차지하고 있으며, 루타일은 오스트레일리아, 시에라리온 등에 52% 가량 편중돼 있다.

중국은 철광석, 오스트레일리아는 지르콘샌드의 부산물로 주로 병산되기 때문에 대체로 철광석 가격이나 생산량에 변동되고 있으며 티타늄광석 생산량도 영향을 받고 있다.

티타늄광석 가운데 티타늄철석은 매장량이 풍부한 편이지만 TiO2 그레이드는 40-55%로 적어 농축 처리를 거치는 일반적인 업그레이드 작업이나 선광을 통해 TiO2급으로 올리는 공정이 필요하다.

반대로 루타일은 TiO2 그레이드가 92-96% 수준에 달해 원료로 바람직하지만 매장량이 전체 티타늄광석의 7% 이하로 매우 적은 것으로 알려졌다.<강윤화·황보여름 기자>

표, 그래프: <글로벌 TiO2 생산능력, TiO2 수입동향(루타일형), TiO2 수입동향(아나타제형), 글로벌 TiO2 소비비중(2017), TiO2 시장 성장률(2017-2022), TiO2 생산능력 비중(2017), 글로벌 페인트 생산비중(2016), 글로벌 페인트 시장점유율(21016), 1인당 페인트 생산량과 평균 성장률의 관계>