국내 PTA(Purified Terephthalic Aicd) 시장은 한화종합화학 및 삼남석유화학의 철수 필요성이 가장 높은 것으로 나타났다.

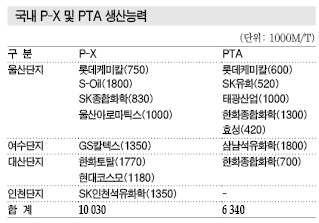

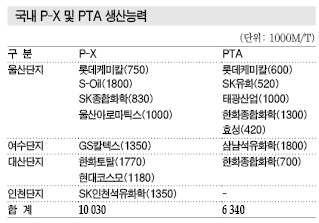

PTA 생산능력은 한화종합화학 200만톤을 비롯해 삼남석유화학 180만톤, 태광산업 100만톤, 롯데케미칼 60만톤, SK유화 52만톤, 효성 42만톤으로 총 634만톤에 달해 국내수요를 대략 200% 이상 상회하는 것으로 파악되고 있다.

PTA는 폴리에스터(Polyester) 및 PET(Polyethylene Terephthalate)의 원료로 사용되고 있으며 최근 다운스트림 시장이 침체됨과 동시에 주요 수출국이었던 중국 및 인디아가 2011년 이후 적극적인 신증설로 자급률을 제고함으로써 수출이 극히 어려워지고 있다.

시장 관계자는 “중국은 섬유 시장 성장률을 연평균 8%대로 예상해 폴리에스터, PTA 등에 엄청난 투자를 단행했지만 실제 성장률이 5% 정도로 저조해 수요가 부진한 편”이라며 “중국의 빗나간 예상에 따른 과잉투자가 화근”이라고 주장했다.

이어 “잉여물량이 글로벌 시장에 흘러나오면서 수출경쟁이 치열해지고 있으며 섬유에서 시작해 폴리에스터, PTA까지 연쇄적으로 영향을 받고 있다”고 덧붙였다.

국내 PTA 생산기업들은 4년 연속 적자를 기록하는 등 생존위기에 봉착해 통폐합 등 구조조정이 요구되고 있다.

글로벌 공급과잉이 심각하고 국내 사업은 사양길에 접어들었기 때문으로 수출의존도, 자가소비, 플랜트 효율성 등을 기준으로 경쟁력이 낮은 곳부터 철수해야 할 것으로 판단되고 있다.

특히, 한화종합화학과 삼남석유화학은 생산능력이 총 380만톤으로 국내수요를 훨씬 뛰어넘는 가운데 자가소비가 없어 대부분 상업판매해야 하는 입장이어서 철수 가능성이 가장 높게 거론되고 있다.

공급과잉 극심하고 수익성 최악상태

국내 PTA 생산기업들은 통폐합 등 구조조정도 이미 늦었다는 의견이 지배적이다.

통폐합에 따른 전문화 및 대형화의 필요성이 거론되고 있으나 실질적인 경쟁력 제고 및 수익성 개선 등으로 이어질 가능성이 매우 낮은 것으로 평가되기 때문이다.

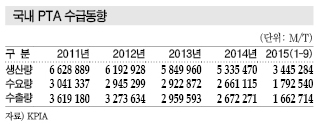

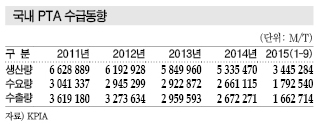

국내 PTA 생산은 국내외 수요부진으로 계속 감소하고 있고, 특히 수출시황 악화가 큰 영향을 미치고 있다.

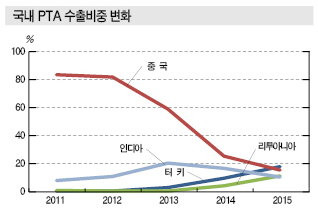

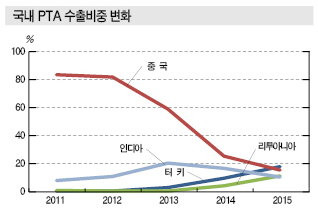

중국수출 비중이 90%에 육박했으나 중국의 PTA 수입량이 2011년 653만톤에서 2014년 116만톤으로 3년 동안 82% 급감함으로써 심각한 위기에 처해 있고 수출다변화를 추진하고 있으나 큰 성과를 거두지 못하고 있다.

국내기업들은 중국에서 인디아로 PTA 수출을 전환했으나 인디아가 2015년 4월 이후 한국산 PTA에 반덤핑관세를 부과함에 따라 인디아 수출도 어려워지고 있다.

국내 무역통계에 따르면, PTA는 중국수출 비중이 2012년 81.9%에서 2014년 25.2%로 급락했고 2015년 들어서는 1-9월 14.9%로 20%에도 미치지 못했다. 2013년부터 터키, 리투아니아 수출비중이 상승하고 있으나 절대물량이 적어 별 효과를 거두지 못하고 있다.

전체 PTA 수출량이 감소세를 지속해 수출다변화 전략도 역부족으로 판단되고 있으며 인디아가 2016년 수출국으로 전환되면 수출경쟁이 더욱 치열해지고 운송비를 고려하면 유럽수출 경쟁력도 크게 불리해질 것이라는 의견이 제기되고 있다.

PTA는 내수와 수출 비중이 2011년 45대55 정도에서 최근에는 52대48 정도로 수출비중이 계속 줄어들고 있으며 수출량은 2011년 361만9180톤에서 2014년 266만1115톤으로 3년간 100만톤 가까이 감소했다.

시장 관계자는 “내수는 줄어들고 있으나 그럭저럭 괜찮은 편”이라며 “최대 시장이었던 중국과 인디아 수출이 막히면서 4년 사이에 수출이 급감했다”고 밝혔다.

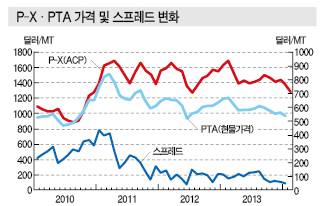

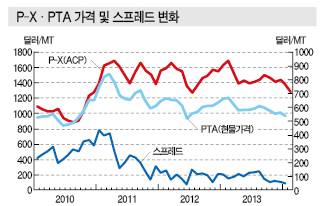

PTA는 중국, 인디아 중심의 신증설에 따른 글로벌 공급과잉 심화로 가격하락이 지속되고 있는 가운데 원료 P-X(Para-Xylene)보다 하락세가 더욱 가팔라 수익성이 크게 악화되고 있다.

마진 구조는 생산기업마다 상이하지만 일반적으로 PTA와 P-X의 스프레드가 톤당 120달러 미만이면 변동비에도 미치지 못하는 것으로 판단되고 있다.

PTA 1톤 생산에 P-X 0.67톤을 투입하는 것으로 계산할 때 2011년에는 스프레드가 톤당 215.85달러에 달했으나 2012년 82.37달러로 크게 줄어든 후 2013년 69.85달러, 2014년 63.93달러, 2015년 61.98달러로 100달러에도 미치지 못하는 부진이 장기화되고 있다.

국내 PTA 생산기업들은 P-X 강세로 제조코스트가 크게 악화돼 생산할수록 적자가 늘어나 적자경영을 지속하고 있는 것으로 파악되고 있다.

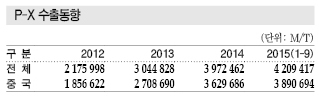

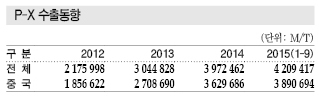

P-X는 중국의 PTA 신증설을 바탕으로 수요가 증가하면서 2013-2014년 수익성이 양호했으며 중국이 2014년 P-X를 1000만톤 수입하는 등 수출이 호조를 나타내고 있다.

일본 경제산업성은 글로벌 P-X 수요가 2011년 2750만톤에서 2017년 3910만톤으로 연평균 6% 신장하고 중국이 40% 이상을 차지할 것으로 예상하고 있다.

통폐합은 정답이 될 수 없다!

국내 PTA 시장은 구조조정 방안으로 통폐합이 거론되고 있으나 <말도 안 되는 소리>라는 의견이 지배적이다.

시장 관계자는 “개별기업마다 원가구조, 지분관계 등이 상이하기 때문에 통폐합은 간단한 일이 아니다”라며 “이미 글로벌 공급과잉이 심각한 상태에서 국내기업을 1-2개로 모은다고 해결될 일이 아니다”라고 강조했다.

국내 석유화학 시장은 PTA 외에도 전반적으로 중국의 추격에 따라 경쟁이 치열해지고 있으며 가격경쟁력 제고와 그레이드 차별화가 생존 키워드로 부상하고 있다.

하지만, PTA는 고급 그레이드의 의미가 없고 국산은 가격경쟁력 면에서 중국, 인디아보다 불리할 수밖에 없어 생존이 어려워지고 있다.

시장 관계자는 “애초부터 가격경쟁력이 불리해 시황이 악화된 것도 아니지만, PTA 플랜트는 오래될수록 제조코스트가 불리하다”며 “중국, 인디아는 최근 신증설로 최신설비를 보유하고 있는 반면 국내 플랜트는 대부분 1980-1990년대에 건설돼 크게 불리하다”고 주장했다.

이어 “플랜트는 단일라인이 클수록 제조코스트가 유리하며 중국은 1개 라인 생산능력이 200만톤에 달하는 대형 플랜트를 건설한 반면 국내 플랜트는 태광 100만톤 단일라인을 제외하고는 거의 30만-40만톤에 불과하다”고 강조했다.

PTA는 가격경쟁력 열세로 수출이 더욱 악화되고 시황 개선 여지도 불투명해짐에 따라 생산능력 감축 및 철수 필요성이 부상하고 있다.

“나만 아니면…” 누구를 퇴출시킬 것인가?

국내 PTA 시장은 생산능력 감축이 요구되는 가운데 수출의존도, 자가소비, 플랜트의 효율성 등에 따라 사업유지에 대한 입장이 상이한 것으로 나타나고 있다.

자가소비가 가능한 곳은 롯데케미칼, 효성, 태광산업으로 3사는 PTA 다운스트림 사업을 영위함으로써 일정부분 손실을 상쇄할 수 있는 것으로 평가되고 있다.

특히, 롯데케미칼은 PTA 생산능력이 105만톤에 달했으나 수익성 악화가 지속되자 2014년 6월 PTA 35만톤 생산라인을 PIA(Purified Isophthalic Acid)로 전환했고 10만톤은 스크랩해 생산능력을 60만톤으로 축소하는 등 나름의 생존전략을 구사하고 있다.

또 원료 P-X부터 폴리에스터 등 다운스트림에 이르기까지 수직계열화하고 있으며 PTA 생산량 중 상당부분을 자가소비하고 있다.

효성도 생산량의 70-80%를 자가소비하고 있고, 태광산업은 자가소비 비중이 10%에 불과하나 원가구조가 가장 양호한 것으로 평가되고 있다. 태광은 PTA를 생산할 때 부가적으로 발생하는 스팀을 인근 공장에 판매하는 등 플랜트의 효율성이 비교적 높은 것으로 알려졌다. SK유화는 자가소비가 없으며 2014년 7월 이후 PTA 생산을 중단했다.

반면, PTA 생산능력이 200만톤에 달하는 한화종합화학, 180만톤인 삼남석유화학은 대부분 상업판매해야 하기 때문에 수출의존도가 가장 높아 중국의 자급률 제고에 따른 타격이 가장 큰 것으로 나타나고 있다.

한화종합화학은 2014년 약 41억원에 달하는 영업적자를 기록했고 삼남석유화학은 2012년 774억원, 2013년 794억원, 2014년 765억원의 손실을 기록하는 등 적자피해가 엄청난 것으로 파악되고 있다.

삼남석유화학은 매각을 시도하고 있으나 쉽지 않아 적자경영을 지속하는 등 <진퇴양난>에 처한 것으로 판단되고 있다.

삼남석유화학은 주식의 40%를 보유하고 있는 삼양홀딩스를 통해 휴비스와 거래하고 있는 것으로 나타났으며 거래금액은 2014년 기준 3564억4363만원으로 전체 매출액의 28% 정도를 차지했다.

삼남석유화학이 100% 가동하는 것을 전제로 계산하면 휴비스에게 약 55만톤 가량의 PTA를 공급하고 있는 것으로 파악된다.

이에 따라 삼남석유화학은 부분감축이 요구되고 있으며 설비 노후화에 따른 경쟁력을 감안했을 때 2003년 완공된 여수 소재 60만톤의 K4 플랜트 유지 가능성이 가장 높은 것으로 나타나고 있다.

자가소비가 없는 3사는 플랜트 건설시점도 삼남이 1990년, SK유화가 1989년, 한화종합화학은 1980년대로 나타나는 등 노후화에 따라 원가구조가 가장 불리해 철수 가능성이 제기되고 있으나 아직까지 뚜렷한 움직임이 없는 상태이다.

자가소비가 가능한 2사도 다운스트림 사업의 PTA 조달코스트가 불리하기 때문에 마냥 유리한 상황은 아닌 것으로 평가되고 있다.

시장 관계자는 “현재 PTA 판매가격이 제조코스트보다 낮게 형성돼 있기 때문에 사서 쓰는 것이 유리한 상황”이라며 “국내기업들은 중국에서 대형 PTA 생산기업이 문을 닫는 등 구조조정을 진행하고 있고 시장 사이클에 따라 2018년을 전후로 시황이 개선될 것으로 기대해 적자경영 확대에도 불구하고 버티기에 돌입한 상태”라고 주장했다.

이어 “구조조정의 필요성은 모두 인식하고 있으나 원가구조, 자가소비, 수출의존도 등을 고려했을 때 경쟁력이 낮은 한화종합화학과 삼남석유화학이 생산능력을 감축하거나 철수하기를 원하는 눈치가 대부분”이라고 덧붙였다.

일본의 구조조정을 배워라!

일본은 1990년대 후반부터 자가소비를 고려해 PTA 생산능력을 60만톤 전후로 최소화하는 등 일찍 구조조정을 단행했다.

Mitsubishi Chemical은 총 55만톤 플랜트를 10여년에 걸쳐 단계적으로 폐쇄했고, Mitsui Chemicals은 75만톤을 40만톤으로 줄였으며, Mizushima Aroma는 2015년 3월 26만톤 플랜트의 가동을 중단했다.

PTA 생산능력을 1990년대 후반 180만톤에서 2015년 60만톤으로 감축했으며 생산기업도 4사에서 Mitsui Chemicals과 Toray 2사로 줄어들었다.

국내시장도 PTA 수요가 2011년 304만1337톤에서 2012년 294만5299톤, 2013년 292만2872톤, 2014년 266만1115톤으로 계속 감소하고 있어 일본과 같이 적극적인 구조조정이 요구되고 있다. 2015년 1-9월 수요도 179만2549톤에 그쳤다.

폴리에스터 공장가동률이 50% 수준으로 떨어지는 등 다운스트림이 침체를 계속하고 있기 때문이다.

전문가들은 글로벌 공급과잉이 심각한 상황에서 코스트 절감 여지마저 없기 때문에 결국 수출을 줄여나가면서 내수를 충족시키는 정도로 생산능력을 감축해야 한다는 의견을 제기하고 있다.

생산능력은 국내수요 감소를 고려할 때 200만-250만톤으로 줄일 필요가 있고, SK유화의 가동중단을 감안하면 생산능력 582만톤 중 330만-380만톤 감축이 필요할 것으로 판단되고 있다.

한 전문가는 “한계이익 때문에 단순히 국내 생산능력을 감축하는 것은 어렵다”며 “삼남과 한화가 사업을 정리하는 것이 가장 깔끔하지만 제3자가 나서기는 쉽지 않다”고 답답함을 토로했다.

PTA사태, 남의 집 일이 아니다!

중국이 적극적인 투자를 통해 주요 산업의 신흥강자로 부상하면서 국내기업들은 석유화학 뿐만 아니라 철강, 조선, 전자 등에서 직접적인 타격을 입고 있어 전반적인 산업구조의 고도화가 요구되고 있다.

특히, 석유화학은 한·중 FTA(자유무역협정)가 발효되면 대부분의 품목에서 관세철폐가 예상돼 중국과의 경쟁이 더욱 어려워질 것으로 판단된다.

이에 따라 국내기업들은 중국보다 우위를 선점하도록 기술격차 확대를 위한 노력이 요구되고 있으며 석유화학에서 정밀화학 및 스페셜티로의 전환 필요성이 부각되고 있다.

특히, PTA는 중국발 공급과잉의 직격탄을 맞아 가격경쟁력에서 밀리는 등 적자를 기록하면서 생존경쟁을 펼치고 있지만 고부가가치화가 어려워 사업철수를 통한 생산능력 감축 외에는 답이 없는 것으로 판단되고 있다.

시장 관계자는 “국내 화학산업은 정밀화학 등 고부가가치 창출이 가능한 방향으로 가야 한다”며 “기술력과 소프트웨어의 조화를 잘 이루어 경쟁력을 갖추어야 한다”고 강조했다.

이어 “중국에 경쟁력이 밀리는 사업은 일찌감치 정리하고 기초과학 등 연구개발에 투자를 집중해야 한다”고 덧붙였다.

세계시장, 중국 신증설로 공급과잉 심화

글로벌 PTA 시장은 2014년에 이어 2015년에도 고전했다.

2011년 하반기 이후 P-X와 PTA의 스프레드가 계속 악화돼 2014년에는 톤당 73달러로 사상 최저수준까지 떨어졌고 2015년에도 회복되지 않은 것으로 나타나고 있다.

글로벌 폴리에스터용 수요신장률이 2014년 4.1%로 2013년 6.6%에 비해 둔화됐고, 특히 세계 최대의 폴리에스터 소비국이자 생산국인 중국의 신장률 둔화가 뚜렷하기 때문이다.

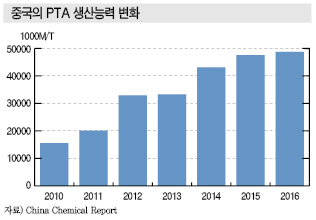

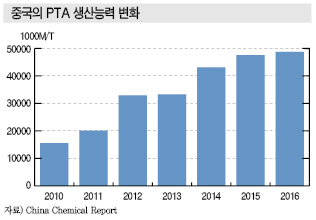

특히, 수요신장률이 둔화되는 가운데 중국이 PTA 생산능력을 2014년 980만톤, 2015년 445만톤 수준 확대해 공급과잉이 한층 더 심화되고 있다.

중국은 2014년 PTA 수요가 2900만톤으로 신증설이 직접적인 영향을 미치고 있으며 2015년에는 인디아도 대규모 신증설을 단행한 것으로 나타나고 있다.

폴리에스터, 신증설에 경기침체로 공급과잉

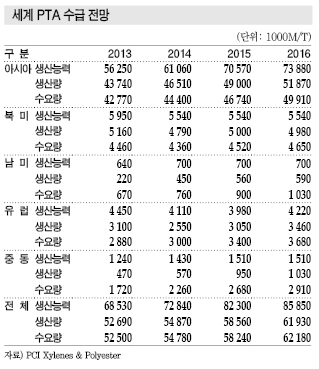

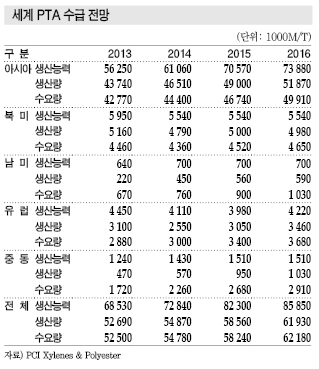

세계 PTA 수요는 2014년 5478만톤으로 2013년 5250만톤에 비해 4.3% 증가했다.

2014년 수요증가율 5.6%에 비해 둔화된 것으로, 폴리에스터 수요 확대가 일단락된 것으로 판단된다. 폴리에스터는 섬유제품을 중심으로 소비되고 있다.

글로벌 폴리에스터 생산도 유럽의 재정·금융 위기, 2012년 이후 중국 경제의 성장률 둔화 등으로 크게 확대되지 않고 있다.

2015년에도 중국의 거품경제 붕괴조짐, 신흥국의 경기 둔화, 유럽의 재정·금융 불안 재현, 국제유가 하락 등이 영향을 미쳐 수요가 부진했던 것으로 추정되고 있다.

2014년 폴리에스터 수요비중은 장섬유 45.1%를 비롯해 단섬유 21.6%, 병 28.2%, 필름 5.1%로 나타나고 있다.

폴리에스터섬유는 2012년 이후 중국, 인디아를 중심으로 한 신증설로 공급과잉이 확대돼 수익성이 악화되고 있다.

병용 칩은 한층 더 혹독한 환경에 처해 있다.

2012년 이후 중국, 중동, 아프리카, 터키, 유럽 등에서 잇달아 대형 신증설 프로젝트가 발표되면서 공급과잉이 이어지고 있기 때문으로, 신규기업들이 유럽, 동유럽, 남미 수출에 힘을 쏟고 있는 가운데 중국기업들도 유럽 및 남미 수출에 주력해 경쟁이 심화되고 있다.

PTA 소비비중은 아시아 81.1%, 북미 8.0%, 남미 1.3%, 유럽 5.5%, 중동·아프리카 4.1%로 추정되고 있다.

세계 최대의 폴리에스터 생산국인 중국은 글로벌 PTA 생산능력의 54.1%를 차지하는 등 생산비중이 점차 높아지고 있어 글로벌 시장에 미치는 영향이 갈수록 커지고 있다.

인디아는 2014년 폴리에스터 생산량이 2-3% 증가에 그친 것으로 나타나고 있다. 2011-2012년에는 변화가 없었고 2013년에는 5% 가량 확대된 바 있다.

인디아는 GDP 성장률이 약 5-7%로 폴리에스터 수요신장률도 GDP 성장률 수준을 유지할지 불투명한 상태이다. 인디아는 면제품 중심 시장으로 면화 가격에 따라 폴리에스터 시장이 좌우되고 있다. 그러나 2013년 이후 Reliance를 중심으로 폴리에스터 중합 증설이 이어지고 있다.

인디아는 병용 칩도 유럽에 수출하고 있으나 수입관세 변경에 따라 2014년 수출이 2013년의 절반으로 감소했고, 섬유도 중국산과의 경쟁이 치열해져 어려운 환경에 처해 있다.

한국·타이완·일본은 폴리에스터 생산량이 감소하고 있으며 인도네시아, 베트남 등도 수요신장률이 GDP 성장률 정도에 그치고 있다.

중국 자급률 상승으로 수출길 막혀…

중국은 2014년 Xianglu Petrochemical이 No.2 PTA 450만톤 플랜트 가동을 시작함으로써 경쟁이 가속화되고 있다.

Xianglu Petrochemical 외에도 Hongxiang Petrochemical이 150만톤, Sanfangxiang이 120만톤 플랜트를 가동했고 Yisheng Petrochemical Ningbo도 No.4 200만톤을 증설했다.

신증설 생산능력은 940만톤으로 Hengli 440만톤, Nanhai Yisheng Petrochemical 220만톤, Tongkun 120만톤 등 신규 대형 플랜트가 가동을 시작한 2012년과 비슷한 수준을 나타냈다.

2015년에는 Chengda Engineering이 120만톤 가동을 시작했고 BP Zhuhai No.3 125만톤, Hengli No.3 220만톤, Hanbang Petrochemical 220만톤을 완공한 것으로 알려지고 있다.

PTA는 2012년까지 높은 가동률을 유지했으나 2013년 이후 아시아 전역에서 가동률이 떨어지기 시작했고, 중국도 2012년 90% 이상을 유지했으나 2013년에는 80% 아래로 떨어졌으며 2014년에는 75%에 불과한 것으로 파악되고 있다.

특히, 중국 수출에 중점을 두고 있던 한국·타이완은 중국의 신규 대형 플랜트 가동에 따라 가동률 조정이 불가피함은 물론 철수 논란이 진행되고 있다.

롯데케미칼이 2개 라인 가운데 1개, 삼남석유화학이 4개 라인 가운데 1개, 타이완은 CAPCO가 6개 라인 가운데 5개, FCFC도 4개 라인 가운데 2개 라인의 가동중단에 들어갔거나 검토하고 있다.

한국은 PTA 가동률이 2013년 80%를 하회했고 타이완은 45%로 대폭 하락한 것으로 알려졌다.

중국이 PTA 수입량을 2011년 650만톤에서 2012년 530만톤, 2013년 270만톤으로 줄였고 2014년에는 120만톤에 불과한 것으로 나타났기 때문이다.

중국은 2014년 Xianglu Petrochemical의 No.2 라인 증설 등 대형 신증설을 계속하고 있어 수입량이 월평균 6만-10만톤 안팎으로 나타나고 있다.

PTA 메이저를 중심으로 일부는 자체 생산한 PTA를 보세품으로 판매해 한국·타이완 시장을 장악하려는 움직임까지 나타나고 있다. 다만, 중국기업들은 내수에 비해 수출이 비교적 작기 때문에 아직까지는 수출에는 주력하지 않고 있다.

2014년 PTA 수출량은 50만톤 정도로 2013년에 비해 4배 늘어났으나 글로벌 시장에서는 한국산과 타이완산이 경쟁구도를 취하고 있고 내수시장과 비교해 수익성이 확보되지 않아 수출을 크게 확대하지는 않고 있다.

한국은 중국의 PTA 수입 감소에 따라 수출 다변화를 적극 추진하고 있다.

한국과 터키 FTA가 2013년 8월부터, 한국과 EU FTA도 2014년 7월부터 발효됨에 따라 터키, 유럽 수출이 크게 증가했고 중동, 인디아 수출도 늘리고 있다. 그러나 PTA 수출은 한계가 있어 어려운 상황에 처해 있다.

인디아는 중국, 타이, 한국산에 대해 2014년 6월부터 19- 29달러 수준의 잠정관세를 부과하고 있다.

인디아는 2015년 Reliance가 Daheji에 No.2 110만톤 가동을 시작했고 2015년 말에는 JBF가 Mangalore 소재 120만톤 플랜트를 완공한 것으로 나타나고 있다.

JBF는 BP의 최신 기술을 도입했고 생산제품을 UAE의 폴리에스터 공장에 수출할 예정인 것으로 알려졌다.

인디아 신증설은 인디아 및 중동의 수급밸런스와 거래 흐름을 한 번에 바꿀 수 있을 정도로 영향력이 커 2015년 하반기부터 수출이 점차 감소할 것으로 예상되고 있다.

아시아, 일본을 중심으로 구조조정 강화

아시아 PTA 시장은 2014년부터 구조조정이 활발하게 진행되고 있다.

SK유화는 2014년 6월 생산설비 가동을 중단했고 삼성그룹은 석유화학사업을 한화그룹에게 매각해 한화가 인수사업을 어떻게 재구축할지 주목되고 있다.

일본은 Toyobo와 Mitsubishi Gas Chemical의 합작기업인 Mizushima Aroma가 2015년 3월 가동을 중단했고 Teijin도 2016년 3월부터 DMT(Dimethyl Terephthalte) 생산을 중단할 예정이다.

타이완 CAPCO는 2012년 이후 가동을 중단한 No.5 라인을 폐쇄했고 나머지 1개 라인에 BP의 최신기술을 도입해 경쟁력 강화에 나설 계획이다.

중국이 P-X 수입량을 확대하면서 PTA 수입을 크게 줄이고 있기 때문이다.

P-X 수입량은 2012년 629만톤, 2013년 942만톤, 2014년 997만톤으로 나타났고 자체 생산량도 2012년 750만톤, 2013년 840만톤, 2014년 950만톤으로 확대했다.

PTA 생산기업들은 폴리에스터 수요 확대에 따라 2011년까지 양호한 영업실적을 유지해왔으나 수요가 무너진 2012년부터 P-X와 PTA의 스프레드가 하락하면서 고전하고 있다.

PTA와 P-X의 스프레드는 2011년 톤당 244달러, 2012년 103달러, 2013년 97달러, 2014년 73달러로 가수록 악화되고 있다.

일반적으로 변동비는 100-120달러 정도로 인식되고 있으나 변동비마저도 유지하지 못하는 상황이 3년 이상 연출되고 있다.

2015년에도 대형 신규설비 가동에 따라 공급과잉이 이어지고 있으며 중국경제의 침체로 스프레드가 톤당 100달러를 하회한 것으로 나타나 한국, 타이완을 중심으로 가동률 조정 및 가동중단이 속출하고 있다.

아시아 폴리에스터 시장에서도 구조조정이 진행되고 있다.

Indorama는 글로벌 시장에서 적극적인 인수합병을 추진하고 있는 가운데 2014년 인디아 Polyplex로부터 터키에서 병용 칩 사업을 인수했고 중동 P-X 사업 진출도 발표했다.

JBF는 인디아, 중동, 유럽에서 적극적으로 사업을 전개하고 있고 Reliance는 내수시장에서 폴리에스터 증설을 지속적으로 추진하고 있다.

BP는 CAPCO의 PTA 사업 개편과 2012년 Reliance에게 말레이 플랜트 매각을 결정하는 한편으로 인도네시아 AMI 지분을 Mitsui Chemicals로부터 양도받아 중국 Zhuhai에서 신증설을 추진하는 등 선택과 집중을 강화하고 있다.

공급과잉을 나타내고 있는 병용 칩 생산기업들도 조만간 구조조정을 실시할 것으로 예상되고 있다. <박주현 기자: pjh@chemlocus.com>