유럽·미국은 물론 아시아 화학기업들도 2018년 하반기부터 수익성 악화로 고전하고 있다.

글로벌 화학기업들은 다우듀폰(DowDuPont)을 비롯해 라이온델바젤(LyondellBasell), 엑손모빌(ExxonMobil) 등이 미국-중국 무역전쟁으로 마진이 줄어들고 있는 가운데 중국경제가 침체국면으로 빠져들면서 수익성이 갈수록 나빠지고 있다.

아시아는 석유화학 시장의 장기호황이 종료되면서 일본 화학기업들이 고전하기 시작했고 LG화학, 롯데케미칼 등 국내 석유화학 메이저들은 영업이익이 대폭 악화되고 있다.

타이에서도 PTT Global Chemical(PTTGC), Siam Cement Group(SCG)을 중심으로 2018년 4분기에 석유화학제품 현물가격이 급락함에 따라 이익이 대폭 감소한 것으로 나타났다.

미국, 셰일 베이스 경쟁력 하락으로 고전

다우듀폰은 2018년 매출액이 전년대비 8%, 오퍼레이팅 EBITDA(감가상각 전 영업이익)은 13% 증가했지만, 4분기에는 석유화학 시황 악화의 영향으로 패키징 & 스페셜티·플래스틱, 공업용 중간체 & 인프라 사업 영업이익이 감소했다.

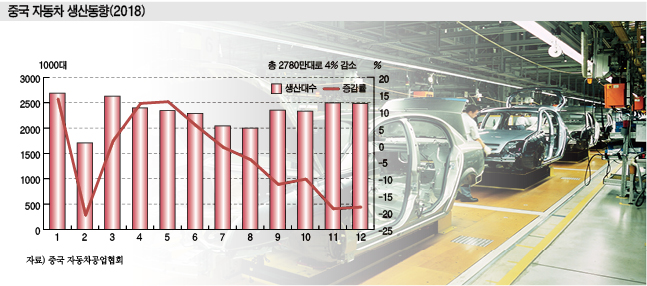

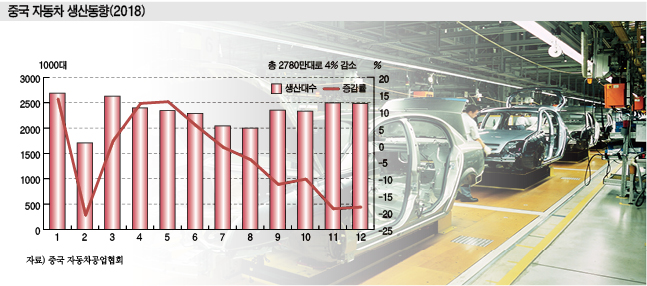

중국시장과 자동차 영역의 부진이 눈에 띄었다.

국제유가 하락 및 겨울철 혹한 등의 영향으로 천연가스 수요가 증가함으로써 셰일가스(Shale Gas) 베이스 원료의 코스트 경쟁력이 저하된 것도 수익성 악화요인으로 작용했다.

국제유가는 4분기에 배럴당 80달러로 시작했지만 연말에는 50달러대까지 급락해 나프타(Naphtha) 베이스 석유화학제품의 경쟁력이 상대적으로 개선된 것으로 나타나고 있다.

HDPE(High-Density Polyethylene)는 북미에서 4분기에 나프타 베이스 마진이 에탄(Ethane) 베이스 마진을 상회한 것으로 분석되고 있다.

라이온델바젤, 엑손모빌도 올레핀(Olefin) 및 폴리올레핀(Polyolefin) 시황 악화의 영향을 받아 수익성이 하락했다.

라이온델바젤은 매출액이 13% 증가했으나 EBITDA는 3.7% 감소했다.

독일 라인강 가뭄으로 타격을 받고 글로벌 자동차 시장 부진도 영향을 미치며 유럽·아시아 사업은 4분기 EBITDA가 반토막났다.

엑손모빌 역시 화학제품 사업이 4분기에 부진했다.

2018년 영업마진 역시 9억달러 악화됨에 따라 영업이익이 약 25% 격감한 것으로 나타났다.

상반기 영업실적 개선을 이끌었던 우레탄(Urethane) 사업도 크게 악화됐다. 4분기 들어 MDI(Methylene di-para-Phenylene Isocyanate) 가격이 약 40% 폭락했고, 특히 중국 공급가격은 55%, 유럽가격은 45% 떨어졌다.

아시아·태평양 지역과 유럽에서 MDI를 대량으로 외부에 판매하고 있는 다우케미칼(Dow Chemical)의 공업용 중간체 & 인프라 사업부는 EBITDA가 4분기에만 18% 감소했다.

헌츠맨(Huntsman)은 폴리우레탄(Polyurethane) 사업에서 매출과 영업이익이 모두 증가했지만 4분기에는 EBITDA가 43% 격감했다.

반면, 셀라니즈(Celanease)는 경쟁기업들과 달리 호조를 유지했다.

2018년 매출액이 17% 증가했고 조정 후 EBIT 마진도 25.9%로 사상 최고치를 달성했다.

아세틸 판매가격이 19% 상승함에 따라 영업이익이 큰 폭으로 증가했기 때문이다.

유럽, 자동차산업 부진으로 막대한 타격

유럽 화학기업 역시 매출이 모두 증가세를 나타내고 영업이익도 비교적 높은 수준을 기록했으나 4분기에는 많은 곳이 수익성 악화로 고전했다.

바스프(BASF)는 EBIT가 2017년 4분기 14억2100만유로에서 2018년 4분기에는 4억6900만유로로 격감했고, 코베스트로(Covestro)도 7억2800만유로에서 1억4000만유로로 대폭 줄어들었다.

아케마(Arkema)는 2017년 4분기와 비슷한 수준의 EBIT를 거두었고, DSM은 반대로 5% 가량 증가했으나 증가율 자체는 둔화됐다.

수익 악화에 큰 영향을 미친 것은 주로 하반기에 두드러졌던 자동차산업의 부진으로 파악된다.

바스프는 최대 수요처인 자동차 시장의 성장세가 둔화되고 중국 수요처들의 구매가 격감한 가운데 미국-중국 무역마찰까지 겹치며 타격이 컸다고 분석하고 있다.

DSM도 중국·유럽 자동차 시장 부진을, 머크(Merck)는 글로벌 자동차 수요 둔화를 수익성 악화요인으로 파악하고 있다.

솔베이(Solvay) 역시 글로벌 자동차 생산대수에 비해서는 성장세를 나타냈으나 연말에 큰 타격을 입었다.

EP(엔지니어링 플래스틱), 안료 등 관련사업들이 영향을 받았고, 우레탄 관련 영업이익률 악화도 수익 부진에 일조했다.

코베스트로는 판매량 증가 및 판매가격 인상에 성공했지만 4분기에는 판매량이 증가했음에도 불구하고 판매가격이 17.6% 하락해 EBIT가 90% 이상 격감했다.

바스프는 특별항목 공제 전 EBIT가 2017년 76억유로에서 2018년 64억유로로 급감했으며 3분의 2 정도는 화학사업 부진에 따른 것으로 파악하고 있다.

하반기 이소시아네이트(Isocyanate) 이익률이 급락하고 크래커 이익률도 모든 지역에서 예상치를 하회했다.

우레탄 사업은 코베스트로가 2017년 판매가격을 28.0% 이상 올리면서 고성장을 이루었으나 2018년에는 일정 수준의 성장세를 유지했을 뿐 이익률 하락을 막지 못한 것으로 평가된다.

라인강 가뭄도 영업실적 악화에 영향

라인강 가뭄도 영업실적 악화에 큰 영향을 미쳤다.

바스프는 루트비히스하펜(Ludwigshafen) 공장들이 3분기와 4분기에 수송선으로 원료를 조달할 수 없어 가동률을 낮출 수밖에 없었고 2억5000만유로 상당의 이익이 줄어든 것으로 추산된다.

에보닉(Evonik) 역시 하반기 라인강 가뭄으로 원료는 물론 판매제품 수송이 제한되고 물류코스트가 급등함으로써 타격을 받았다.

코베스트로도 라인강 가뭄으로 물류코스트가 상승함에 따라 수익이 부진했던 것으로 파악하고 있다.

유럽기업들은 2019년 매출액, 판매량이 계속 증가하나 수익성 개선에는 어려움을 겪을 것이라고 진단하는 곳이 많은 것으로 알려졌다.

일본, 믿었던 MMA마저 하락하며…

일본 화학기업들도 수익성 악화로 고전했다.

일본 화학기업들은 주요 12사 가운데 10사의 2018년 4분기 영업이익 합계가 전분기대비 10% 이상 감소했고 8사는 4-12월 영업이익이 전년동기대비 감소하는 등 장기간 이어진 호황이 종료되고 수익 악화에 시달리고 있다.

7사는 2018회계연도(2018년 4월-2019년 3월) 영업이익이 감소한 것으로 나타나고 있다.

영업이익이 증가한 곳은 PVC(Polvinyl Chloride) 호조에 따라 장기 수혜를 누리고 있는 신에츠케미칼(Shin-Etsu Chemical)과 아사히카세이(Asahi Kasei) 뿐이고 나머지는 원료가격 급등, 중국 경제성장 둔화, 스마트폰 시장 정체 등으로 타격을 받았다.

특히, 높은 수준을 형성하던 MMA(Methyl Methacrylate), AN(Acrylonitrile) 가격이 하락세로 전환된 것이 부진 요인으로 작용했다.

의약품을 생산하는 미츠비시케미칼(Mitsubishi Chemical), 스미토모케미칼(Sumitomo Chemical) 등은 일본 약가개정으로 타격을 받은 것으로 파악하고 있다.

이에 따라 아사히카세이, 도레이(Toray), 미쓰이케미칼(Mitsui Chemicals), 세키스이케미칼(Sekisui Chemical), 테이진(Teijin)은 2019회계연도 영업실적 전망을 하향 조정했다.

MMA 가격 하락에 가장 큰 타격을 받은 것은 세계시장의 40%를 장악하고 있는 미츠비시케미칼로, 12월부터 수요 둔화로 MMA 가격이 하락하고 싱가폴 공장이 생산조정에 들어가며 수익이 악화됐다.

다만, 2018년 MMA 가격이 톤당 평균 2400달러 수준으로 2017년과 거의 비슷해 우려만큼 타격이 크지 않을 것으로 파악하고 있다.

석유화학 사업은 4-9월 시황 호조로 수혜를 누렸으나 미국 셰일 베이스 석유화학제품이 아시아 시장에 유입되며 부진이 불가피했다.

스미토코케미칼은 싱가폴의 PCS와 사우디의 페트로라비(PetroRabigh) 등 해외 관련기업들이 수익 호조에 도움을 주었으나 셰일 베이스 PE가 아시아 시장에 유입되면서 아시아 에틸렌(Ethylene) 가격이 하락함에 따라 PCS의 영업이익이 감소해 타격을 입은 것으로 판단된다.

우베코산(Ube Kosan)은 중국의 구매 축소 등 경기둔화에 큰 영향을 받은 것으로 알려졌다.

그동안 CPL(Caprolactam) 가격이 높은 수준을 유지하며 화학사업 수익성 개선을 견인했으나 최근 중국을 중심으로 화학제품 수요가 감소하며 CPL 스프레드가 축소돼 영업이익 감소가 불가피했다.

도레이는 중국 매출비중이 20%에 가까운 가운데 최근 중국 경기가 둔화됨에 따라 2019회계연도 영업실적 전망치를 하향 조정했다.

원료가격 반영 여부가 수익성 좌우

원료가격 급등도 화학기업들의 영업실적 악화에 영향을 미쳤다.

일본은 2018년 4-12월 나프타 가격이 킬로리터당 5만2000엔을 넘어섰으나 석유화학제품 판매가격에 반영하는 작업이 늦어져 수익성 악화를 방어하지 못했다.

석유화학제품을 중심으로 한 기반소재 가운데 70%가 나프타에 연동된 미쓰이케미칼이 큰 타격을 받았다.

세키스이케미칼도 PVA(Polyvinyl Alcohol) 일부제품이 나프타 연동으로 가격을 조정하고 있으나 반영이 제때 이루어지지 않은 것으로 알려졌다.

반면, 나홀로 호조를 누리고 있는 신에츠케미칼은 6개 사업영역에서 모두 매출·영업이익이 증가했고, 특히 반도체 실리콘(Silicone) 사업은 영업이익이 57%, PVC·화성제품은 40% 급증했다.

세계적으로 시장점유율 1위를 차지하고 있는 생산제품이 많아 원료가격이 상승해도 바로 판매가격에 반영할 수 있어 수익성 악화를 방어한 것으로 판단된다.

2018회계연도 영업실적을 상향 조정하지는 않았으나 2년 연속 최고 영업실적을 갱신했고 영업이익도 9년 연속 증가세를 유지한 것으로 나타나고 있다.

일본 화학기업들은 2019년에도 세계경제가 회복될만한 호재가 적어 수익성 악화가 당분간 더 이어질 것으로 우려하고 있다.

일본기업들이 대부분 2019년부터 새로운 경영계획을 시작할 계획이나 글로벌 석유화학 시황 악화 등 악재가 겹치면서 예정대로 수익을 올릴 수 있을지 의문시되고 있다.

LG·롯데·한화, 기초소재 부진으로 “고전”

국내 석유화학기업들은 기초소재 사업의 수익 악화로 고전했다.

LG화학은 2018년 4분기 매출이 7조3427억원으로 14.2% 증가하면서 사상 최대기록을 달성했으나 영업이익은 2896억원으로 52.9% 격감했다.

2018년 매출 역시 28조1830억원으로 9.7% 증가했으나 영업이익은 2조2461억원으로 23.3% 감소했다. 당기순이익도 1조5193억원으로 24.9% 줄어들었다.

기초소재 사업은 글로벌 경기 불확실성으로 시황이 악화돼 수익성이 감소했으며 영업이익률이 2017년 4분기 14.7%에서 2018년 4분기에는 5.6%로 떨어졌다.

롯데케미칼은 2018년 4분기 매출이 3조8439억원으로 4.7% 감소하고 영업이익은 1016억원으로 85.8%, 당기순이익은 1018억원으로 79.5% 각각 격감했다.

2018년 매출은 16조5450억원으로 4.0% 증가하며 사상 최대기록을 달성했으나 영업이익은 1조9686억원으로 33.0%, 당기순이익 1조6784억원으로 27.0% 감소했다.

전체 생산제품의 수요 약세로 스프레드가 축소됐고 하반기 실시한 여수·울산공장 정기보수로 일회성 비용이 증가했기 때문으로 파악된다.

롯데첨단소재와 롯데티탄(Lotte Chemical Titan)도 미국-중국 무역분쟁에 따른 중국 시황 악화, 국제유가 등락에 따른 구매 관망세 지속, 전반적인 수요 약세 우려 등으로 수익성이 악화됐다.

한화케미칼은 2018년 4분기 매출이 2408억원으로 전년동기대비 2.4% 증가했으나 영업이익은 1258억원에서 마이너스 959억원으로, 순이익은 89억원에서 마이너스 2824억원으로 적자 전환했다.

2018년 매출은 9조460억원으로 3.2% 감소하고 영업이익은 3543억원으로 53.2%, 순이익은 1604억원으로 90.8% 격감했다.

기초소재 사업은 전반적으로 부진 양상을 나타냈고 PVC만 일정수준의 수익을 올린 것으로 파악된다.

국제유가가 상승한 가운데 전체 생산제품에 걸쳐 글로벌 공급량이 증가하는 등 수급 조건이 악화됐고 스프레드가 대폭 축소돼 영업적자가 4분기 507억원에 달했다.

태양광 사업은 중국 정부의 보조금 축소와 미국의 세이프가드 발동으로 타격을 받았다.

특히, 4분기에 한화큐셀앤드첨단소재의 태양광 사업이 연결 영업실적에 반영되며 매출이 늘어났으나 영업적자 또한 늘어나 영업적자가 4분기 411억원, 연간 107억원을 기록했다.

금호 호조에 SK는 전반적으로 수익 악화

기초소재 중심의 포트폴리오를 갖춘 석유화학기업들이 영업이익 감소로 고전한 가운데 금호석유화학은 오히려 매출이 10% 증가하고 순이익은 130% 급증하는 등 수익 개선에 성공했다.

합성고무, 합성수지 모두 매출이 정체됐으나 페놀(Phenol) 유도제품 매출이 50% 급증한 영향으로 파악된다.

SK이노베이션은 2018년 4분기 연결 기준 매출이 13조9481억원으로 6.8% 감소하고 영업이익은 국제유가 하락에 큰 타격을 받아 마이너스 2789억원으로 133.4% 격감하며 적자 전환했다.

특히, 화학사업의 타격이 상당한 것으로 알려졌다.

판매량은 3분기에 비해 증가했으나 나프타 가격 하락으로 재고 관련 손실이 확대됐고 올레핀계 스프레드가 축소되며 영업이익이 2495억원으로 전분기대비 960억원이나 대폭 감소했기 때문이다.

2018년 매출액은 54조5109억원, 영업이익은 2조1202억원을 기록했다.

화학사업은 P-X(Para-Xylene) 스프레드 개선을 통해 매출이 10조6844억원에 달했으나 영업이익은 에틸렌, PE, 벤젠(Benzene) 시황 악화 등으로 1조1175억원으로 18.9% 감소했다.

윤활유 사업은 고급기유 수요가 꾸준히 신장하고 있음에도 불구하고 경쟁기업의 신규설비 가동 및 4분기 국제유가 급락에 따른 재고 손실 영향으로 영업이익이 4607억원으로 8.8% 줄어들었다.

LG·SK, 배터리 사업 육성 총력전

배터리 사업을 신 성장동력으로 적극 육성하고 있는 LG화학과 SK이노베이션은 해당 사업의 수익이 본궤도에 오른 것으로 평가된다.

LG화학은 2018년 매출 증가가 대부분 배터리 사업 호조에 따른 것으로 파악되고 있다.

LG화학은 2018년 40조원에 달하는 글로벌 배터리 신규수주에 성공하며 누적 수주잔액이 85조원을 돌파한 것으로 알려졌다.

증권사들은 LG화학이 4분기에만 배터리 사업에서 매출 2조원을 거둔 것으로 추정하고 있다.

SK이노베이션은 2018년 배터리 사업에서 적자가 확대됐으나 대규모 설비투자를 실시하고 있어 앞으로 수익성 개선이 기대된다.

2018년에는 유럽 자동차기업에 대한 공급이 늘어나면서 배터리 매출이 3482억원으로 139.0% 급증했으나 신규 수주에 따른 적극적인 투자 확대, 성장을 위한 대규모 인력 충원 등으로 영업이익은 마이너스 3175억원으로 적자폭이 36.8% 확대됐다.

2019년에는 중국과 헝가리에 신규 배터리 공장을 건설함으로써 생산능력을 4배로 대폭 확대할 계획이다.

PTTGC·SCG, 2019년 순이익 급감

타이의 PTTGC, SCG는 2018년 4분기 화학제품 현물가격이 급락함에 따라 화학부문의 이익이 대폭 감소한 것으로 나타났다.

SCG Chemicals 및 SCG의 화학부문은 2018년 매출액이 2215억바트로 7% 증가했으나 이익은 291억바트로 29% 감소했다. 특히, 4분기 이익은 53억바트로 전년동기대비 43%, 전분기대비 28% 급감했다.

2018년 순이익이 사상 최고치를 기록한 PTTGC도 4분기 이익이 40억바트로 전년동기대비 58%, 전분기대비 68% 격감했다.

아시아 석유화학 시장은 2014-2016년 일본의 NCC(Naphtha Cracking Center) 가동중단, 일부 설비 트러블 등의 영향으로 공급능력이 감소했으나 에틸렌 유도제품을 중심으로 수요가 호조를 유지해 장기간 호황이 계속됐다.

이에 따라 PTTGC와 SCG는 높은 수준의 이익을 확보했으나 2018년 하반기부터 상황이 반전되기 시작했다.

중국 경기 부진 및 국제유가 하락에 따라 에틸렌을 중심으로 석유화학제품 가격이 급속도로 하락했기 때문이다.

정유공장을 가동하고 있는 PTTGC는 전기자동차(EV) 보급 등으로 석유제품 사업이 더욱 어려워질 것으로 예상됨에 따라 수익력 향상을 목표로 석유화학 다운스트림 확충에 힘을 기울이고 있으며 석유정제·석유화학 통합에 따른 경쟁력 우위성을 최대화하겠다는 목표를 세우고 있다.

SCG는 선택과 집중 전략으로 사업 포트폴리오를 재구축할 방침이다.

유도제품 강화로 지속성장 도모

PTTGC와 SCG Chemicals은 공통적으로 석유화학 사업의 핵심인 NCC에 경영자원을 집중 투입할 계획이다.

PTTGC는 2020년 가동을 목표로 에틸렌 50만톤, 프로필렌(Propylene) 25만톤의 NCC를 새롭게 건설하고 있으며, SCG는 미국 다우케미칼과 합작으로 가동하고 있는 NCC를 증설해 2021년 에틸렌 생산능력을 125만톤으로 20% 확대할 계획이다.

모두 업스트림을 강화해 기반을 정비하겠다는 전략으로 풀이되고 있다.

PTTGC와 SCG는 핵심 성장전략으로 해외 프로젝트에도 힘을 기울이고 있다.

PTTGC는 미국 오하이오에 코스트가 낮은 셰일가스를 원료로 사용하는 ECC(Ethane Cracking Center)를 시작으로 PE, EO(Ethylene Oxide) 플랜트 등을 건설하기 위해 대림산업과 사업타당성 조사를 진행하고 있다.

다만, 미국 건설비 상승이 부정적인 요인으로 부상하고 있으며 가동을 시작한 이후 유도제품 플랜트에 트러블이 발생했을 때 ECC 또는 에틸렌을 어떻게 처리할지 등 리스크 평가도 주목하고 있다.

SCG는 2023년 가동을 목표로 베트남 롱손(Long Son)에 석유화학 컴플렉스를 건설하고 있다.

100% 투자체제로 진행하고 있으며 원료인 나프타와 프로판(Propane)은 카타르 국영 석유기업 QP(Qatar Petroleum)와 장기 공급계약을 체결했다.

대규모 석유화학 프로젝트는 세계적으로 석유정제와의 통합이 이루어지고 있어 원료를 외부에서 조달하는 롱손 프로젝트는 유도제품 다양화를 통한 경쟁력 강화가 필수적으로 요구되고 있다.

다우듀폰, 2019년 매출·영업이익 모두 감소

글로벌 화학기업들은 2019년 들어 세계 경제에 대한 불확실성이 더욱 확대되고 있는 가운데 영업 전망치를 보수적으로 내놓고 있다.

다우듀폰은 소재과학 사업에서 매출과 영업이익이 대폭 감소함으로써 매출은 10%대 후반, 오퍼레이팅 EBITDA는 20%대 전반 줄어들 것으로 예상하고 있다. 다만, 스페셜티 사업은 매출과 EBITDA가 10% 이하 줄어들 것으로 판단하고 있다.

특히, 아시아는 미국과 중국의 무역마찰 등 전망이 불투명한 가운데 미국산 PE 유입이 확대됨에 따라 당분간 침체가 계속될 것으로 예상되고 있다.

미국과 중국의 무역전쟁에 따른 PE 무역구조 변화, 셰일 베이스 미국산의 동남아 유입 확대의 영향이 더욱 커질 것이 확실시되고 있다.

아시아 석유화학기업들은 슈퍼 사이클이라고 할 수 있는 장기호황이 종료됨에 따라 지속적인 성장을 위해 리스크를 예측하면서 영업전략을 유연하게 추진할 것이 요구되고 있다.

<강윤화 선임기자: kyh@chemlocus.com>