프로필렌(Propylene) 시장의 침체가 심화되고 있다.

프로필렌은 2015년 상반기에 나프타(Naphtha) 가격 약세로 에틸렌(Ethylene)과 함께 양호한 수익을 창출했으나 하반기 들어 여천NCC의 OCU(Olefin Conversion Unit) 및 효성의 PDH(Propane Dehydrogenation) 플랜트가 본격 가동함에 따라 공급과잉으로 전환되고 있다.

특히, 중국이 석탄화학을 육성하면서 PDH 신증설을 확대하고 있는 가운데 글로벌 경기 침체가 겹쳐 공급과잉이 심화됨으로써 9월부터 에틸렌을 중심으로 올레핀(Olefin) 가격이 급락해 수익이 크게 악화되고 있다.

여기에 SK가스가 2016년 3월 PDH 60만톤 플랜트를 신규 가동함에 따라 공급과잉이 극심해질 것으로 우려되고 있다.

나프타 약세에 가동중단 겹쳐 “호조”

프로필렌은 2015년 상반기에 예상보다 높은 수익을 창출한 것으로 나타났다.

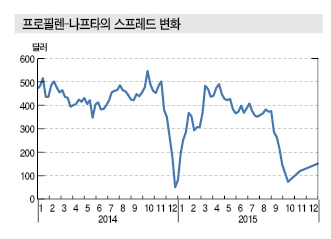

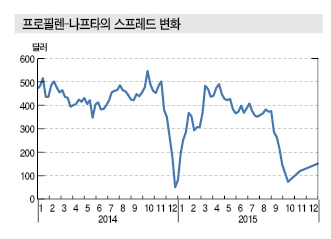

프로필렌 생산기업들은 2015년 나프타와의 스프레드가 톤당 평균 250달러 수준에 머물 것으로 예상했으나 2015년 상반기에는 평균 380달러로 2014년과 비슷했기 때문이다.

프로필렌 가격은 2015년 1월 FOB Korea 톤당 728달러로 출발해 3월 986달러, 5월 968달러로 강세를 나타낸 반면 나프타는 1월 CFR Japan 톤당 438달러로 출발해 상반기 내내 400달러대 중반에서 등락함으로써 프로필렌-나프타의 스프레드가 톤당 평균 381달러로 양호한 수준을 유지했다.

시장 관계자는 “프로필렌은 2015년 상반기에 수급에 별 문제가 없었고 2014년 9월부터 이어진 국제유가 폭락으로 나프타 가격이 하향 안정화돼 에틸렌과 함께 수익 창출이 가능했다”고 밝혔다.

중국의 페놀(Phenol) 플랜트 신증설과 일부 스팀 크래커의 가동중단이 영향을 미친 것으로 판단되고 있다.

중국은 2015년 3월부터 페놀 플랜트를 신규 가동해 프로필렌 구매를 확대한 반면 한국이 정기보수를 계속하고 일본 및 중국은 일부 스팀 크래커의 가동을 중단해 수급타이트가 유발된 것으로 파악되고 있다.

Formosa Chemical & Fibre는 Ningbo 소재 페놀 30만톤 및 아세톤(Acetone) 18만톤 플랜트를 2015년 3월 상업가동했다.

국내에서는 LG화학이 프로필렌 45만톤의 대산 스팀 크래커를 3월 한달간, 한화토탈이 프로필렌 60만톤의 스팀 크래커를 4월부터 40일간, 여천NCC는 프로필렌 45만톤의 No.1 스팀 크래커를 5월 한달간 정기보수했다.

여기에 중국 Satellite는 2015년 2월 중순부터 PDH 플랜트의 가동을 중단해 3월 말 재가동함으로써 수급타이트를 유발했다.

일본 Maruzen Petrochemical도 3월 기계적 트러블로 프로필렌 23만톤의 스팀 크래커를 1주일간 가동하지 못했고, 타이 PTT는 Map Ta Phut 소재 프로필렌 생산능력 31만톤의 스팀 크래커 가동을 3월 말부터 1주일간 중단했다.

PDH, 공급과잉 확대에 코스트경쟁력 약화

프로필렌 가격은 2015년 상반기까지 강세를 지속했으나 하반기 들어 PDH 신증설 및 OCU 가동이 겹치면서 공급과잉으로 전환됐다.

효성(대표 이상운)은 2015년 8월 용연 소재 프로필렌 생산능력 30만톤의 No.2 PDH 플랜트를 상업가동했으며, 여천NCC(대표 박종국·최금암)도 2015년 8월 프로필렌 생산능력 14만톤의 OCU를 완공하고 9월부터 본격 가동에 들어갔다.

2016년에는 SK가스(대표 최창원·김정근)가 상반기에 프로필렌 생산능력 60만톤의 PDH를 신규 가동할 예정이고, 대한유화(대표 정영태) 역시 2017년 상반기에 에틸렌 33만톤을 증설하면서 프로필렌도 15만톤을 확대할 예정이다.

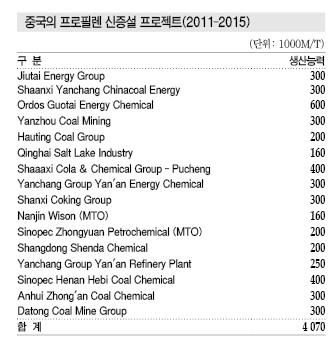

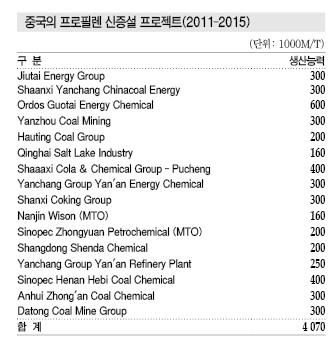

중국에서도 PDH 신증설이 잇따르고 있다.

국내 석유화학기업들은 국내외에서 PDH 신증설을 확대함에 따라 NCC(Naphtha Cracking Center)계 프로필렌의 코스트경쟁력이 뒤처질 것으로 우려했으나 국제유가 폭락에 따라 코스트 차이가 크게 줄어들어 NCC의 가동률을 유지했던 것으로 나타났다.

시장 관계자는 “국제유가가 배럴당 100-110달러 수준에서 50-60달러로 폭락하고 나프타가 400달러대 중반을 유지함으로서 NCC가 경쟁력을 유지할 수 있었다”며 “특히, LPG(액화석유가스)의 성수기인 겨울철에는 PDH의 원료코스트가 상승할 수밖에 없어 경쟁우위를 나타낼 것”이라고 주장했다.

프로판(Propane) 가격은 2월부터 9월까지 톤당 420달러 수준을 유지해 나프타와의 스프레드가 50달러 이하로 좁혀짐으로써 국제유가가 높았던 2014년 상반기 스프레드 150달러와 비교하면 코스트 경쟁력이 크게 떨어진 것으로 분석되고 있다.

PDH는 NCC에 비해 코스트경쟁력이 높은 것으로 평가됐으나 국제유가가 50달러 수준을 유지하면서 적자생산을 지속할 것으로 우려되고 있다.

효성은 2015년 8월 PDH 30만톤 플랜트를 가동하면서 중국 수출을 확대하고 있으나 9월부터 프로필렌 가격이 500-600달러 수준으로 급락함으로써 적자 생산이 불가피한 것으로 알려지고 있다.

여기에 SK가스의 자회사 SK어드밴스드가 2016년 3월에 PDH 60만톤 플랜트를 신규 가동하면 프로필렌 가격이 추가 하락하고 제조코스트는 올라갈 가능성이 커 풀가동을 지속할 수 있을지 의문시되고 있다.

현대·S-Oil, 다운스트림 없어 수익 부진

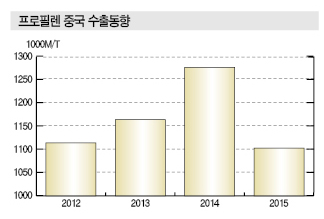

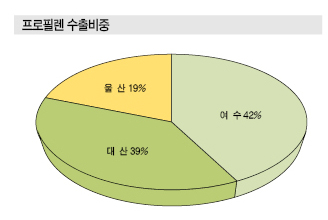

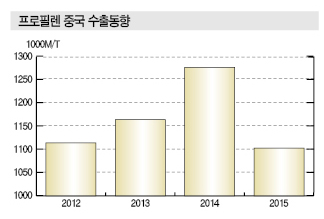

프로필렌은 전체 수출의 95% 이상을 중국시장에 의존하고 있어 중국의 신증설이 위협요인으로 다가오고 있다.

특히, 수출 의존도가 높은 현대오일뱅크, 효성, 삼성토탈, SK종합화학, S-Oil 등은 수출 감소로 타격이 불가피해지고 있다.

중국은 2015-2016년 PDH 베이스 프로필렌 생산능력을 200만톤 수준 확대할 것으로 알려지고 있다.

시장 관계자는 “중국은 PDH에 MTO(Methanol to Olefin)까지 포함하면 프로필렌 생산능력을 500만톤 정도 확대할 것으로 예상됐으나 국제유가 폭락으로 MTO가 코스트 경쟁력을 상실함에 따라 신규가동이 지연되고 있다”고 밝혔다.

프로필렌 수출은 2015년 110만톤으로 2014년에 비해 20만톤 감소한 것으로 집계되고 있다.

2015년 하반기 들어 효성이 저가공세를 펴 수출량이 크게 줄어들지는 않았으나 수익성은 크게 떨어질 것으로 나타나고 있다.

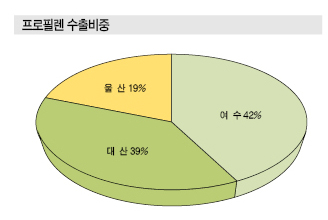

프로필렌 수출은 여수단지 47만톤, 울산단지 43만톤, 대산단지 20만톤 수준으로 대산단지는 프로필렌 과잉이 지속될 것으로 예상되고 있다.

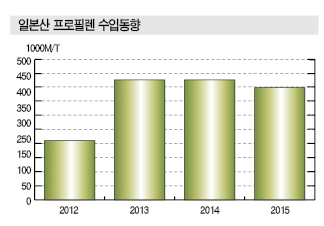

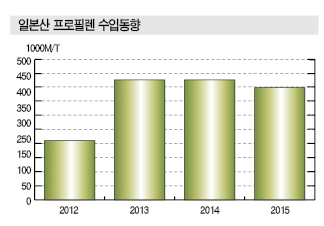

울산단지는 Asahi Kasei Chemicals의 자회사인 동서석유화학이 프로필렌 수요 전량을 일본에서 도입하고 있어 프로필렌 수급이 밸런스를 유지하고 있음에도 불구하고 수출을 지속하고 있다.

대산단지는 현대오일뱅크의 수출이 가장 많고, 여수는 여천NCC와 GS칼텍스가 주로 수출하고 있다.

특히, 다운스트림을 보유하고 있지 않은 현대오일뱅크와 S-Oil은 수익성이 떨어져 대책이 요구되고 있다. 효성은 증설에 따라 적자생산이 불가피함에도 불구하고 풀가동을 강행하고 있는 것으로 알려졌다.

시장 관계자는 “중국은 2015년 이후 PDH 플랜트를 900만톤 이상 건설할 것”이라며 “2020년에는 프로필렌 수출량이 2015년의 절반 이하로 줄어들 것”이라고 예상했다.

다운스트림 확대에 집중하고 있으나…

국내 프로필렌 생산기업들은 수출의존도를 낮추고 적자를 최소화하기 위해 다운스트림 확대를 검토하고 있다.

특히, 울산은 PDH 신규가동이 계속되고 있어 다운스트림 구축이 시급한 것으로 나타나고 있으나 다운스트림이 모두 침체를 계속하고 있어 섣불리 신규투자를 진행하지 못하고 있다.

SK종합화학(대표 차화엽)은 다운스트림인 아크릴산(Acrylic Acid) 시장 진입을 검토했으나 LG화학을 중심으로 고전하고 있어 검토단계에 그친 것으로 알려졌다.

S-Oil(대표 나세르 알 마하셔)은 PO(Propylene Oxide) 건설을 추진하고 있으나 PO에 투입되는 프로필렌을 동시에 증설함으로써 수급에는 영향을 미치지 않을 것으로 예상되고 있다.

S-Oil은 온산공장에 4조7890억원을 투자해 석유제품과 함께 PP(Polypropylene) 40만5000톤, PO 30만톤 플랜트를 2018년 6월까지 완공할 방침이다.

SKC도 PO 합작투자를 통해 증설할 예정이어서 울산은 프로필렌 수급이 밸런스를 유지할 것으로 예상되고 있다.

다만, PO는 공급과잉으로 전환되면서 프로필렌 다운스트림 전체의 수익성 악화가 우려되고 있다.

효성도 PDH 신증설로 프로필렌 생산능력이 48만톤에 육박함에 따라 PP 20만톤 플랜트를 2016년 10월 신규가동할 예정이다.

여수단지는 여천NCC, GS칼텍스 등이 프로필렌 일부를 수출하고 있으나 대부분 다운스트림에 투입하고 있어 수출은 크게 염려하지 않고 있다.

대산단지는 삼성토탈, LG화학, 롯데케미칼, 현대오일뱅크가 모두 과잉생산 구조였으나 LG화학이 2014년 신증설을 단행함으로써 일부 완화했다.

삼성토탈과 롯데케미칼은 PP 생산에 집중하고 있어 과잉을 크게 신경쓰지 않고 있으며 수출이 5만톤 이하에 그쳐 문제가 없다는 입장이다.

다만, 현대오일뱅크는 다운스트림이 없고 국내공급 또는 수출에 의존하고 있어 공급과잉이 악화되면 적자생산이 심화될 가능성이 우려되고 있다.

현대오일뱅크도 다운스트림 진입을 검토했으나 2014년까지 프로필렌 수출로 수익을 창출해 적극적인 투자에 나서지 않은 것으로 알려졌다.

시장 관계자는 “대산단지는 과잉생산이 가장 우려되고 있어 다운스트림 건설을 통해 해소해야 한다”며 “국내 프로필렌 생산기업 중 다운스트림이 없는 유일한 플랜트”라고 밝혔다.

SK가스, PDH 신규가동 앞두고 “울먹”

SK가스는 2016년 3월 프로필렌 시장 신규진입을 앞두고 프로필렌 시장이 침체를 계속함에 따라 상업가동 시점을 고심했다.

NCC에 비해 경쟁력이 높을 것으로 판단했으나 나프타 가격이 크게 떨어져 경쟁력에서 큰 차이가 없어졌기 때문이다.

2015년에는 에틸렌에 이어 프로필렌도 톤당 1000달러 이상을 기록해 의외로 높은 수익성을 올렸으나 2015년 9월부터 크게 하락하고 2016년에도 상승세로 전환되기 어려워 SK가스가 신규가동에 들어서자마자 적자생산을 지속할 가능성이 높게 나타나고 있다.

시장 관계자는 “효성 30만톤도 여파가 큰 마당인데 SK가스가 60만톤을 가동하면 아시아 시장 전체에 미치는 영향이 커 공급과잉 악화로 약세가 장기화될 가능성이 크다”고 주장했다.

국내 프로필렌 생산기업들은 효성 및 여천NCC의 신규가동으로 현물가격이 폭락함에 따라 SK가스의 신규가동을 주목하고 있다.

시장 관계자는 “중국경기 침체가 프로필렌 하락에 영향을 미치고 있으나 근본적으로 계속되는 신증설이 가장 큰 원인”이라며 “SK가스가 60만톤을 풀가동한다면 치킨게임이 불가피하다”고 강조했다.

다만, 일부에서는 CTO(Coal to Olefin) 및 MTO 가동률이 떨어지고 신규가동도 지연되고 있어 극심한 과잉사태는 막을 수 있을 것으로 기대하고 있다.

RFCC·PDH는 살아남을 수 있을까?

프로필렌은 대부분 NCC에서 생산하고 있어 에틸렌 시장에 따라 수급이 급변하는 특징이 있다.

석유화학 시장은 에틸렌을 중심으로 수익성을 판단해 NCC를 가동하기 때문에 프로필렌 수급은 크게 신경쓰지 않고 있다.

에틸렌은 2015년 상반기까지 호조를 지속함에 따라 NCC 대부분이 풀가동을 지속했으며 프로필렌도 생산량이 늘어났으나 수급에 큰 영향을 미치지 않아 높은 가격을 유지한 것으로 나타났다.

시장 관계자는 “석유화학 시장은 여전히 NCC 중심 체제를 유지하고 있어 에틸렌 수급을 우선시하면서 가동률을 조절하고 있다”며 “에틸렌을 제외한 석유화학제품은 적자가 심화되지 않는 이상 에틸렌 공급을 위해 생산을 계속할 수밖에 없을 것”이라고 밝혔다.

석유화학기업들은 프로필렌 공급과잉과 상관없이 에틸렌 생산량을 유지함에 따라 프로필렌만 독자 생산하고 있는 RFCC (Residue Fluid Catalytic Cracker), PDH 생산기업들이 가동률 조정에 어려움을 겪고 있다.

RFCC는 SK에너지, S-Oil, 현대오일뱅크, GS칼텍스가 모두 가동하고 있으며 PDH는 태광산업, 효성이 참여하고 있다.

특히, 공급과잉이 심화되면 RFCC의 가동률이 크게 하락하나 효성도 PDH의 가동률 조절 가능성이 높게 나타나고 있다.

태광산업은 다운스트림인 AN(Acrylonitrile) 생산에 프로필렌을 전량 투입하고 있어 다운스트림 가동에 따라 프로필렌 생산이 좌우되고 있다.

에틸렌 시장이 위축되면 프로필렌의 공급과잉도 완화될 가능성이 제기되고 있으나 국내 석유화학기업들은 에틸렌 시장 침체에도 가동률을 크게 낮출 가능성이 없어 RFCC와 PDH의 가동률 조정이 불가피해지고 있다.

중국, 코스트 경쟁력 높은 CTO 급성장

중국은 프로필렌 자급률을 향상시키면서도 진입장벽을 높이고 있어 시장 변화가 주목된다.

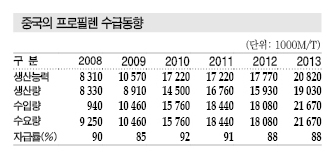

중국은 프로필렌 시장이 급성장해 글로벌 프로필렌 생산대국이자 소비대국으로 부상했다.

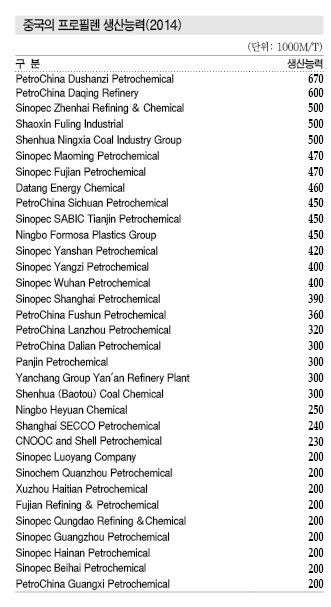

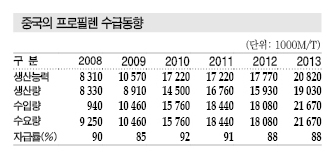

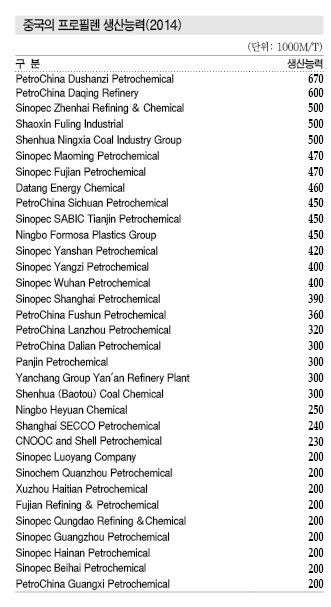

2013년에는 프로필렌 생산능력 2082만톤에 생산 1903만톤, 수요 2167만톤을 기록했고 신증설을 확대하면서 2015년에는 생산능력이 2600만톤에 달한 것으로 나타나고 있다.

중국은 원료 경질화도 추진해 프로필렌의 제조공정이 다양해지고 있으나 지속가능한 발전을 위해서는 추가적으로 공정을 개발할 필요성이 요구되고 있다.

중국은 프로필렌 생산능력이 2007년 817만톤에 불과했으나 2013년 2082만톤으로 확대했고, 플랜트 단위당 생산능력도 26만9000톤으로 글로벌 평균 26만톤을 넘어섰다.

특히, 최근 들어서는 석탄화학이 프로필렌 생산을 주도하면서 급성장하고 있다.

이미 CTO 플랜트 가동을 시작했고 현재 건설하고 있거나 계획단계에 있는 생산능력이 800만톤을 상회하고 있다.

2013년에는 Sinopec Zhongyuan Petrochemical이 CTO 베이스 프로필렌 20만톤, Ningbo Heyuan Chemical은 MTO 베이스 60만톤 플랜트를 가동했다.

국제유가가 배럴당 100달러 이상으로 고공행진을 지속함으로써 NCC에 비해 석탄화학이 가격경쟁력 우위를 유지했기 때문이다.

프로필렌은 PDH 공법으로도 생산하고 있다. 현재 PDH 공법 10기 중 일부는 건설을 완료해 가동했고 일부는 건설하고 있으며 2014년 초 생산능력이 532만톤에 달했다.

글로벌 PDH 생산능력은 2-3년 후 1093만톤에 달할 것으로 예상되고 있으며, 중국이 PDH 신증설에 가장 적합한 것으로 판단되고 있다.

전문가들은 PDH 플랜트의 마진(Profit Margin)이 톤당 최소 1000-1200위안에 달해야 수익성이 있는 것으로 판단하고 있다.

중국에서 추진하고 있는 PDH 베이스 프로필렌 투자가 완료되면 총 생산능력이 800만-1000만톤에 달해 공급부족을 일정부분 커버해줄 수 있으나 100% 해소할 수는 없는 것으로 나타나고 있다.

특히, NCC의 프로필렌 생산량을 크게 확대하기 어려워 공급부족을 해결할 수 있는 대책이 요구되고 있다.

중국은 프로필렌 수요가 2007년 946만톤에 불과했으나 2013년 2167만톤으로 급증했고 앞으로도 추가 증가할 것이 확실시되고 있다.

대규모 플랜트 신증설 가속화 필요

중국은 앞으로도 프로필렌 신증설을 적극 추진할 것으로 예상된다.

제12차 5개년(2011-2015년) 계획에서는 올레핀 생산을 지리적으로 최적화하기 위해 북부는 프로필렌 플랜트 개선에 치중하고 신규 에틸렌 크래커는 중앙 및 서부를 중심으로 건설했다.

중국은 2015년 프로필렌 생산능력을 2400만톤으로 확대하고 NCC 베이스 생산능력을 플랜트당 평균 35만톤으로 늘리며 생산비중도 80% 이상으로 조절할 방침이었다.

제12차 5개년 계획 기간에는 석유정제 공장의 프로필렌 생산능력도 계속 확대할 계획이다. 정제-프로필렌-아로마틱(Aromatics)-고품질제품의 수직계열화를 통해 부가가치를 높일 수 있기 때문이다.

제12차 계획 기간에는 PetroChina Daqing, PetroChina Zhenhai, PetroChina Sichuan, Sinopec Wuhan, Sinopec Hainan Refinery, CNOOC의 Huizhou 프로젝트를 추진해 프로필렌 생산능력을 총 2400만-2600만톤으로 확대할 계획이었다.

신증설을 통해 Sinopec이 230만톤, PetroChina가 110만톤, 기타 150만톤을 확대하고 CTO 베이스 에틸렌 생산능력 비중도 8%에서 2015년에는 20%로 상승한 것으로 알려졌다.

원료 다양화 통해 시스템 최적화

중국은 프로필렌 생산도 석유정제와 밀접하게 연관시키고 있다.

원유 소비량의 57.4%를 수입에 의존하고 있기 때문으로 프로필렌 생산 확대를 저해하는 요소로 작용하고 있다.

중국은 상대적으로 석탄화학이 우위를 점유하고 있어 CTO가 대체 프로세스로 부상하고 있으며 PDH 공정도 중요 대체공법으로 떠오르고 있다.

중국은 올레핀을 대량 수입하고 있어 미국, 중동의 움직임에 큰 영향을 받고 있으며, 특히 사우디 및 미국에 종속될 우려가 제기되고 있다. 사우디는 코스트가 크게 낮은 에탄을 원료로 사용하고 있고, 미국도 셰일가스(Shale Gas)를 바탕으로 올레핀 생산을 확대하고 있기 때문이다.

중동은 올레핀의 원료코스트가 크게 낮아 글로벌 올레핀 및 다운스트림 시장에 큰 영향을 미치고 있다.

프로필렌의 주요 다운스트림은 PP, PO, AN 3가지로 프로필렌 소비비중이 각각 68%, 8%, 7%에 달하고 있고 앞으로 5년 동안 변동이 없을 것으로 예상되고 있다.

중국은 프로필렌 수요가 생산능력보다 빠르게 증가하고 있으며 2013-2016년 연평균 4.4% 늘어나 몇 년간 수급타이트가 불가피해지고 있다.

프로필렌은 전통적으로 NCC에서 에틸렌과 동시에 생산되나 최근에는 프로필렌을 생산하지 않는 에탄 크래킹 공법이 부상해 프로필렌 생산능력 확대에 저해요인이 되고 있다.

따라서 중국이 프로필렌을 확보하기 위해서는 원료 다양화가 필수적이며, PDH 공법은 기술이 성숙화돼 있고 고품질로 소량 생산이 가능하며 전환율이 높다는 장점에도 불구하고 프로판을 수입해야 하는 부담이 우려되고 있다.

또 풍부한 석탄자원을 활용할 수 있는 CTO 공정은 막대한 물을 소비해야 하고 상대적으로 대량 생산이 가능하지만 품질이 낮다는 단점이 제기되고 있다.

하지만, 최근 들어 CTO 시장이 빠르게 성장하고 있다.

Shenhua (Baotou) Coal Chemical이 2010년 세계 최초로 MTO 플랜트를 성공적으로 가동했고, Shenhua Nihxia Coal Group 역시 MTP(Methanol to Propylene) 플랜트를 상업가동했다.

2011년에는 Datang Energy Chemical이 MTP 플랜트를, Sinopec Zhongyuan Petrochemical은 MTP 60만톤 플랜트를 가동했다.

그러나 환경보호, 수자원 및 에너지 소비 면에서 심사숙고가 요구되고 있다.

이에 따라 중국 국가발전개혁위원회는 석유화학 육성을 추진하면서도 CTO 신증설을 규제하는 방향으로 정책을 선회할 가능성이 커지고 있다.

중국은 프로필렌 생산에 NCC 공법, PDH 공법, 석탄 베이스 CTO 및 MTO 공법, 그리고 원료 수입 4가지를 사용하고 있으며 기술혁신에 따라 선택성을 강화하고 있다.

2015년에는 프로필렌 생산능력 중 NCC 공법이 80% 이하로 낮아져 생산 목표를 달성하기 위해서는 과학적인 발전과 함께 합리적인 투자가 요구되고 있다. <허웅 기자: hw@chemlocus.com>

표, 그래프 : <프로필렌-나프타의 스프레드 변화><프로필렌 수출비중><일본산 프로필렌 수입동향><프로필렌 중국 수출동향><중국의 프로필렌 생산능력(2014)><중국의 프로필렌 수급동향><중국의 프로필렌 신증설 프로젝트(2011-2015)>