MMA(Methyl Methacrylate)는 인조대리석을 중심으로 수요가 증가하고 있다.

글로벌 MMA 수요는 320만-330만톤으로 추정되는 가운데 가장 큰 수요처인 PMMA(Polymethyl Methacrylate)용은 도광판 시장이 침체되면서 수요가 줄어들고 있다.

MMA 수요비중은 PMMA가 55%로 가장 크고 인조대리석 17%, 투명 ABS(Acrylonitrile Butadiene Styrene) 15%, 도료 및 접착제 8%, 아크릴시트 5%로 나타나고 있다.

국내기업들은 MMA 수요가 감소하면서 수출에 주력하고 있다.

특히, 중국이 일본, 타이완, 싱가폴산 MMA에 반덤핑관세를 부과하면서 국내기업들이 반사이익을 얻고 있으며 한·중 FTA(자유무역협정) 체결로 관세가 철폐되면서 중국수출이 호조를 나타내고 있다.

PMMA 다음으로 수요비중이 큰 인조대리석 시장이 성장하고 있는 것도 긍정적 영향을 미치고 있다.

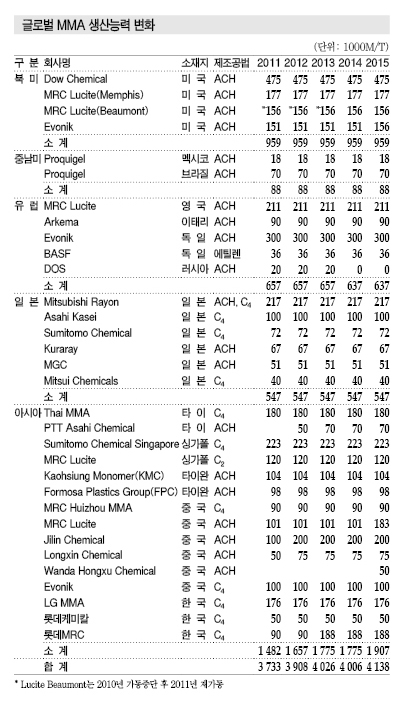

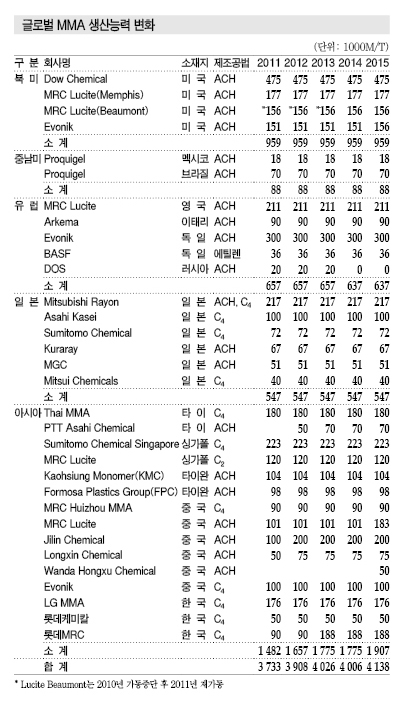

국내 MMA 생산능력은 롯데MRC 19만5000톤, LG MMA 18만톤, 롯데케미칼 5만톤으로 총 42만5000톤에 달하고 있으며 LG MMA가 증설을 추진하고 있다.

PMMA, 직하형 확대에 대체소재까지 “이중고”

PMMA는 높은 투명성을 바탕으로 LCD(Liquid Crystal Display) 도광판, 자동차 후미등 및 계기판 커버, 건축자재, 광학렌즈, 식품용기 등에 광범위하게 채용되고 있다.

도광판은 빛을 LCD 전면에 균일하게 전달하는 플래스틱 성형렌즈로 에지(Edge)형 TV에 주로 채용되며 2012년 수요가 46% 급증했으나 2013년 이후 TV를 직하형 위주로 생산하면서 신장률이 마이너스로 전환됐다.

직하형은 BLU(Back Light Unit)를 화면 뒤에 장착하는 방식이고 에지형은 화면의 테두리 영역에 장착하는 방식으로, 직하형은 고화질을 구현할 수 있는 장점이 있으나 가격경쟁력에 한계가 있고 에지형은 밝기에 한계가 있으나 부피를 줄여 가격을 낮출 수 있는 장점이 있다.

LCD TV 출하량은 2013년 기준 에지형 1억1105만대, 직하형 8887만대를 기록했으나 2014년에는 에지형 9614만대, 직하형 1억2810만대로 반전됐다.

MS(Methacrylate Styrene) 등 대체수요가 늘어나고 있는 것도 침체요인으로 작용하고 있다.

MS는 MMA와 Styrene을 50대50 비율로 혼합해 생산하며 높은 흡수성과 가격경쟁력을 바탕으로 2013년 이후 PMMA를 빠르게 대체하고 있다.

삼성전자는 직하형과 에지형 생산비율을 90대10으로 조정했고 에지형 소재를 PMMA에서 MS로 대체했으며, LG전자도 UHD(Ultra High Definition) TV를 중심으로 에지형 생산비율을 50%로 끌어올렸다.

도광판 생산기업들은 중·소형 디스플레이가 도광판을 사용하지 않는 OLED(Organic Light Emitting Diode)로 전환됨에 따라 대형 디스플레이에 주력하고 있다.

국내 MMA 생산기업들은 PMMA까지 생산하는 수직계열화를 구축하고 있으며 PMMA 생산능력은 LG MMA 12만톤, 롯데MRC 10만톤, Arkema Korea 5만톤으로 총 27만톤에 달하고 있다.

시장 관계자는 “MMA는 MS와 PMMA에 원료로 투입되지만 투입량은 PMMA가 더 많아 도광판용 PMMA를 MS가 대체하면 MMA의 전체 수요가 줄어들 수밖에 없다”고 밝혔다.

최근에는 PC(Polycarbonate)가 디스플레이의 박막화 추세에 따라 각광받고 있다.

0.3mm 이하의 얇은 두께를 구현할 수 있어 프리미엄 스마트폰을 중심으로 채용이 늘어나고 있으며 국내에서는 유테크 등이 PC 계열 도광판을 생산하고 있다.

도광판 두께는 BLU와 디스플레이 모듈 두께에 영향을 미치기 때문에 박막 도광판 수요가 증가하고 있으나 도광판은 얇을수록 균일하게 빛을 전달하기 어려워 안정화가 해결과제로 부상하고 있다.

LG MMA, LG하우시스의 인조대리석 “기대”

LG MMA는 MMA 증설을 추진하고 있는 가운데 LG하우시스의 인조대리석 사업을 주목하고 있다.

MMA는 아크릴계 인조대리석 시장이 성장하면서 수요가 늘어나고 있으며 LG MMA는 글로벌 인조대리석 시장점유율이 20%로 글로벌 2위인 LG하우시스에게 MMA를 공급하고 있다.

LG MMA는 MMA No.4 증설 프로젝트를 추진하고 있으며 기본설계 사업자로 GS건설을 선정한다고 2016년 2월12일 발표했다.

구체적인 생산능력과 증설 시기는 검토중인 것으로 파악되고 있다.

인조대리석은 미국과 유럽 수요가 꾸준히 증가하고 있는 가운데 LG하우시스는 해외판매 확대로 2015년 높은 영업이익을 달성했으며 미국 조지아의 애틀랜타 공장을 증설하고 있다.

시장 관계자는 “인조대리석은 활용범위가 인테리어 전체로 확대되고 있어 수요가 꾸준히 늘어나고 있다”며 “LG MMA는 LG하우시스, LG화학 등 안정적인 수요처가 있어 증설에 대한 부담이 덜한 편”이라고 밝혔다.

하지만, LG MMA 관계자는 “No.4 플랜트 증설은 No.3를 완공하던 시점부터 검토해온 사항으로 아직 구체적으로 확정된 것은 없다”고 일축했다.

LG MMA는 LG화학과 Sumitomo Chemical, Nippon Shokubai의 합작기업으로 MMA는 3개 플랜트를, PMMA도 No.1과 No.2 플랜트를 가동하고 있다.

국내 인조대리석 시장은 LG하우시스, 한화L&C 등이 주력하고 있으며 대리석 특성상 무게에 따른 운송비용을 고려하면 해외생산이 유리해 미국, 중국을 중심으로 사업 확대를 추진하고 있다.

LG하우시스는 2015년 매출액이 2조7686억원으로 전년대비 0.8% 감소했으나 고부가 인조대리석의 해외판매 확대로 영업이익은 1500억6000만원으로 1.0%, 당기순이익은 711억6200만원으로 11.9% 증가했다고 밝혔다.

FTA 바탕 중국수출 확대한다!

국내 MMA 시장은 한·중 FTA 및 반덤핑 반사이익으로 중국 수출이 호조를 나타내고 있다.

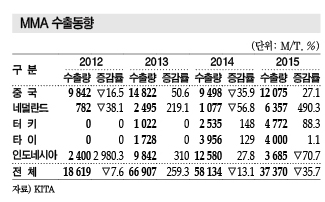

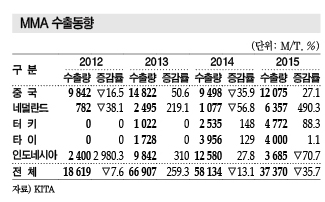

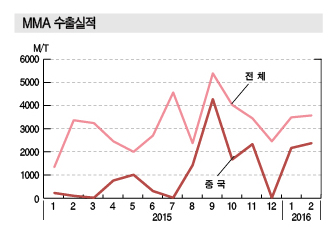

MMA 수출은 2013년 6만6907톤으로 2012년 1만8619톤에 비해 259.3% 폭증했으나 중국의 신증설로 2014년 5만8134톤, 2015년 3만7370톤으로 감소했다.

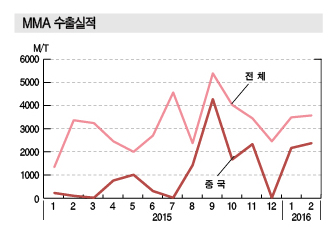

하지만, FTA 체결로 관세가 철폐되는 동시에 중국이 한국을 제외한 일본, 타이완, 싱가폴산 MMA에 반덤핑관세를 부과하면서 2015년 하반기 이후 수출이 회복하는 양상을 보이고 있다.

중국 수출량은 2015년 상반기에 2344톤에 그쳤으나 하반기에는 9731톤으로 급증했으며 2016년 들어서는 중국수출 비중이 60%를 넘는 것으로 나타나고 있다.

시장 관계자는 “중국에서 일부 설비의 트러블로 공급이 감소하고 있으며 대형 설비의 정기보수가 잇따라 중국수출이 호조를 나타내고 있다”고 밝혔다.

중국 MMA 수입시장은 일본, 싱가폴, 타이산이 약 60%에 달했으나 2015년 12월부터 5년 동안 3개국의 MMA에 반덤핑관세가 부과돼 판도 변화가 불가피해지고 있다.

일본은 6사가 대상으로 Mitsubishi Rayon 14.4%, Asahi Kasei Chemicals 12.2%, Sumitomo Chemical 13.3%, Kuraray, Mitsubishi Gas Chemical, Mitsui Chemicals 3사는 34.6%가 부과됐다.

싱가폴은 Lucite 6.8%, Sumitomo Chemical Singapore 14.5%, 기타 6.8%이며, 타이는 Thai MMA 15.2%, PTT Asahi Chemical 10.7%이다.

하지만, 중국은 내수 증가를 기대해 2014-2016년 MMA 증설을 활발하게 추진하고 있어 수출 호조가 단기적인 현상에 그칠 것이라는 우려도 제기되고 있다.

Wanda Group은 2014년 8월 MMA 5만톤 플랜트를 가동했고 Lucite Shanghai는 9만톤 플랜트를 2015년 말부터 신규 가동했으며 2015-2016년에도 4개 프로젝트를 추가 완공할 예정이다.

Chongqing Unisplendour Chemical, Shangdong Yidaly Chemical, Lianyungang Shenggong Group, Shanghai Huayi Group은 각각 MMA 10만톤 플랜트를 2016년 가동할 방침이다.

PMMA 시황에 따라 영업실적 좌우…

국내 MMA 생산기업들은 PMMA 시황이 꺾인 2011년 이후 영업이익이 급감한 것으로 나타났다.

PMMA는 에지형 TV 도광판에 대부분 채용됐으나 2012년 이후 MS가 대체 투입되고 동시에 직하형 생산비중이 높아졌기 때문이다.

LG MMA는 영업이익이 2010년 1356억8278만원, 2011년 1554억3734만원으로 영업이익률 역시 2010년 24.1%, 2011년 24.4%에 달했으나 2012년 580억6779만원, 2013년 260억1555만원, 2014년 221억7574만원으로 격감했다.

영업이익률도 2011년 이후 10% 이하로 떨어져 2012년 9.9%, 2013년 5.0%, 2014년 4.5%를 기록했다.

롯데MRC도 영업이익이 2010년 774억2190만원, 2011년 663억5980만원으로 영업이익률 역시 2010년 19.8%, 2011년 15.9%에 달했으나 2012년 311억7341만원, 2013년 152억7571만원, 2014년 248억9325만원으로 줄었고 영업이익률도 2012년 7.4%에서 2013년 2.6%까지 떨어졌고 2014년에는 4.0%로 올랐으나 5% 이하로 저조했다.

MMA 생산기업들은 PMMA 수요부진이 장기화되면서 MMA 수출에 주력하고 있다.

시장 관계자는 “PMMA 수요가 좋지 않기 때문에 MMA를 자체 소비하는 것보다 판매하는 것이 더욱 유리한 상황”이라며 “특히, 아시아 시장은 중국의 신증설에도 불구하고 수급타이트가 발생하고 있다”고 밝혔다.

Longxin Chemical은 설비 트러블로 2016년 3월 생산을 중단했고 Wanda는 3월 초부터 3주 동안 5만톤 플랜트의 정기보수를 실시했다.

Evonik은 Shanghai 소재 10만톤 플랜트를 3월 말부터 2주 동안, Mitsubishi Rayon은 Huizhou 소재 9만톤 플랜트를 3월 중순부터 2주 동안 정기보수했으며, Jilin Chemical은 10만톤 플랜트를 1년 이상 가동중단하고 있다.

Shenghong Group도 2016년 들어 MMA 8만5000톤 플랜트를 신규 가동했으나 AN(Acrylonitrile) 시장 침체로 청산 공급이 차질을 빚으면서 MMA 생산이 원활치 못한 것으로 파악되고 있다.

시장 관계자는 “MMA는 중국에서 수급타이트가 발생하면서 내수가격이 2월 9300위안에서 3월 9800위안으로 급등하는 등 상승세를 나타내고 있다”며 “수출에 주력하는 국내기업들은 2016년 영업실적이 크게 개선될 것”이라고 주장했다.

MMA 제조공정은 ACH(Acetone Cyanohydrin) 공법, 이소부틸렌(Isobutylene) 공법, 에틸렌(Ethylene) 공법으로 분류되며 ACH 공법은 MMA 생산기업의 70% 정도가 채용하고 있으나 황산 폐기물이 발생하는 문제가 대두되고 있다.

이소부틸렌 공법은 일본에서 1982년 상업화에 성공해 아시아를 중심으로 채용하고 있으며 LG MMA, 롯데MRC, 롯데케미칼 등 국내기업들도 이소부틸렌 공법을 채용하고 있다.

에틸렌 공법은 BASF가 처음으로 도입했으며 제조공정이 간단한 것이 장점이다.

중국, 수요 꾸준하고 반덤핑관세까지…

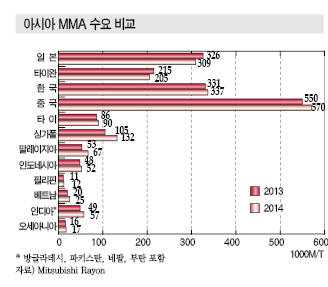

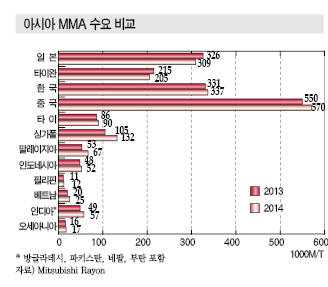

아시아는 2014년 MMA 수요가 대폭 확대되지는 않았으나 3%대 신장률을 나타냈다.

중국은 인건비 급등, 지방부채, 중국정부의 권한남용 단속 등으로 경기가 전반적으로 침체됨으로써 간판용 수요 감소 등 MMA에도 직접적인 영향을 미쳐 GDP 성장률을 상회한 2012-2013년에 비해 수요 신장률이 둔화됐다.

중국은 2014년 MMA 수요가 약 60만톤으로 성장속도는 떨어졌으나 약 2만톤 늘어 4% 수준의 신장률을 유지한 것으로 알려졌다.

농촌의 도시화에 따른 건축자재 수요 신장, 고속철도 투자에 따른 차음판 수요 등 도료, 에멀전, 인조대리석, 캐스트 시트 분야에서 수요가 꾸준한 것으로 파악되고 있다.

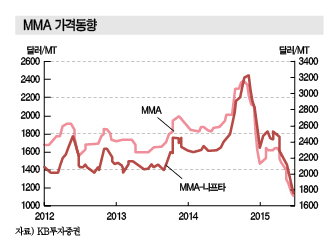

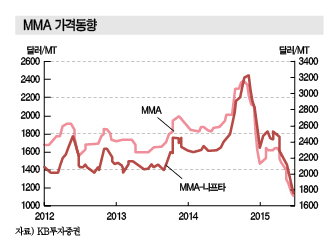

그러나 2014년 8월 반덤핑관세를 부과하기 시작한 이후 내수가격이 급등해 아시아 가격을 상회함으로써 경쟁력을 상실해가고 있다.

중국 내수가격은 2014년 8월 반덤핑관세 부과에 따라 급등해 아시아 가격을 끌어올리는 요인으로 작용했다.

중국은 2014년 하반기에 일부 플랜트를 가동했으나 수급에는 큰 영향을 미치지 못했다.

동북아, 일본이 동남아로 생산설비 이전

일본은 2014년 MMA 수요가 약 31만톤으로 내수·자가소비를 포함해 약 2만톤 감소한 것으로 나타났다.

내수는 4월 소비세 인상 전 가수요 증가로 일시적으로 늘어났으나 이후 줄어들어 상쇄됐고 하반기에는 급격한 엔저 현상에 따라 약 13만톤으로 2013년과 비슷한 수준에 머물렀다.

자가소비는 도광판 수요가 감소하고 해외로 생산설비 이전을 추진하면서 약 18만톤으로 2013년을 하회하며 눈에 띄게 줄어들었다.

타이완은 2014년 수요가 약 21만톤으로 2012년에 이어 2014년에도 수요가 감소했다.

압출판을 포함한 PMMA 생산이 2013년에 이어 저조했고 수요비중이 2번째인 캐스트 시트 생산도 2013년 수준에 그쳤다.

동남아시아는 에멀전·투명수지 수요가 비교적 꾸준하고 일본기업들의 PMMA 플랜트 이전으로 수요가 크게 늘어나고 있다.

아시아 수요가 연평균 3-4%의 신장률을 유지한다고 가정하면 2015년에는 공급이 부족하지만 유럽산 유입으로 수급타이트가 어느 정도 완화된 것으로 파악되고 있다.

세계 MMA 시장은 330만톤으로 앞으로도 GDP 성장률과 비슷한 수준으로 성장할 것으로 예상되고 있다. <박주현 기자>