2020년에는 국제유가가 배럴당 60달러 수준을 유지하는 가운데 미국-중국 무역마찰 및 해양 플래스틱 오염에 따른 환경세 부과 등 석유화학산업 관련 주변환경의 불확실성이 확대되고 있다.

미국의 ECC(Ethane Cracking Center) 베이스 에틸렌(Ethylene) 및 PE(Polyethylene) 신증설, 중국의 자급률 상승 등도 국내 석유화학기업들에게는 부정적 시그널로 부각되고 있다.

다만, 미국-중국 무역마찰에 따라 중국이 미국산 수입비중을 낮추고 수입다변화를 도모하고 있는 것은 중국수출 의존도가 높은 국내기업들에게는 다소 긍정적인 요인이 되고 있다.

그러나 에틸렌 가격경쟁력 측면에서 미국 및 중동의 대형 에탄(Ethane)/프로판(Propane) 크래커가 톤당 200달러 전후로 경쟁력이 가장 높고, 북미의 대형 ECC 및 중동의 대형 E/P(Ethane/Propane) Mixed Cracker의 Cash Cost도 톤당 400달러 이하를 유지하는 반면 한국·중국을 중심으로 아시아가 주로 가동하고 있는 중소형 Mixed 크래커 및 대형 나프타(Naphtha) 베이스 크래커는 Cash Cost가 톤당 600달러에 달하는 것으로 분석되고 있다.

국내 석유화학기업들은 근본적으로 원가 경쟁력이 떨어지는 가운데 중국, 인디아 등 주요 수출대상 국가들의 반덤핑 제소 등 무역분쟁이 증가하고 있어 근본적인 체질 개선 노력이 절실히 요구되고 있다.

국제유가, 2020년 배럴당 60달러대에서 안정

2020년 국제유가는 두바이(Dubai) 기준 배럴당 60달러 수준을 유지할 것으로 전망되고 있다.

에너지경제연구원에 따르면, 2019년 두바이 가격은 배럴당 평균 63.17달러를 형성했으나 2020년에는 60달러 안팎으로 2019년보다 낮은 수준에 머물 것으로 예측된다.

세계 경제성장률 3.2%, 세계 원유 수요 증가량 120만배럴 이상, 비OPEC(석유수출국기구) 공급량 200만배럴 이상 확대, OPEC 공급 2960만배럴, 달러화 환율 유로당 1.15달러를 전제로 분석한 것으로, 미국이 공급을 확대하고 있음에도 불구하고 OPEC이 100만배럴 추가 감산을 하지 않는다는 것을 전제로 하고 있다.

다만, OPEC의 충분한 감산 혹은 지정학적 불안에 따라 공급차질이 발생하면 70달러를 상회하는 고유가 시나리오 가능성도 제기되고 있다.

반면, 미국-중국 무역분쟁 심화가 세계 경기침체를 불러 예상보다 수요가 둔화되고 OPEC이 추가 감산에 나서지 않으면 50달러를 하회하는 저유가 시나리오도 예상되고 있다.

국제유가 예측기관들도 2020년 국제유가 전망을 10월 하향 조정해 EIA(미국 에너지정보국)는 배럴당 2.07달러 낮은 59.93달러를, IHS는 7.96달러 낮춘 57.01달러로 예측했다.

에틸렌, 생산능력 확대가 수요증가 추월

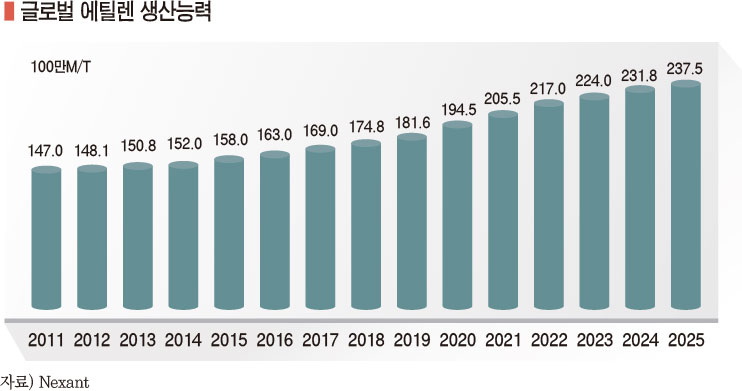

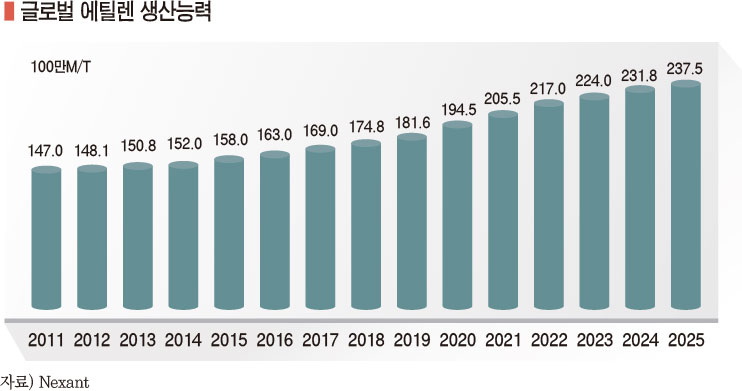

글로벌 에틸렌 생산능력은 2025년경 2억3754만톤에 달해 앞으로 5년간 연평균 4.6% 확대될 것으로 예상되고 있다.

2011-2018년에는 에틸렌 생산능력 증가율이 2.5%에 그쳤으나 2019년부터 북미, 중국, 동유럽의 신증설이 활발하기 때문이다.

Nexant에 따르면, 미국은 유도제품 수출을 전제로 신증설을 진행하고 있어 공급과잉을 부추기고 있고 일부 크래커는 2019년부터 2020년까지 완공해 2020년에는 미국의 신증설 파급효과가 본격화될 것으로 예상되고 있다.

중국도 에틸렌 신증설이 활발해 에틸렌 생산능력을 2000-2018년 연평균 9.4% 확대했고 2018-2025년에는 9.6%에 달할 것으로 예측되고 있다. 중국은 2019년 에틸렌 생산능력 200만톤의 MTO(Methanol to Olefin)가 가동에 들어갔고 2025년까지 신증설을 마무리한 후 2025-2035년에는 에틸렌 생산능력 증가율이 2.5%에 그칠 것으로 전망된다.

중국을 제외한 아시아 국가에서는 한국은 물론 베트남, 인도네시아, 말레이지아 등 동남아시아 국가들이 대규모 신증설을 활발히 전개하고 있다.

이에 따라 글로벌 에틸렌 가동률은 2019년 91%에서 2025년 84%로 크게 낮아질 것으로 예상된다.

2025년 에틸렌 생산능력이 2억375만톤으로 연평균 4.6% 증가하는 반면 수요는 2억137톤으로 3.3% 증가에 그쳐 수요증가율이 생산능력 증가율에 미치지 못하기 때문이다.

2018년 글로벌 에틸렌 생산능력은 1억7500만톤으로 중국을 제외한 아시아 23%, 북미 23%로 비슷했고 중동 19%, 중국 14%, 서유럽 13%, 동유럽 3%를 나타냈다.

나프타 베이스 경쟁력 열세 확대

Nexant는 에틸렌의 수익률이 원재료에 따라 차이를 나타내 미국 및 중동의 에탄·프로판 베이스는 Cash Cost가 톤당 200달러 이하로 경쟁력이 가장 앞선 것으로 분석했다.

E/P, E/P/B(Ethane/Propane/Butane) 베이스 북미 대형 크래커와 E/P Mixed Cracker를 운영하는 중동의 대형 크래커도 Cash Cost가 톤당 400달러 이하를 유지해 가격경쟁력이 2번째로 높은 것으로 평가했다.

반면, 중소형 Mixed 크래커와 중국·아시아의 대형 나프타 크래커, 중동의 소형 나프타 크래커는 Cash Cost가 톤당 600달러 전후로 높고 더욱이 소형 나프타 크래커 및 MTO 플랜트는 Cash Cost가 톤당 800달러 이상으로 경쟁력이 가장 떨어지는 것으로 분석하고 있다.

최근 미국이 NGL(액화천연가스) 수출여력을 확대하고 있는 것도 나프타 크래커의 경쟁력을 크게 낮추는데 일조해 석유화학 시장의 큰 변수로 부상하고 있다.

미국은 연안지역의 에탄 수출가능물량이 500만톤 이상이며, 3배에 달하는 에탄 수출전용 터미널을 건설하고 있는 것으로 알려졌다.

미국은 2016년 이후 이네오스(Ineos)의 영국 및 노르웨이 크래커에 에탄을 공급하고 있으며 2017년부터는 사빅(Sabic)의 영국 크래커 및 보레알리스(Borealis)의 스웨덴 크래커도 미국산 에탄을 수입해 사용하고 있다.

인디아의 릴라이언스(Reliance)도 미국산 에탄 150만톤을 수입해 사용하고 있고, 최근에는 중국을 겨냥한 에탄 수출에 주력하고 있다.

미국산 에틸렌은 우수한 원가 경쟁력에도 불구하고 초저온 에틸렌 터미널의 용량 제한으로 최대 수출가능물량이 25만톤에 불과했으나 탱크터미널 증설을 통해 에틸렌 수출여력을 확대하고 있다.

이네오스는 최근 드래곤급 대형 선박을 통해 에탄을 수송하고 있으며 에틸렌 수출까지 계획하고 있는 것으로 알려지고 있다.

반면, 중동의 에틸렌 수출은 다소 제한적일 것으로 예상된다. 원료 수급 및 다운스트림 증설, 다운스트림의 수익 확대 등이 복합적으로 작용하고 있다.

미국의 에탄크래커 신증설 및 에탄 수출 확대 등으로 2018년에는 에탄 가격이 상승했고 에탄 생산기업들이 빠르게 증가하고 있는 에탄 수요에 대응하기 위해 중장거리 수출에 박차를 가하고 있어 에탄의 가격경쟁력 저하로 이어질 가능성도 제기되고 있다.

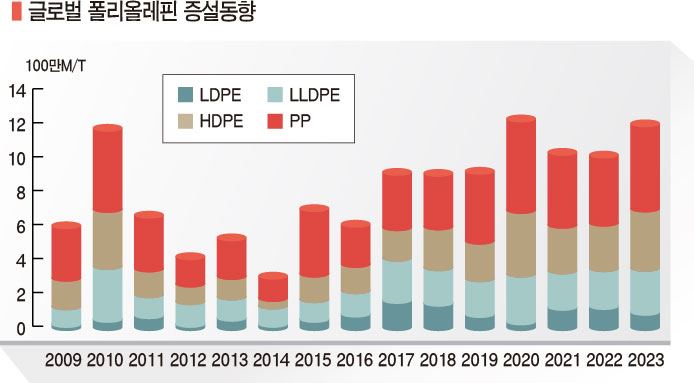

폴리올레핀, 미국산이 아시아 집중 공략

미국은 최근 대형 에탄크래커 및 유도제품 플랜트 신증설에 따라 PE를 중심으로 유럽, 아프리카, 아시아 수출을 확대하고 있다.

중남미 경제가 침체되면서 에틸렌 유도제품의 중남미 수출에 먹구름이 끼어 일부 프로젝트가 연기됐으나 큰 영향은 미치지 않을 것으로 예상된다.

북미는 에틸렌 공급과잉 확대에 따라 수출을 확대하고 있는 반면 중국은 자급률을 더욱 높이고 있어 PE의 가격 경쟁이 더욱 치열해지고 있다.

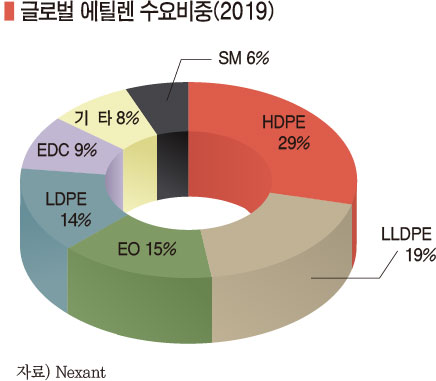

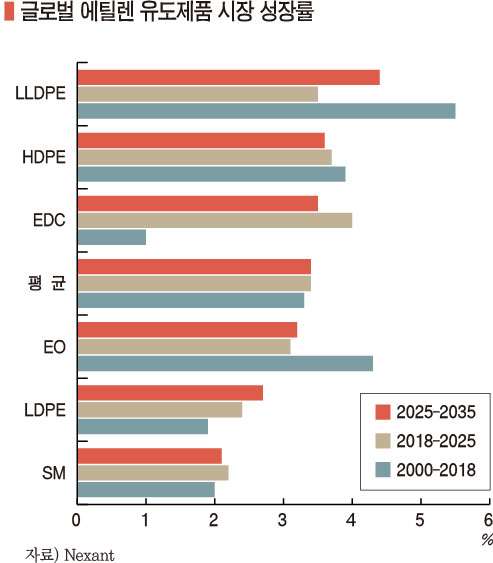

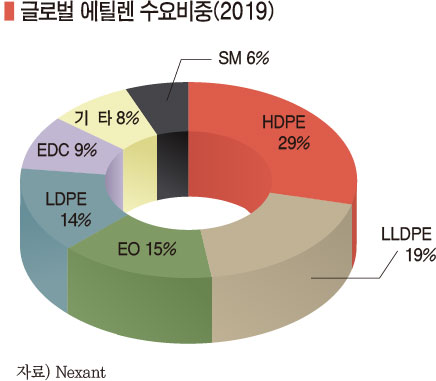

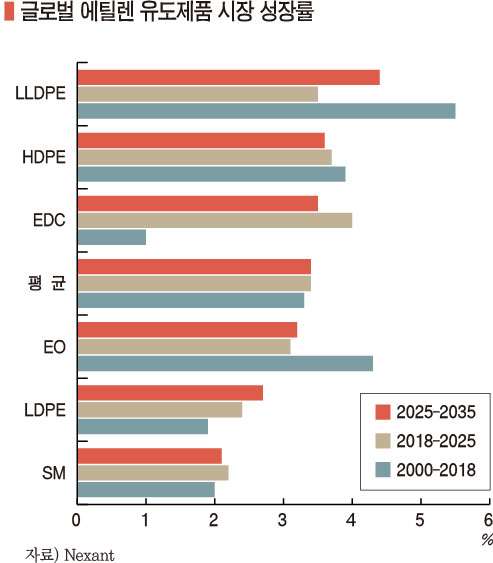

글로벌 에틸렌 수요비중은 HDPE(High-Density PE) 29%, LLDPE(Linear Low-Density PE) 19%, LDPE 14% 등으로 PE가 62%에 달하고 있고, 글로벌 에틸렌 수요가 2025년까지 연평균 3.4% 증가하는 가운데 특히 포장용 PE 수요증가율이 GDP(국내총생산) 성장률을 앞서 PE의 중요성이 갈수록 커지고 있다.

2018년에는 해양 플래스틱 문제가 법적 규제로 이어지지 않아 글로벌 에틸렌 수요가 4.0% 증가했고 수익도 양호했던 것으로 평가되나 2019년에는 미국·중국 무역마찰, 중국 경제성장률 둔화, 환경세 촉발 등이 작용하면서 플래스틱 수요가 위축되는 양상을 나타냈다.

하지만, 글로벌 PE 시장은 2000년 5100만톤에서 2018년 1억톤으로 성장했고 2025년에는 1억2800만톤에 달할 것으로 예상되고 있다.

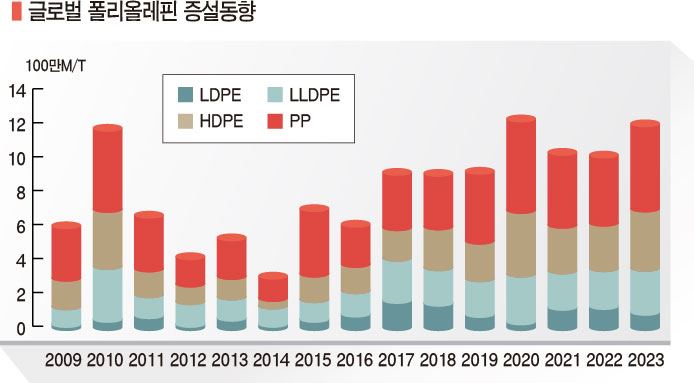

앞으로 5년간 신증설은 아시아가 약 75%를 차지하고, 특히 중국이 아시아의 60%를 점유할 것으로 예상되고 있다.

앞으로 5년간 신증설은 아시아가 약 75%를 차지하고, 특히 중국이 아시아의 60%를 점유할 것으로 예상되고 있다.

수요 측면에서도 아시아가 글로벌 폴리올레핀(Polyolefin) 수요의 65%를 차지할 것으로 분석된다.

PE는 5년간 신증설에서 미국과 중국이 절대비중을 차지해 2023년까지 중국이 폴리올레핀 생산능력을 2359만8000톤, 북미가 872만6000톤 확대할 것으로 집계되고 있다.

특히, 미국은 에틸렌 유도제품인 PE, MEG(Monoethylene Glycol), SM(Styrene Monomer), PVC(Polyvinyl Chloride) 신증설이 활발해 2025년경 에틸렌 환산 수출량이 1000만톤을 넘어서는 등 순수출국으로 전환될 것이 확실시되고 있다. 북미는 2022년경 폴리올레핀 수출이 700만톤 이상으로 현재의 3배를 넘을 것으로 예상되고 있다.

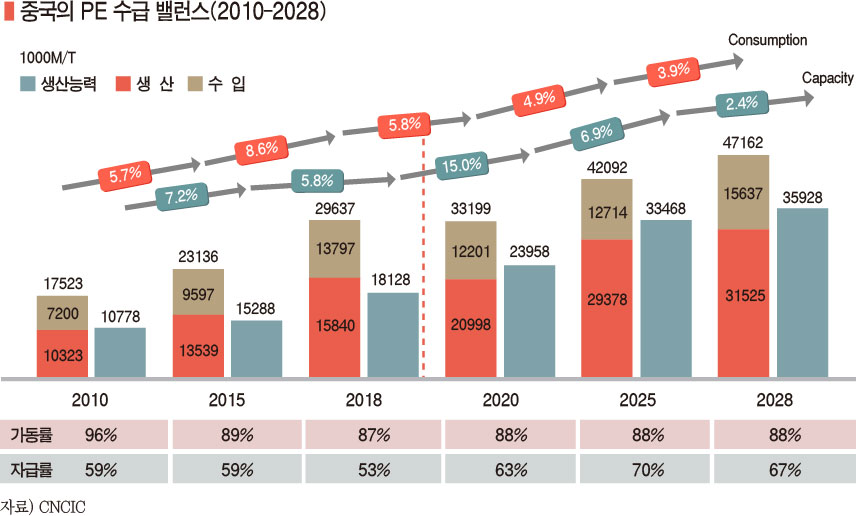

반면, 중국은 PE 신증설에도 불구하고 2025년경에도 2300만톤 이상이 부족해 여전히 순수입국 위치를 유지할 전망이다.

중동은 사우디, 아부다비의 올레핀 프로젝트가 완료되는 2023년 이후 PE 신증설을 계획하고 있어 에틸렌 유도제품 증설이 완료되면 2025년 수출가능물량이 2300만톤에 달해 수출공세가 더욱 심화될 것이 확실시된다.

유럽에서는 이네오스가 2023년 이후 120만톤 크래커 건설을 추진하고 있으나 2025년경에도 여전히 PVC를 제외하고는 PE, MEG, SM 수입량이 에틸렌 환산 163만톤으로 확대될 것으로 판단된다.

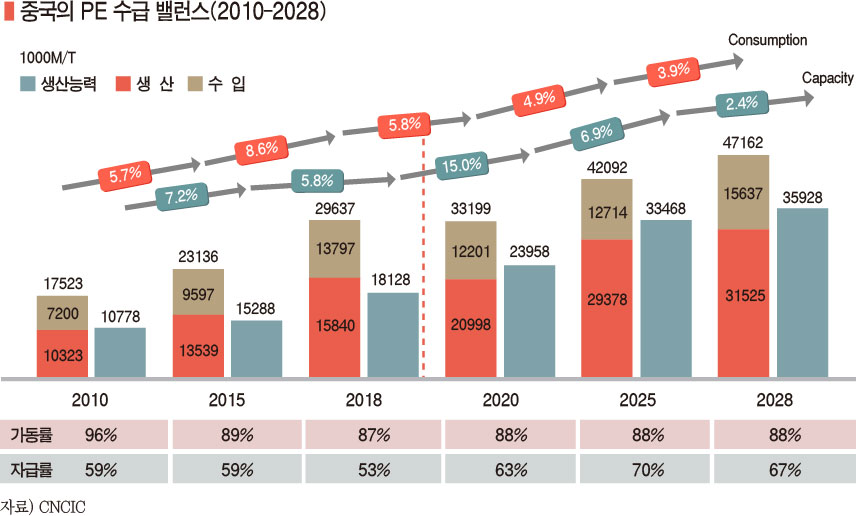

중국, 에틸렌 및 유도제품 자급률 70%로…

중국은 2018년 에틸렌 수요가 2063만톤으로 자급률이 54% 수준에 머물렀으나 앞으로 5년 이내에 자급률을 70%로 끌어올릴 방침이다.

2019-2025년에는 에틸렌 수요가 연평균 5-6% 증가할 것으로 예상된다.

CNCIC에 따르면, 중국은 2018년 에틸렌 총 생산능력이 2533만톤이며 석유계가 1931만톤으로 76%, CTO(Coal to Olefin)가 466만톤으로 18%, MTO가 158만톤으로 6%를 차지한 것으로 나타났다.

PE 플랜트는 총 36기, 생산능력 1812만8000톤으로 사이노펙(Sinopec)이 43%, CNPC가 29%를 차지해 양사가 70% 이상을 장악하고 있다.

앞으로 PE 신증설이 활발해 자급률이 2018년 53%에서 2025년 70%까지 높아질 것으로 예상되고 있다.

프로필렌 공급부족은 2018년 757만톤으로 자급률이 80% 수준에 달했고 2025년에는 생산능력 5325만톤, 수요 5315만톤으로 밸런스를 유지할 것으로 판단된다.

2019-2025년 프로필렌 수요증가율은 연평균 4-5%로 에틸렌보다 다소 낮을 것으로 판단되고 있다.

프로필렌 생산능력은 2018년 3560만톤이며 석유계가 1688만톤으로 48.5%, MTO/MTP(Methaol to Propylene)가 1280만톤으로 36.8%, PDH(Propane Dehydrogenation)가 509만톤으로 14.6%를 차지했다.

프로필렌 생산능력은 2019년 3533만톤으로 최근 8년간 2039만톤 증가했고 증설능력은 스팀크래커가 661만톤, MTO/MTP 824만톤, PDH 513만톤으로 MTO/MTP 신증설이 활발했던 것으로 나타났다.

PDH도 신증설이 활발해 PP(Polypropylene) 증설로 이어지고 있다. 2019년 Hengli는 PDH 50만톤 및 PP 45만톤 플랜트를 가동했다.

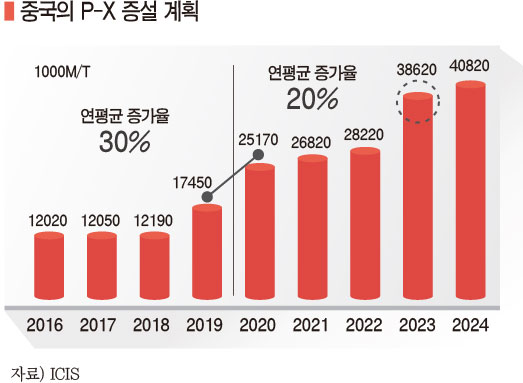

P-X 신증설 확대에도 순수입 포지션 유지

중국은 정유기업의 고도화를 진행하고 있는 가운데 2019년 10대 정유기업의 석유정제능력이 1억5900만톤, 에틸렌 1440만톤, 리포머 5740만톤, P-X 2650만톤으로 파악된다.

ICIS에 따르면, 7개 정유기업은 동부 연안에 소재하고 있으며 8사가 신증설을 검토하고 있다. 신규 정유 플랜트는 휘발유 등 원료보다는 아로마틱(Aromatics) 생산비중을 10% 전후에서 25% 전후로 높이는데 초점을 맞추고 있다. 특히, P-X 생산능력 확대에 주력해 앞으로 5년 이내에 P-X 시장에 미치는 파급효과가 매우 클 것으로 판단된다.

Zhejiang Petrochemical은 아로마틱 생산비중을 27%, Hengli Petrochemical은 25%, Yulong Petrochemical은 23%까지 확대할 계획이다.

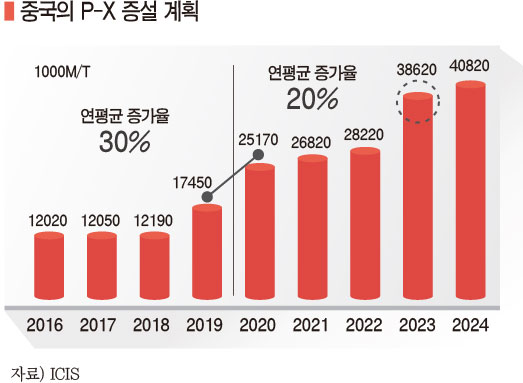

중국은 P-X 생산능력 확대에 주력하고 있다.

최근 3년간 리포머 생산능력은 16% 확대했으나 앞으로 5년간은 8%에 머무는 반면, 중국 정유기업의 P-X 투자는 봇물을 이루어 2019년을 기점으로 1500만-2000만톤 증설을 진행하고 있고 2023년까지 생산능력을 3500만톤 확대할 예정이다. P-X 생산능력은 2019년 1745만톤에서 2024년 4820만톤으로 3배 가량 확대될 것으로 예상되고 있다.

Hengli Petrochemical은 브루나이에도 P-X에 이어 PTA(Purified Terephthalic Acid) 플랜트 건설을 추진하고 있다.

중국은 공격적인 P-X 투자에도 불구하고 P-X 수요증가율이 기대치에 미치지 못해 과거 4년간 연평균 8%에서 앞으로 5년간 7%로 떨어질 것으로 예상되고 있다. 최근 4년간 폴리에스터(Polyester) 섬유 수요증가율이 낮아 PTA 가동률이 낮은 수준에 머물러 있기 때문이다.

중국은 P-X 신증설에도 불구하고 앞으로 5년간 P-X 수입량이 1000만톤 전후를 유지해 여전히 순수입국 위치를 유지할 것으로 예상된다. 중국기업들이 수입제품과의 치열한 가격 경쟁으로 낮은 가동률을 유지할 수밖에 없기 때문이다.

P-X와 함께 아로마틱 부문의 양대 축인 벤젠(Benzene)은 중국이 순수입국으로 2018년 265만6000톤을 수입했고 한국산 89만7000톤이 유입된 것으로 나타났다. 중동, 동남아시아도 벤젠 신증설에 따라 중국 수출을 확대하고 있다.

P-X도 순수입국으로 2018년 1590만톤을 수입했고 한국산이 408만5000톤으로 1위를 유지했고 뒤를 이어 일본산 1458만톤을 수입했다. 인디아는 77만4000톤, 타이는 41만4000톤을 중국에 수출했다. 한국은 2018년 P-X 745만1000톤을 수출했다.

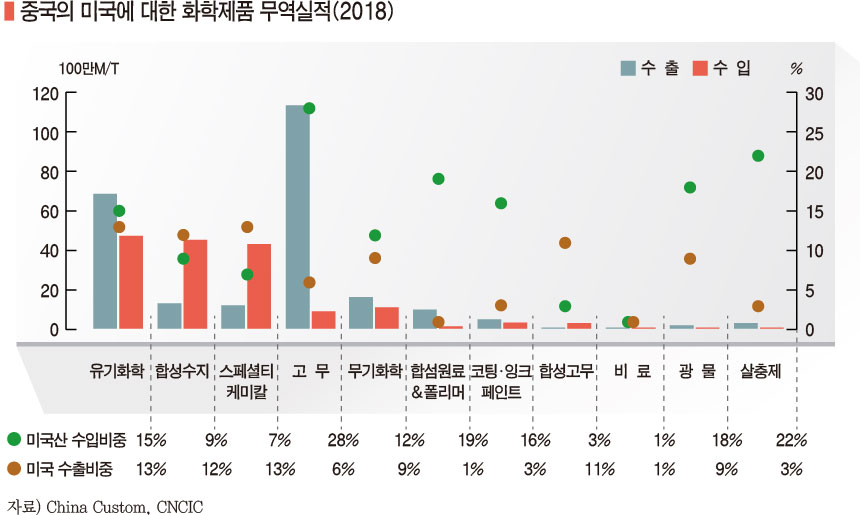

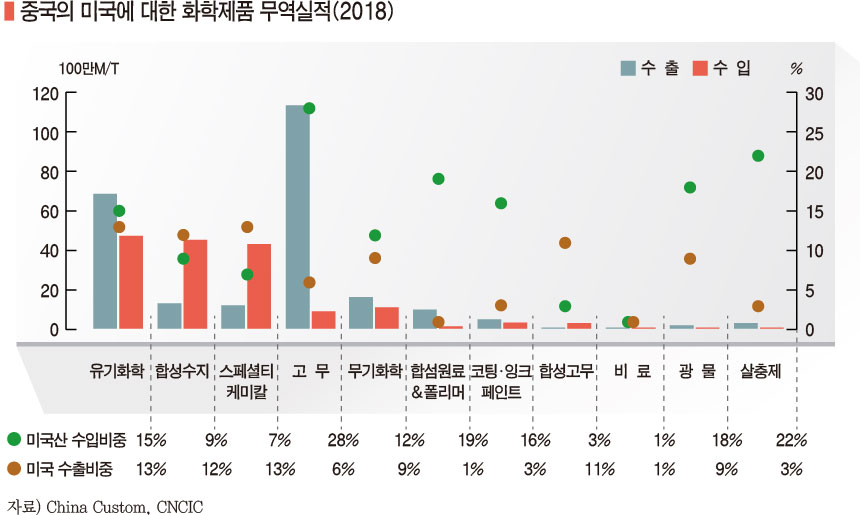

중국, 화학제품 미국수출 의존도 15% 불과

미국과 중국의 무역전쟁은 중국 석유화학산업에도 영향을 미치고 있다.

중국은 2018년 원유 및 LNG(액화천연가스) 수입액이 2911억달러에 달했고 미국산이 3%에 불과했으나, 화학제품은 수입액 4718억달러 중 미국 의존도가 10%에 달한 것으로 나타났다.

중국은 LPG 수입이 매년 증가하고 있으나 미국산 비중은 2017년 20%에서 2018년 9%로 낮아지고 UAE(아랍에미레이트) 및 카타르는 물론 사우디, 쿠웨이트 등 중동의 비중이 크게 높아지고 있다.

중국은 고무 및 유기화학제품을 미국에 수출했고, 중국은 미국으로부터 유기화학, 합성수지, 스페셜티케미칼을 수입하고 있다.

중국은 화학제품 수출에서 미국의존도가 그리 높지 않아 2018년 기준 유기화학이 13%, 합성수지 12%, 스페셜티케미칼 13%, 합성고무 11%를 나타낸 반면, 미국산 수입의존도는 유기화학 15%, 고무 28%, 합섬원료 및 폴리머 19%. 페인트 및 코팅 16%, 화학원료용 광물 18%, 살충제 22%에 달했다.

미국·중국 무역전쟁으로 미국산 수입이 크게 위축된 화학제품은 LLDPE, HDPE에 그치고 있다. HDPE는 미국산 수입비중이 2018년 5%에서 2019년 1%로, LLDPE는 2018년 5%에서 2019년 4%로 낮아졌다. 미국산 HDPE와 LLDPE 수입관세를 6.5%에서 31.5%로 크게 높였기 때문이다.

미국은 2019년과 2030년 사이에 PE 1035만톤을 확대할 예정이나 중국 수출이 막히면서 유럽 및 동남아 시장을 집중 공략할 가능성이 제기되고 있다. (CJ)

표, 그래프: <글로벌 에틸렌 생산능력, 글로벌 에틸렌 수요비중(2019), 글로벌 에틸렌 유도제품 시장 성장률, 글로벌 폴리올레핀 증설동향, 중국의 P-X 증설 계획, 중국의 PE 수급 밸런스(2010-2028), 중국의 미국에 대한 화학제품 무역실적(2018)>

앞으로 5년간 신증설은 아시아가 약 75%를 차지하고, 특히 중국이 아시아의 60%를 점유할 것으로 예상되고 있다.

앞으로 5년간 신증설은 아시아가 약 75%를 차지하고, 특히 중국이 아시아의 60%를 점유할 것으로 예상되고 있다.