석유화학기업들은 글로벌 에틸렌(Ethylene) 수급타이트로 수익 창출을 계속하고 있다.

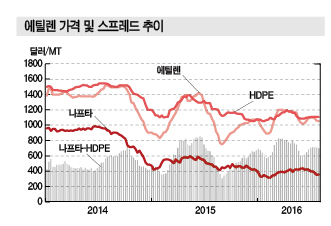

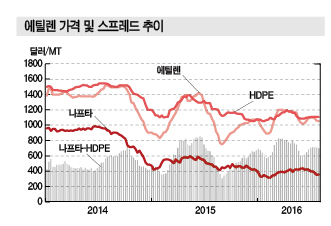

에틸렌과 PE(Polyethylene) 강세가 계속되면서 나프타(Naphtha)와의 스프레드가 크게 벌어져 2015년에 이어 2016년에도 수익성이 높은 수준을 유지했다.

특히, 나프타-에틸렌-PE 밸류체인을 확보하고 있는 석유화학기업들은 막대한 수익을 창출함으로써 미래 투자 여력을 확보해 신규투자에 대한 관심이 높아지고 있다.

하지만, 에틸렌과 PE는 2017년부터 셰일(Shale) 혁명이 본격화되면 마진이 크게 위축될 수밖에 없어 선도적인 구조조정에 이어 고부가화 R&D(연구개발)가 요구되고 있다.

그러나 국내 석유화학기업 일부는 에틸렌 증설을 통한 대규모화 전략을 고수하고 있어 미국 및 중동산 공세가 가속화되면 위기가 도래할 것으로 우려되고 있다.

롯데·LG, 고의 감산으로 수익 창출

에틸렌은 2016년에도 일본의 스팀 크래커 폐쇄와 아시아 정기보수로 수급타이트를 이어갔으나 10월부터 공급과잉 징후가 뚜렷해지고 있다.

에틸렌 강세는 일본이 유발한 것으로 판단되고 있다.

Sumitomo Chemical은 2015년 5월 Chiba 소재 에틸렌 41만7000톤의 NCC(Naphtha Cracking Center)를 폐쇄했으며, Asahi Kasei Chemicals은 2016년 2월 Mizushima 소재 에틸렌 50만4000톤 크래커를 폐쇄해 아시아 전체적으로 공급부족을 초래했다.

Shell Chemicals이 싱가폴의 Pulau Bukom 소재 에틸렌 96만톤 크래커를 2015년 12월부터 가동중단한 것도 영향을 미쳤다. Shell은 2016년 8월 재가동했으나 9월27일 컴프레셔 이상을 이유로 또다시 가동을 중단했고 9월29일 불가항력을 선언했다.

국내에서도 여천NCC가 2016년 3-4월 한달간 여수 소재 No.2 에틸렌 58만톤 크래커를, 롯데케미칼은 4월부터 여수 소재 에틸렌 100만톤 크래커를 한달간 정기보수했다.

특히, 롯데케미칼은 5월 한달간 기계적 결함에 따라 75% 수준으로 가동하고 7월부터 100% 가동함으로써 수급타이트 심화의 도화선으로 작용했다.

LG화학도 7월 가동률을 80-85%로 유지해 의도적인 가동률 조정이 아니냐는 의구심이 제기됐다.

시장 관계자는 “롯데케미칼은 정기보수와 저조한 가동률에도 불구하고 2016년 2/4분기 사상 최대의 영업이익을 기록했다”며 “공급물량을 확보한 상태에서 가동률을 조정해 수급타이트를 유발함으로써 마진을 극대화한 것으로 판단된다”고 주장했다.

에틸렌은 2월 초 톤당 900달러대가 무너졌으나 여천NCC, 롯데케미칼, 한화토탈, Mitsubishi Chemical, Maruzen Petrochemical, Mitsui Chemicals 등 3-6월 정기보수가 집중됨에 따라 3-4월에는 1200달러를 상회했다.

5월 중순부터 하락세를 나타내며 6월 1000달러 초반까지 떨어졌으나 7월 다시 1100달러를 회복함으로써 의도적인 가동률 조정이 가격 상승에 크게 영향을 미친 것으로 판단되고 있다.

에틸렌은 2016년 하반기에도 아시아에서 600만톤에 달하는 크래커가 정기보수를 실시해 상반기와 비슷한 수준의 수급 차질이 나타나 강세를 계속했으나 정기보수가 마무리된 11월부터 수급타이트가 완화되기 시작했고 Shell이 재가동한 12월에는 다시 1000달러가 무너졌다.

PE도 강세를 지속해 에틸렌-PE를 수직계열화하고 있는 석유화학기업들은 에틸렌-PE 사업에서만 영업이익률이 20%를 넘어선 것으로 파악되고 있다.

시장 관계자는 “국내 석유화학기업들이 PE로 수익을 올린 것은 에틸렌 강세가 PE 가격을 지탱했기 때문”이라며 “PE만 생산하는 동남아기업들은 수익 창출이 어려웠다”고 밝혔다.

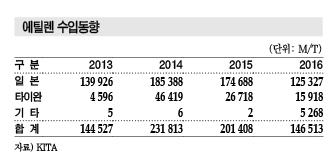

국내기업들은 PE 스프레드가 벌어져 수익 창출이 극대화됨에 따라 에틸렌 수출을 줄이고 다운스트림 생산에 집중했던 것으로 파악되고 있다.

PE에서 돈벌어 집착 심해졌다!

국내 석유화학기업들은 에틸렌 수출에 이어 다운스트림인 PE 생산으로 막대한 수익을 거둔 것으로 파악되고 있다.

롯데케미칼, 대한유화, LG화학, SK종합화학, 한화토탈 등 NCC 가동기업들은 에틸렌 수출 비중이 15-20%에 불과하며 대부분 다운스트림에 투입하고 있다.

국내 에틸렌 수출은 2014년 이후 40만-50만톤 감소해 60만톤 수준을 유지하고 있어 대부분 에틸렌 다운스트림에서 수익을 창출한 것으로 파악되고 있다.

특히, PE에 60% 이상을 투입하고 있고 나프타와 PE의 스프레드가 2016년 톤당 739달러로 견고하게 유지돼 2015년에 이어 2016년에도 막대한 올릴 수 있었다.

PE와 나프타의 스프레드는 2014년 톤당 550-600달러, 2015년 710달러, 2016년 740달러 수준으로 상승세를 계속해 석유화학기업들의 수익을 견인한 것으로 파악되고 있다.

에틸렌과 나프타의 스프레드도 2014년 505달러, 2015년 577달러, 2016년 700달러로 강세를 나타냈다.

시장 관계자는 “에틸렌은 수출이 둔화되고 있어 석유화학기업들이 PE용 원료 투입에 주력했다”며 “에틸렌으로 수익을 창출하는 것은 여천NCC 뿐이며 대부분 PE에서 수익을 창출했다”고 주장했다.

여천NCC는 2015년에 이어 2016년에도 매출 4조원, 영업이익 4500억원으로 사상 최대의 수익을 올린 것으로 추정되고 있다.

롯데케미칼은 2014년 매출 14조8590억원, 영업이익 3509억원, 2015년 매출 11조7133억원, 영업이익 1조6111억원으로 영업이익률이 2%에서 14%로 크게 상승했다.

2016년에도 에틸렌 및 PE 강세가 이어짐으로써 영업이익이 2조5478억원을 기록했고 영업이익률이 19%에 도달했다.

롯데케미칼은 2016년 상반기 영업이익률이 18%에 달했으나 PE를 제외한 석유화학제품 영업이익률은 10% 미만으로 PE 사업이 30%에 육박하는 수익을 창출한 것으로 알려졌다.

시장 관계자는 “롯데케미칼의 영업이익 절반 이상이 PE에서 발생했다”며 “EO(Ethylene Oxide) 및 EG(Ethlyene Glycol) 등이 부진한 것을 PE가 상쇄했다”고 밝혔다.

롯데케미칼은 2016년 상반기 여수 크래커를 정기보수했음에도 불구하고 2/4분기 영업이익이 6939억원으로 분기별 최대치를 달성했다.

특히, 에틸렌을 수출하기보다는 PE에 집중함으로써 최대 영업이익을 달성했다.

대한유화도 에틸렌 전량을 PE, EG 등 다운스트림에 투입하며 영업이익률이 2014년 3.4%, 2014년 15.7%에 달했고 2016년에는 20%를 넘어선 것으로 추정되고 있다.

석유화학, 에틸렌에 중독됐다!

국내 석유화학기업들은 에틸렌 공급과잉이 심화될 것을 우려해 수출의존도를 줄이며 생산 대규모화로 경쟁력을 강화하고 있다.

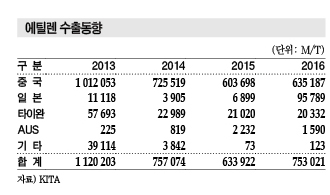

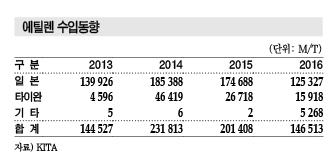

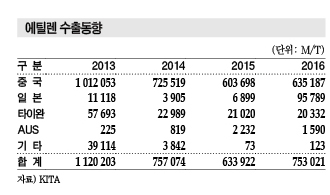

에틸렌 수출은 2013년 113만0203톤, 2014년 75만7074톤, 2015년 63만3922톤, 2016년 상반기 34만7622톤으로 2016년에는 2013년에 비해 절반 가까이 감소한 것으로 나타나고 있다.

특히, 중국수출 의존도가 2016년 89.1%로 절대적이었지만 중국이 CTO(Coal to Olefin) 및 MTO(Methanol to Olefin) 증설을 계속해 자급률을 끌어올림으로써 감소로 이어질 가능성이 높아지고 있다.

PE가 강세를 지속함에 따라 에틸렌을 수출하지 않고 PE 생산에 집중한 것도 영향을 미친 것으로 파악되고 있다.

시장 관계자는 “에틸렌 수출은 중국 수출이 절대적이며 일부 일본, 싱가폴 공급을 시도했으나 PE가 강세를 지속함에 따라 자급화에 주력했다”며 “중국 CTO 및 MTO 증설이 본격화되면 수출이 급격히 줄어들 것”이라고 주장했다.

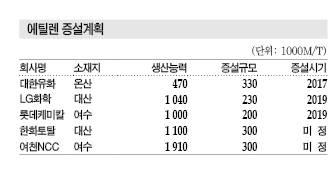

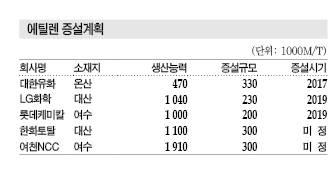

대한유화는 2017년 NCC 증설로 에틸렌 생산능력을 47만톤에서 80만톤으로 확대해 PE 원료를 100% 자급화할 예정이며 증설물량을 전부 자급화하기 위해 다운스트림 증설도 검토하고 있다.

여천NCC와 한화토탈은 2015-2016년 에틸렌 강세로 현금 확보가 가능해지면서 에틸렌 생산능력을 일부 확대하는 방안을 검토하고 있다.

여천NCC는 No.2 NCC를 증설해 에틸렌 생산능력을 58만톤에서 20만-30만톤 가량 증설하는 방안을 검토하고 있다.

에틸렌 생산능력이 No.1 86만톤, No.2 58만톤, No.3 47만톤으로 총 191만톤에 달하지만 No.2는 코스트 경쟁력이 뒤처지고 있기 때문이다.

한화토탈은 2019년 완공을 목표로 에틸렌 및 SM(Styrene Monomer) 플랜트 증설을 검토하고 있으며 증설능력은 각각 30만톤으로 추정되고 있다.

여천NCC와 한화토탈은 “구체적인 투자 방안을 검토한 바 없다”고 밝혔으나 대부분 생산능력 확대에만 집중하고 있어 공급과잉 악화가 우려되고 있다.

중국이 에틸렌 강세 유발했으나…

글로벌 에틸렌 수요는 연평균 500만-600만톤 증가하는 반면 생산능력은 연평균 500만톤 늘어나 수급타이트가 2020년까지 장기화될 것으로 예상되고 있다.

특히, 2017년부터 완공될 예정이었던 중국의 CTO 및 MTO가 2-3년 지연됨에 따라 에틸렌 수급타이트가 장기화되고 있다.

시장 관계자는 “중국은 CTO 및 MTO 증설계획이 30% 수준 지연되고 있어 2017-2018년부터 우려됐던 에틸렌 공급과잉은 2020년에야 본격화될 것으로 예상되고 있다”고 밝혔다.

중국은 2020년까지 매년 560만톤을 증설할 예정이었으나 석탄화학의 경쟁력 약화에 환경규제 강화로 에틸렌 증설을 2020년 이후로 미루거나 중단시킨 것으로 파악되고 있다.

하지만, 미국은 2020년까지 에틸렌 증설이 960만톤 수준이고 약 6개월 가량 지연됐을 뿐 대부분 일정대로 상업화함에 따라 2017년부터 세계 에틸렌 수급이 과잉체제로 전환될 가능성이 높아지고 있다.

특히, 2017년 말까지 에틸렌 700만톤을 증설하고 대부분을 PE 생산에 투입할 것으로 예상되고 있다.

중국도 국제유가가 60-65달러를 넘어서야 나프타 베이스에 비해 CTO 및 MTO가 경쟁력 우위를 점할 것으로 판단하고 일부 프로젝트를 중단했으나 국제유가가 55달러 수준으로 상승함으로써 프로젝트를 재개할 가능성이 높아지고 있다.

특히, 코스트 개선을 통해 2020년 이후 신규가동을 추진하고 있어 나프타 베이스와의 치킨게임에 돌입할 것으로 우려되고 있다.

PE를 시작으로 에틸렌 붕괴 “도미노”

에틸렌은 PE가 공급과잉으로 전환되면 장기적인 시장 침체가 이어질 것으로 예상되고 있다.

중국이 국제유가 약세에 따라 CTO 및 MTO 프로젝트를 30% 이상 지연시키면서 에틸렌에 이어 PE 강세가 지속돼 국내 석유화학기업들은 2015년부터 막대한 수익을 올릴 수 있었다.

하지만, 미국이 2017년 에탄 크래커 중심으로 에틸렌 700만톤을 신증설함에 따라 아시아 시장이 공급과잉으로 전환될 가능성이 높아지고 있다.

미국은 에틸렌 대부분을 PE 생산에 투입할 예정이며 대부분의 PE로 아시아·유럽 시장에 투입할 것이 확실시됨에 따라 PE 가격이 하락할 가능성이 높아지고 있다.

시장 관계자는 “미국이 셰일가스 베이스 PE를 생산을 확대하면 아무리 높아도 제조코스트가 450달러에 불과하다”며 “아시아 PE 가격의 절반에도 미치지 못해 경쟁할 수 없는 구조”라고 주장했다.

특히, 중국이 CTO 및 MTO 프로젝트를 추진하면 에틸렌 및 PE 시장이 공급과잉으로 전환되고 2020년부터는 PE에 이어 에틸렌 시장도 크게 침체될 것으로 예상되고 있다.

시장 관계자들은 2017년 PE를 중심으로 미국산이 유입되기 시작하면서 약세를 나타내며 에틸렌도 다운스트림 시장이 악화됨에 따라 2018년부터 단계적으로 침체기를 이어갈 것으로 예상되고 있다.

국내 석유화학기업들은 에틸렌 크래커를 일부 증설해 생산능력을 대규모화하고 대부분 비 에틸렌계 투자로 방향을 전환하고 있다.

특히, 미국의 에탄 크래커 증설이 활발해짐에 따라 프로필렌(Propylene) 및 부타디엔(Butadiene) 다운스트림을 중심으로 신규투자를 확대하고 있다.

하지만, 국내 석유화학기업들은 에틸렌 및 PE에서 대부분의 영업이익을 창출하고 있어 근본적인 구조조정 및 고부가화가 선행되지 않으면 2015-2016년에 이어졌던 초강세가 중단되는 것은 물론 에틸렌 사업에서 적자행진을 이어갈 것으로 우려되고 있다. <허웅 기자: hw@chemlocus.com>