LiB(리튬이온전지) 소재 시장에서 중국이 영향력을 확대하고 있다.

중국 자동차공업협회(CAAM)에 따르면, 중국은 2022년 전기자동차(EV) 판매대수가 688만3000대로 전년대비 95% 늘었다.

2022년 100% 전기자동차(BEV)와 플러그인하이브리드자동차(PHEV) 판매대수가 약 690만대로 2배 가량 폭증하며 LiB 세계 전기자동차 시장을 주도했고 수요가 함께 증가함으로써 배터리 소재 생산기업들이 호조를 누린 것으로 파악된다.

중국은 정부 차원에서 전기자동차 보급을 확대하고 있어 전기자동차를 포함 전동자동차(xEV) 시장이 2022년 약 1700만대로 21.2% 성장한 것으로 추정된다.

글로벌 LiB 시장은 2021년 490GWh에서 2022년 800GWh로 급성장했으며, 특히 자동차용 LiB가 371GWh에서 490GWh로 증가함으로써 전체의 75%를 차지한 것으로 알려졌다.

한국은 2011년부터 전기자동차 보급을 시작했고 2021년까지 10년 동안 총 23만8000대를 보급해 글로벌 7위로 올라섰다.

정부는 2030년까지 전기자동차 보급대수를 362만대, 수소자동차는 88만대로 확대함으로써 무공해 자동차를 활용해 국가 온실가스 감축 목표(NDC) 달성 기반을 마련할 예정이다.

최근 보조금 체계 및 충전 환경 조성을 본격화하고 있으나 자동차 위주이고 전기자동차 코스트에서 큰 비중을 차지하는 배터리와 배터리용 소재 및 광물에 대한 정책은 부족한 것으로 파악된다.

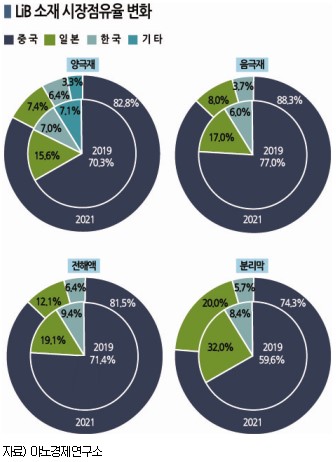

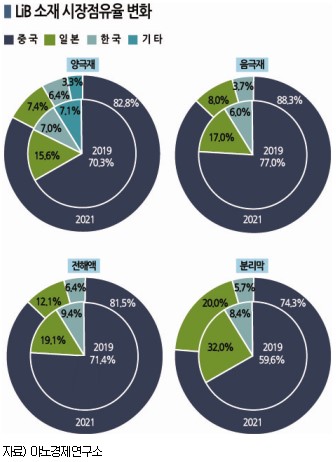

중국, 양극재‧음극재 점유율 80% 상회

중국은 4대 LiB 소재 시장을 장악하고 있다.

야노(Yano) 경제연구소에 따르면, 중국은 2021년 글로벌 양극재 시장점유율이 82.8%로 전년대비 10%포인트 상승했고 음극재 점유율 역시 88.3%로 7.4%포인트, 전해액은 81.5%로 8.0%포인트, 분리막(LiBS)도 74.3%로 12.1%포인트 상승한 것으로 파악된다.

양극재는 글로벌 시장이 2021년 131만톤에서 2022년 200만톤 이상으로 성장했다.

Hunan Yuneng New Energy Battery Material은 양극재 공급량이 2021년 12만톤에서 2022년 30만톤으로 늘었고, Shenzhen Dynanonic 역시 9만1000톤에서 19만톤으로 증가해 1위와 2위를 차지했다.

최근 저가 차종 보급이 시작되며 LFP(인산·철·리튬)계 양극재 출하량이 고가 차종에 주로 투입되는 NCM(니켈‧코발트‧망간)계를 넘어서면서 LFP계를 생산하는 Lopal Tech은 양극재 출하량이 10만톤, RT Hightech 역시 9만톤을 기록함으로써 상위 5위에 이름을 올렸다.

음극재는 글로벌 시장이 2021년 82만톤에서 2022년 140만톤으로 성장했다.

BTR이 출하량을 17만톤에서 34만톤으로 2배 확대했고, 산산(Shanghai Shanshan)은 10만톤에서 22만톤, Jiangxi Zichen Technology는 9만8000톤에서 16만톤으로 늘려 1-3위를 차지했다. CATL과 비야디(BYD)를 수요기업으로 확보한 Shijiazhuang Shangtai는 10만5000톤, Hunan Zhongke Electric 역시 12만톤을 공급하며 상위권에 이름을 올렸다.

배터리 충‧방전 시 이온을 움직이게 하는 전해액은 글로벌 시장이 2021년 61만톤에서 2022년 90만톤으로 성장했다.

톈츠(Tinci Materials)는 출하량을 18만톤에서 31만톤으로 늘려 2018-2022년 10배 성장했고 Capchem은 9만1000톤에서 11만톤, Jiangsu Guotai International Group은 7만5000톤에서 8만3000톤으로 증가했다.

양극, 음극을 분리하는 분리막 시장은 2021년 107억평방미터에서 2022년 160억평방미터로 성장했으며 고용량화가 요구되는 전기자동차용은 무기입자를 도포한 코팅 분리막 채용비중이 매년 높아지고 있다.

상하이에너지(Shanghai Energy)는 출하량을 33억평방미터에서 49억평방미터로, Shenzhen Senior Tech는 12억5000만평방미터에서 16억5000만평방미터로 늘리는 등 상위 2사가 출하량을 대폭 확대했고 CATL에게 공급하는 Sinoma Science & Technology 역시 출하량이 7억평방미터에서 12억평방미터로 증가했다.

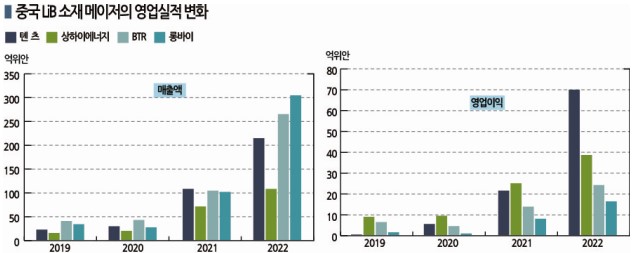

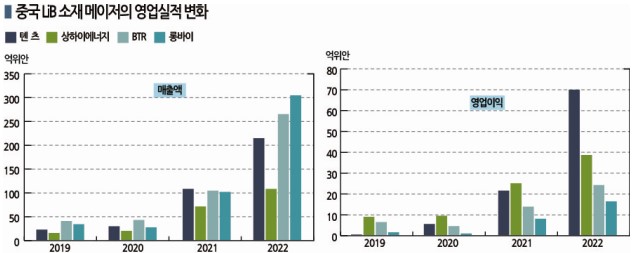

전기자동차 보급 확대 타고 매출·이익 급·폭증

중국기업들은 전기자동차 호조를 타고 LiB 소재 판매량이 급증하면서 매출과 영업이익도 폭증하고 있다.

글로벌 전해액 1위인 톈츠는 2022년 매출이 224억위안(약 4조3000억원)으로 전년대비 2배, 최종이익은 69억위안으로 2.5배 폭증했다. 2020년까지도 매출액 41억위안, 최종이익 5억위안에 불과했으나 전해액 판매량이 증가함은 물론 양극재 수급타이트로 거래가격이 상승하면서 급속히 성장한 것으로 평가된다.

글로벌 LiB 분리막 메이저 상하이에너지는 2020년 매출이 110억위안으로 70%, 최종이익은 39억위안으로 50% 급증했다. 상하이에너지는 BOPP(Bi-axially Oriented Polypropylene) 필름 생산기업인 Yunnan Energy New Material의 자회사로 그룹 전체 영업이익의 90%를 창출하고 있다.

양극재‧음극재 생산기업들도 호조를 누렸다.

음극재 메이저인 BTR은 매출이 257억위안으로 2.4배 폭증했고 순이익 역시 23억위안으로 60% 급증했으며, BTR과 1위 자리를 다투고 있는 푸타이라이(Putailai)는 매출이 154억위안으로 71%, 최종이익은 33억위안으로 77% 늘었다.

양극재 메이저로 하이니켈 양극재 점유율이 높은 롱바이(Ronbay New Energy)는 매출이 301억위안으로 3배 폭증했고 순이익은 16억위안으로 58% 급증했다. 하이니켈 양극재 판매량이 70% 늘어난 영향으로 판단된다.

미국, IRA 통해 중국 영향력 저지 총력전

미국은 중국이 전기자동차용 LiB 및 LiB 소재 시장을 장악하자 인플레이션 감축법(IRA)을 통해 중국의 영향력 확대 저지를 추진하고 있다.

2022년 8월 성립된 IRA는 미국에서 조립된 전기자동차나 PHEV 등을 구매한 소비자에게 대당 최대 7500달러(약 1000만원)의 세액공제 혜택을 주며 대상 차종은 배터리 소재 중 일정 비중을 미국 혹은 미국과 자유무역협정(FTA)을 체결한 국가에서 조달하도록 규정함으로써 중국 배제 전략을 노골화하고 있다.

미국은 보조금 제도를 통해 배터리 소재 공장 유치에도 적극 나서고 있다.

배터리 생산기업들이 중국산 소재 대신 미국산 소재로 전량 대체하기에는 역부족이고 코스트 부담도 커 미국 조달로 유도하려는 전략으로 풀이된다.

그러나 중국은 중앙정부가 2022년 말 신에너지 자동차(NEV) 보조금 제도를 종료했음에도 불구하고 베이징(Beijing) 지방정부는 2023년 3월부터 보조금 정책을 계속 이어가고 있다. 그동안 중앙정부 주도로 전기자동차 보급을 유도했으나 앞으로는 지방정부 혹은 민간기업 주도로 전환하려는 것으로 해석된다.

중국 LiB 소재 생산기업들은 수익성 호조를 바탕으로 신증설을 적극화하고 있다.

톈츠는 22024년 말 완공을 목표로 장시성(Jiangxi) 주장시(Jiujiang)에서 전해액 원료용 ESA(Ethylene Sulfate)와 육불화리튬(LiPF6) 등 리튬염류 생산을 확대할 계획이다. 2022년에는 22억위안의 주장시 프로젝트를 포함해 총 60억위안을 전해액 및 원료 신증설에 투자한 것으로 알려졌다.

상하이에너지는 CATL과 합작으로 52억위안을 투자해 샤먼(Xiamen)에 분리막 공장을 건설하고 있다.

BTR은 2022년 말 EVE Energy와 쓰촨성(Sichuan) 이빈시(Yibin)에서 음극재 공장 건설에 착수했고 2024년 말까지 10만톤 공장을 건설할 계획이다. 윈난성(Yunnan)에서도 2022년 5월 음극재 20만톤 공장을 착공해 2023년 완공할 것으로 알려졌다.

한국, 2030년까지 양극재 생산능력 158만톤으로 확대

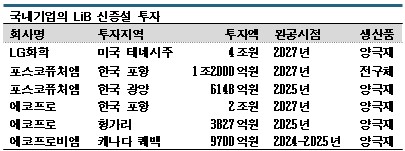

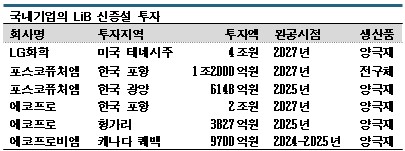

국내 배터리 소재 생산기업들도 양극재를 중심으로 생산능력 확대를 적극화하고 있다.

양극재는 전기자동차 배터리 원가의 40% 이상을 차지하고 있고 배터리의 용량과 출력을 결정하는 핵심 소재로 리튬·니켈·코발트·망간·알루미늄 등을 원료로 투입한다.

국내 1위이자 세계 2위의 양극재 생산기업인 에코프로비엠은 양극재 생산능력을 2021년 7만8000톤에서 2022년 18만톤으로 확대했고 2026년까지 북미에 18만톤 공장을 건설할 계획이다.

엘엔에프는 양극재 생산능력이 13만톤에 달하는 가운데 2026년까지 합작투자를 중심으로 생산능력을 43만톤으로 확대한다.

특히, 포스코퓨처엠은 2030년까지 양극재 생산능력을 61만톤으로 대폭 확대할 계획이다. 2023년부터 2029년까지 7년간 LG에너지솔루션에게 약 30조2595억원 상당의 양극재를 공급하는 계약을 체결했고, 삼성SDI와도 10년간 40조원 상당의 양극재 공급계약을 체결해 설비투자를 적극화하고 있다.

LG화학은 현재 9만톤인 양극재 생산능력을 2025년까지 34만톤으로 확대할 계획이다. 미국 테네시의 클락스빌(Clarks Ville)에 30억달러(약 4조원) 이상을 투자해 양극재 공장을 건설하고 있으며 구미에도 6만톤 공장을 건설하고 있다. LG화학은 양극재 대부분을 LG에너지솔루션에게 공급한다.

정부도 2030년까지 국내 양극재 생산능력을 38만톤에서 158만톤으로 4배 이상 확대하기 위해 총 20조원을 투자하며 국가전략산업에 대한 투자세액공제율을 최대 25%로 상향 조정했다.

니켈을 80% 이상 사용하는 하이니켈 양극재 가공에 세액공제 혜택을 우선 적용하고 배터리용 광물 가공 전체로 세액공제 범위를 확대할 방침이다.

전구체→양극재→셀 생태계 구축

양극재는 원료 조성에 따라 전기자동차 배터리의 특성과 성능이 달라져 전단계 화합물인 전구체의 중요성이 확대되고 있다.

전구체는 니켈·코발트 등을 녹인 금속 용액에 화학반응을 일으킨 뒤 침전·세척·건조 과정을 통해 생산하며 양극재 원가의 약 60%를 차지하고 있다. 미세한 분말 형태의 전구체에 수산화리튬을 혼합해 소성함으로써 양극재를 생산한다.

전구체의 핵심 금속은 에너지밀도를 결정하는 니켈, 안정성을 높이는 코발트와 망간, 출력을 향상하는 알루미늄 등이며 양극재 조합에 따라 용량, 에너지밀도, 안정성, 수명, 코스트가 달라진다. 용량은 전기자동차의 주행거리, 에너지밀도는 출력, 안정성은 배터리의 화재 등 사고 제어능력, 수명은 배터리 사용기간에 영향을 미친다.

LG화학은 1조2000억원, SK온은 1조2100억원을 투자해 새만금단지에 전구체 공장을 건설할 예정이며, 포스코퓨처엠도 포항에 1조7000억원을 투자해 전구체와 고순도 니켈 원료 공장을 건설한다.

다만, 전구체 생산에 필요한 광물의 90% 가량을 중국에서 수입하고 있어 문제가 되고 있다. 한국무역협회 수출입 통계에 따르면, 2022년 전구체 수입 가운데 중국산이 95.3%에 달했다.

국내기업들은 전구체부터 양극재, 셀까지 수직계열화하고 있으나 자원 무기화가 현실화하는 상황에서 중국에 대한 과도한 의존도가 걸림돌이 되고 있다.

음극재, 중국·일본이 글로벌 시장 장악

배터리 소재 개발·증설 경쟁이 치열해지면서 실리콘(Silicone) 음극재와 CNT(Carbon Nano Tube)가 부상하고 있다.

배터리 소재 중 중국산 의존도가 가장 높은 음극재는 생산기업이 포스코퓨처엠, 대주전자재료에 불과해 국산화 노력이 요구되고 있다.

2021년 글로벌 음극재 시장점유율은 중국 67.8%, 일본 21.5%, 한국 8.0%로 중국과 일본이 주도하고 있다.

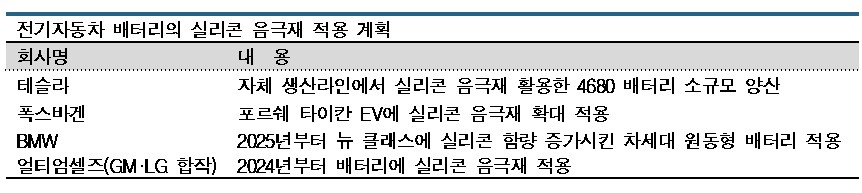

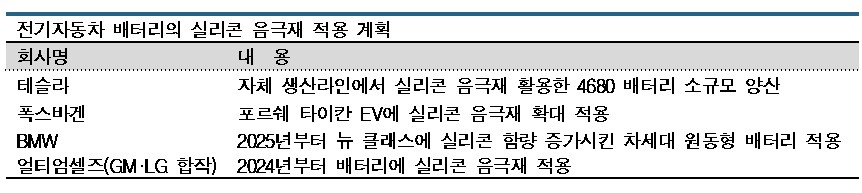

최근에는 전기자동차의 배터리 성능 개선 요구가 높아지고 있는 가운데 실리콘 음극재 수요가 급증하고 있다. 실리콘 음극재는 LiB에 대부분 사용되는 흑연계 음극재보다 에너지밀도가 약 10배 높어 주행거리를 늘리고 충전시간 단축 효과가 있어 주목받고 있다.

실리콘 음극재는 대주전자재료, BTR, 신에츠케미칼(Shin-Etsu Chemical) 3사가 생산하고 있으며 연구개발(R&D)과 신규 참여가 잇따르고 있다.

포스코퓨처엠은 2030년까지 실리콘 음극재 생산능력을 2만2000톤으로 확대할 계획이다.

포스코홀딩스의 자회사인 포스코실리콘솔루션은 2025년까지 3000억원을 투입해 포항 영일만 산업단지에 실리콘 음극재 5000톤 공장을 건설할 예정이다. 포스코홀딩스는 2022년 7월 실리콘 음극재 개발기업 테라테크노스를 인수해 포스코실리콘솔루션으로 회사명을 바꾸었다.

중국도 실리콘 음극재 생산능력을 확대하고 있다.

BTR은 실리콘 음극재 생산능력을 2022년 5000톤에서 2023년 2만톤, 2028년 4만5000톤으로 확대할 계획이다. 배터리 소재 생산기업인 산산도 2025년 4만4000톤의 실리콘 음극재 공장을 가동할 계획이다.

테슬라(Tesla) 역시 실리콘 음극재를 활용한 4680 배터리 양산을 추진하고 있고, 이미 실리콘 음극재를 적용한 배터리를 탑재한 폭스바겐(Volkswagen)은 확대 적용할 계획이다.

BMW는 2025년부터 뉴 클래스에 실리콘 함량을 높인 차세대 원통형 배터리를 적용하겠다고 발표한 바 있고, GM(제네럴모터스)과 LG에너지솔루션의 합작법인 얼티엄셀즈(Ultium Cells)도 2023년부터 실리콘 음극재를 적용한 배터리를 생산한다.

실리콘 음극재 증설이 본격화하면 CNT 도전재 수요가 증가할 것이 확실시된다. CNT 도전재는 배터리의 에너지밀도를 높이고 실리콘 음극재의 단점인 부피팽창을 완화하는 역할을 한다.

LG화학은 2023년 3월 중순 여수 CNT 3공장을 상업 가동해 여수 1·2·3공장 CNT 생산능력을 총 2900톤으로 확대했고 대산에 3600톤 공장을 추가 건설할 계획이다.

리튬‧니켈·코발트, 공급 안정화 시급하다!

전기자동차 보급이 활성화되면서 LiB용 핵심 광물의 공급 안정화가 시급해지고 있다.

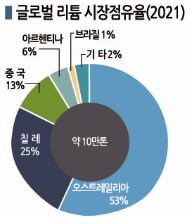

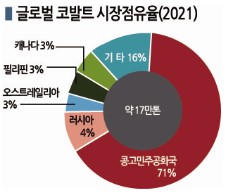

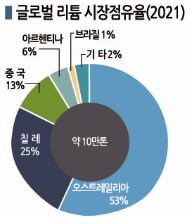

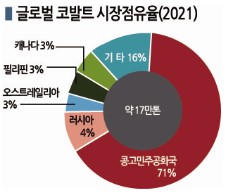

리튬은 세계 생산량 중 50%를 오스트레일리아가, 코발트는 약 70%를 콩고민주공화국(DRC)이 장악하고 있고 정련공정은 중국이 높은 점유율을 차지하는 등 편중도가 심각하기 때문이다.

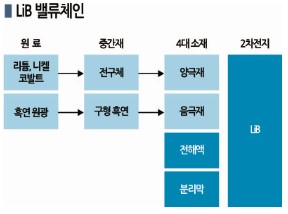

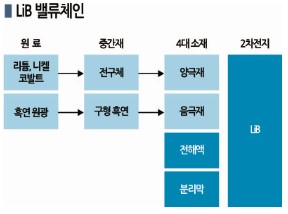

LiB 핵심 소재 중 양극재는 리튬, 니켈, 코발트를, 음극재는 천연흑연 등을 원료로 사용하고 있다.

양극재는 저가 전기자동차 모델에 사용되는 LFP계와 고가 모델에 사용되는 NCM 등 3원계로 구분되며 LFP계 양극재는 탄산리튬, 3원계 양극재는 수산화리튬을 주로 사용한다.

리튬은 오스트레일리아 외에 칠레, 중국, 아르헨티나 등도 생산하나 정련공정은 중국과 칠레가 대부분을 차지하고 있다.

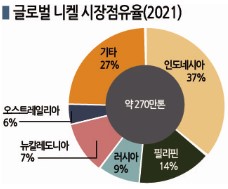

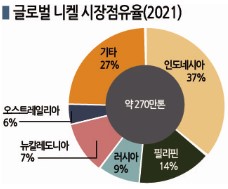

니켈은 인도네시아, 필리핀, 프랑스령 뉴칼레도니아 등 동남아시아와 러시아, 캐나다 등 5대 생산국이 시장의 70%를 장악하고 있다.

니켈 광석은 러시아, 오스트레일리아에서 생산된 황화광과 인도네시아, 필리핀을 중심으로 생산하는 산화광으로 구분되며 황화광은 배터리 소재로 사용되는 1급 니켈로 정련되고, 산화광은 스테인리스강 원료용 니켈철철(NPI) 등 2급 니켈 원료로 투입되고 있다.

최근 배터리 수요 증가와 함께 산화광에서 배터리용 고품위 니켈을 회수하는 HPAL(High Pressure Acid Leaching) 적용 프로젝트가 진전되고 있으며 유럽이 러시아산 탈피를 강화하면서 앞으로도 HPAL 수요가 증가할 것으로 예상된다.

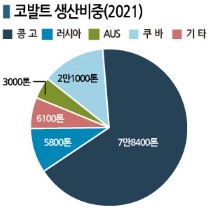

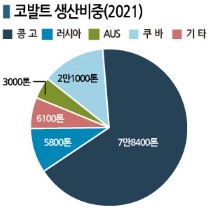

코발트는 구리와 니켈 정련 부산물로 생산되며 콩고민주공화국이 광석 생산량의 70% 정도를 장악하고 있으나 콩고민주공화국은 분쟁 리스크, 아동 착취 등의 문제가 있어 공급 안정성이 높지 않은 것으로 평가된다.

핀란드도 코발트를 공급하나 콩고민주공화국의 구리 광산에서 생산하는 것이어서 공급 안정화 효과는 높지 않은 것으로 파악되고 있다.

음극재 원료로 투입되는 천연흑연은 중국이 생산능력의 60%를 차지하고 있으며 석유나 석탄 코크스 등으로 제조하는 인조흑연 역시 중국이 높은 점유율을 확보하고 있다.

LG·SK, 리튬 중심으로 광물 투자 본격화

핵심 광물 수요는 전기자동차 보급과 코발트 저감 및 하이니켈화 트렌드, LFP계 활용 확대를 타고 꾸준히 증가하고 있다.

리튬은 기존 광산 생산능력으로는 2025년경 수급이 타이트해질 것으로 예상돼 신규투자가 요구되고 있으나, 염호나 광산을 개발한 후 생산이 이루어지기까지 15년 정도 걸리며 수요를 정확하게 예측하기 어려워 실제 수요를 반영한 개발 프로젝트가 진행될지 불확실한 상태이다.

코발트는 중국기업이 콩고민주공화국에서 권리 확보를 본격화하는 등 영향력을 확대하고 있다.

LG에너지솔루션, 삼성SDI, SK온 등 배터리 3사도 배터리에 이어 소재 및 광물 투자를 확대하고 있다.

LG에너지솔루션은 캐나다 광물기업 일렉트라(Electra), 아벨론(Avalon), 스노우레이크(Snowlake)로부터 황산코발트 7000톤, 수산화리튬 25만5000톤을 공급받고 미국 컴퍼스미네랄(Compass Minerals)이 2025년부터 7년 동안 생산하는 탄산리튬·수산화리튬의 40%, 캐나다 시그마리튬(Sigma Lithium)의 리튬 정광 69만톤, 유럽 리튬 생산기업 독일 벌칸에너지(Vulcan Energy)의 수산화리튬 4만5000톤, 오스트레일리아 라이온타운(Liontown)의 수산화리튬 원료 리튬 정광 70만톤을 확보했다.

SK온은 칠레 SQM과 리튬 장기구매 계약을 체결하고 2023년부터 2027년까지 고품질 수산화리튬  총 5만7000톤을 공급받을 예정이며 오스트레일리아 레이크리소스(Lake Resource) 지분 10%를 투자해 2024년 4분기부터 10년에 걸쳐 리튬 23만톤을 공급받는 계약을 체결했다.

총 5만7000톤을 공급받을 예정이며 오스트레일리아 레이크리소스(Lake Resource) 지분 10%를 투자해 2024년 4분기부터 10년에 걸쳐 리튬 23만톤을 공급받는 계약을 체결했다.

또 오스트레일리아의 글로벌리튬(Global Lithium Resources)과 안정적인 리튬 수급을 위한 양해각서, 스위스 글렌코어(Glencore)와 코발트 구매 계약, 포스코홀딩스와 2차전지 사업의 포괄적 협력을 위한 양해각서 등을 체결했다.

최근 미국이 IRA를 통해 미국에서 직접 혹은 미국과 FTA를 체결한 국가에서 채굴‧생산‧조립된 광물, 배터리 소재, 배터리, 전기자동차에만 보조금을 지급할 것으로 예상됨에 따라 타격이 우려됐으나 최근 핵심 광물에 대한 요건을 완화함으로써 한숨 돌리게 됐다.

핵심 광물은 한국이 미국과 FTA를 체결했기 때문에 인도네시아, 아르헨티나 등 미국과 FTA를 체결하지 않은 국가에서 수입해도 한국에서 가공해 부가가치 기준 50%를 충족시키면 보조금을 받을 수 있게 됐다.

이밖에 미국이 일본처럼 별도의 광물 협약을 체결한 국가에게 FTA 체결국과 동등한 지위를 부여하는 광물 얼라이언스를 확대할 예정이라는 점도 주목된다.

미국은 배터리‧반도체 등 주요 산업에서 중국 배제를 본격화하고 있으며 앞으로도 동맹국을 중심으로 우대 혜택을 강화할 것으로 예상된다.

수산화리튬, 중국산 수입 급증에 포스코 자급화

전기자동차 시장이 급성장하면서 중국산 리튬 유도제품 수입이 급증하고 있다.

한국무역협회에 따르면, 2023년 1분기 배터리 양극재의 핵심 소재인 수산화리튬 수입액은 21억6000만달러로 전년동기대비 490.3% 폭증했다.

수산화리튬 수입액은 2017년 1억3000만달러로 1억달러를 넘어선 이후 2018년 2억3000만달러, 2019년 3억9000만달러, 2020년 4억4000만달러, 2021년 6억7000만달러로 증가했고 2022년에는 36억8000만달러로 폭증했다.

국내 배터리 3사는 하이니켈 NCM 배터리 양극재 제조에 투입하는 수산화리튬을 거의 전량 수입하고 있으며 중국산 비중이 절대적이다. 수산화리튬은 중국산 비중이 수입액 기준 2022년 87.9%에 달했다.

배터리용 중국산 수산화리튬 수입액은 2022년 32억3000만달러(약 4조3000원)에 달했고 2023년에는 1분기에만 18억2000만달러로 2023년 전체적으로 약 73억달러(10조원)에 육박할 것으로 예상된다.

수산화리튬은 광산이나 염호에서 추출된 리튬 광물이나 화합물을 배터리 제조에 곧바로 사용할 수 있는 수준으로 정련해 가공하며, 국내 배터리 3사가 주도하는 하이니켈 NCM 계열 배터리에 들어가는 양극재를 제조할 때 수산화리튬이 들어간다.

리튬 자급에는 포스코퓨처엠이 가장 적극적이다.

포스코그룹은 2018년 리튬 자원 확보를 위해 아르헨티나 염호를 인수했고 1단계 공장이 완공되는 2024년부터 아르헨티나 현지에서 수산화리튬을 생산해 도입할 계획이다. 2025년부터는 아르헨티나 염호에서 들여온 중간물질인 탄산리튬을 국내 공장에서 가공해 2만5000톤의 수산화리튬을 직접 생산한다. 전기자동차 약 60만대에 사용할 수 있는 양이다.

포스코는 염수 리튬과 광석 리튬, 폐배터리 리사이클링 등을 통해 2030년까지 리튬 30만톤 생산체제를 완성해 글로벌 톱3으로 도약할 계획이다.

LG에너지솔루션은 2023년 4월 아프리카 모로코에서 중국 야화(Yahua)와 수산화리튬 생산을 위한 업무협약을 체결했다. 모로코는 미국·유럽연합(EU)과 FTA 체결국이어서 IRA 조건 충족에 유리한 것으로 파악된다.

IRA 규정상 전기자동차 배터리에 미국 또는 미국과 FTA를 맺은 국가에서 채굴·가공한 핵심 광물을 40% 이상 사용해야 최대 3750달러의 자동차 구매 보조금을 지급하며, 2027년까지 순차적으로 80%까지 끌어올릴 계획이다.

니켈, 포스코 중심으로 공급망 확보

배터리 3사와 포스코는 리튬에 이어 니켈 확보에도 심혈을 기울이고 있다.

포스코홀딩스는 인도네시아에 4억4100만달러(약 5900억원)를 투자해 니켈 제련 공장을 건설한다. 니켈 제련 공장은 니켈을 함유한 광석을 녹여 배터리 소재로 사용하는 니켈 중간재를 생산하며 니켈 함유량 기준 5만2000톤의 니켈 중간재를 생산할 예정이다.

인도네시아는 니켈 매장량이 세계 1위로 니켈은 여러 나라에 분포돼 있지만 개발은 인도네시아와 중국이 중심이다.

세계 니켈 매장량은 2020년 기준 9400만톤으로 인도네시아, 오스트레일리아, 브라질, 러시아 순이며, 생산량은 인도네시아가 76만톤(30.7%)으로 가장 높고 필리핀 32만톤(12.9%), 러시아 28만톤(11.3%)이 뒤를 잇고 있다.

포스코홀딩스는 2021년 오스트레일리아의 니켈 광업·제련기업 레이븐소프(Raventhorpe) 지분 30%를 2억4000만달러(약 2700억원)에 인수해 2023년부터 3만2000톤의 니켈 가공제품을 공급받고, 뉴칼레도니아 NMC로부터는 니켈 광석을 공급받아 국내에 전기자동차 50만대를 생산할 수 있는 니켈 2만톤 공장을 건설할 계획이다.

LG에너지솔루션과 현대자동차는 인도네시아에 배터리 공장을 건설하고 있고, SK온은 에코프로, 중국 전구체 생산기업 거린메이(GEM)와 니켈 중간재 공장을 건설하기로 합의했다. 테슬라 역시 인도네시아에 전기자동차 100만대를 생산할 수 있는 기가팩토리를 건설할 계획이다.

LG에너지솔루션은 북미, 중국, 오스트레일리아에서도 니켈 공급망을 확보하고 있다.

중국 그레이트파워(Great Power)로부터 2023년부터 6년간 니켈 2만톤, 오스트레일리아 QPM과는 2024년부터 6년간 니켈 7만톤, 오스트레일리안마인즈(Australian Mines)에서는 2024년부터 10년간 니켈 7만1000톤을 공급받는다. 캐나다 리사이클과(Li-cycle)는 2023년부터 7년간 재활용 니켈 2만톤을 공급받는 계약을 체결했다.

삼성SDI는 2020년 11월 QPM과 3-5년간 니켈 6000톤을 공급받기로 합의했고, 고려아연은 국내에 니켈 제련소를 건설할 계획이다.

글로벌 니켈 수요는 2021년 약 270만톤에서 2030년 400만톤으로 연평균 4% 증가하고 2040년 560만톤에 도달할 것으로 예상된다.

배터리용 수요 증가에도 2023년 공급과잉 전환

니켈은 글로벌 공급과잉 전환이 예상된다.

스미토모금속(Sumitomo Metal Mining)은 2023년 글로벌 니켈 수요가 327만9000톤으로 전년대비 10.6% 증가하고, 특히 주력 용도인 스테인리스 조강 부문이 늘어날 것으로 예측했다.

반면, 공급은 인도네시아가 니켈 선철(NPI) 생산을 확대하면서 331만8000톤으로 13.6% 늘어나 공급과잉이 3만9000톤에 달할 것으로 예상했다.

스미토모금속은 NPI의 잉여 생산량이 니켈 매트로부터 배터리 소재용으로도 사용되는 클래스 1 니켈로 전환될 것으로 판단하고 배터리 소재용 클래스 1 니켈은 공급과잉으로 전환되고, 클래스 2 니켈은 수급이 밸런스를 이룰 것으로 판단하고 있다.

2022년 글로벌 니켈 수요는 296만5000톤으로 7%, 공급은 292만1000톤으로 11% 증가해 공급이 4만4000톤 부족했던 것으로 추정된다. NPI 증설량 중 스테인리스용은 10만5000톤 증가에 그치고 11만톤이 클래스 1 니켈로 전환된 것으로 파악되고 있다.

배터리용 니켈 수요는 2022년 44만톤에서 2023년 56만-57만톤으로 1만-13만톤 증가할 것으로 예상된다. 자동차용 배터리 시장이 확대되면서 2023년 수요도 약 10만톤 증가할 것으로 판단되고 있다.

하지만, 니켈을 사용하지 않는 LFP 배터리 보급 확대, 각국의 내연기관 자동차에 대한 규제에 변화가 나타나기 시작하면서 니켈 수요가 급증할 가능성이 제기되고 있다.

일본은 2022년 니켈 수요가 16만9100톤으로 0.1% 감소하고 공급은 14만7900톤으로 11.0% 줄어들었고, 2023년에는 수요가 16만톤으로 5.3% 추가 감소하나 공급은 15만7600톤으로 6.6% 증가할 것으로 예측된다.

코발트, 콩고 80% 공급에 중국 장악

코발트도 배터리용 수요가 증가하고 있다.

코발트는 LiB 양극재의 부식과 폭발을 제어하는 필수적인 광물로 구리, 니켈 광산의 부산물로 얻을 수 있어 희소성이 높고 가격도 니켈보다 높은 것으로 알려졌다.

글로벌 코발트 생산량의 70-80%는 아프리카 콩고민주공화국이 생산하고 있다.

콩고는 글로벌 코발트 수출량의 95%를 차지하며 대부분 중국에 공급하고 있다. 중국은 콩고 코발트 광산의 약 70%를 장악하고 있다.

코발트는 자원이 편재되고 수급이 원활하지 않아 배터리 제조원가의 20%  이상을 차지할 정도로 비싸고 채굴과 생산 과정, 환경오염도 쟁점이 되고 있다.

이상을 차지할 정도로 비싸고 채굴과 생산 과정, 환경오염도 쟁점이 되고 있다.

코발트 수요도 니켈과 마찬가지로 배터리 수요 증가에 힘입어 2021년 약 16만톤에서 2030년 26만톤으로 증가살 것으로 예상된다. 코발트는 주로 니켈 합금, 공구, 자석 등에 사용됐으나 배터리용을 중심으로 수요가 증가하고 있다.

LG화학과 포스코퓨처엠은 중국의 코발트 생산기업 화유코발트(Huayou Cobalt)와 1조7000억원의 투자협약을 체결했다. 1조2000억원은 배터리용 양극재 중간 소재인 전구체, 고순도 니켈 원료 생산라인 건설에 투입한다. LG화학은 화유코발트와 1조2000억원의 투자협약도 맺은 것으로 알려졌다.

망간·알루미늄, 배티러용 수요 증가로 관심 집중

망간은 배터리의 안정성을 높이는 역할을 하며, NCM 배터리에 주로 투입된다.

NCM은 니켈, 코발트, 망간 비중이 1대1대1이었으나 최근 니켈 비중을 높이고 알루미늄을 추가해 안정성을 강화한 NCMA(니켈·코발트·망간·알루미늄) 개발이 활성화되고 있다. 에너지밀도를 높이는 니켈 함량을 극대화하고 값비싼 코발트는 줄이기 위한 것이다.

알루미늄은 금속 원소 중 가장 흔하고 필요한 형태로 쉽게 변형되는 특성 때문에 철사, 주방용기, 음료 캔, 항공기, 선박 등에 투입되고 있다.

알루미늄은 NCA(니켈·코발트·알루미늄), NCMA 양극재 소재로 사용되며 배터리 출력 개선에 관여하고 있다. 배터리 제조를 위한 전극 공정에서 전기화학 반응이 일어날 수 있도록 전자를 전달하는 집전체로 사용되기도 한다.

배터리용 알루미늄 수요가 증가하면서 알루미늄 양극박 수요는 2021년 13만5000톤에서 2023년 21만5000톤으로 증가하고 2025년에는 47만5000톤에 달해 5년간 연평균 38.9% 증가할 것으로 예상된다.

삼아알미늄은 1998년 배터리용 알루미늄박 개발에 성공해 LG에너지솔루션, SK온, 삼성SDI에 납품하고 있고, SK온은 알루미늄박의 90%를 삼아로부터 공급받는 것으로 알려졌다. (강윤화 책임기자: kyh@chemlocus.com)

표, 그래프: <LiB 소재 시장점유율 변화, 중국 LiB 소재 메이저의 영업실적 변화, LiB 밸류체인, 국내기업의 LiB 신증설 투자, 전기자동차 배터리의 실리콘 음극재 적용 계획, 국내 실리콘 음극재 및 CNT 증설 계획, 글로벌 리튬 시장점유율(2021), 글로벌 코발트 시장점유율(2021), 국내기업의 글로벌 니켈 공급망, 글로벌 니켈 시장점유율(2021), 코발트 매장량(2020), 코발트 생산비중(2021)>

총 5만7000톤을 공급받을 예정이며 오스트레일리아 레이크리소스(Lake Resource) 지분 10%를 투자해 2024년 4분기부터 10년에 걸쳐 리튬 23만톤을 공급받는 계약을 체결했다.

총 5만7000톤을 공급받을 예정이며 오스트레일리아 레이크리소스(Lake Resource) 지분 10%를 투자해 2024년 4분기부터 10년에 걸쳐 리튬 23만톤을 공급받는 계약을 체결했다.

이상을 차지할 정도로 비싸고 채굴과 생산 과정, 환경오염도 쟁점이 되고 있다.

이상을 차지할 정도로 비싸고 채굴과 생산 과정, 환경오염도 쟁점이 되고 있다.