아로마틱(Aromatics)은 중국이 자급률을 높이고 수출을 확대함에 따라 국내기업들은 전략 변화가 불가피해지고 있다.

아로마틱은 중국 수출 비중이 높아 중국 수요에 의존하는 경향이 컸으나 러시아-우크라이나 전쟁 촉발을 계기로 BTX(벤젠·톨루엔·자일렌)를 중심으로 미국 시장 진출 활로가 열린 것으로 파악된다.

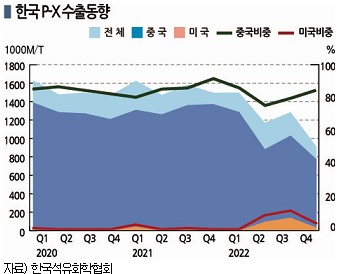

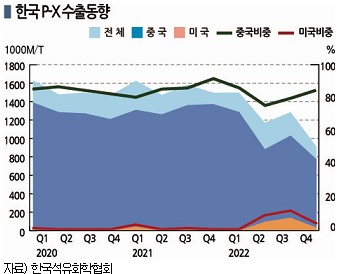

한국은 중국의 PTA(Purified Terephthalic Acid) 신증설에 맞춰 P-X(Para-Xylene)를 증설했으나 중국이 수입 의존도를 줄이기 시작하면서 전체 수출이 줄어들고 있다.

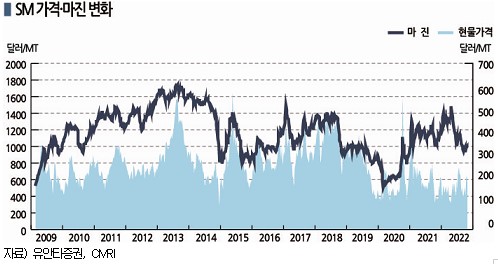

SM(Styrene Monomer)은 다운스트림 수요 위축으로 수익성이 역사적 저점을 기록하고 있으며 인디아와 유럽 시장을 두고 중국과 수출 경쟁을 할 것으로 예상된다.

중국은 국민 반발이 심해지자 2022년 12월부터 코로나19(신종 코로나바이러스 감염증) 확산에 따른 도시 봉쇄 정책을 급히 완화하는 등 사실상 제로코로나 정책을 폐기해 수요 회복 기대감이 커지고 있으나 코로나19 확진자가 폭증하는 등 의료 시스템 붕괴가 우려되고 있다.

중국 방역정책 완화에 따라 해외 투자기관들은 2023년 중국의 경제성장률 전망치를 상향 조정한 반면, 금융기관들은 하향 조정하는 등 불확실성이 확대되는 가운데 S&P글로벌은 한국이 미국을 공략해야 한다는 주장을 제기했다.

벤젠, 2022-2023년 신증설 500만톤 수준

아로마틱은 2023년 신증설이 2022년과 비슷한 것으로 나타나고 있다.

S&P글로벌에 따르면, 2023년 글로벌 벤젠(Benzene) 신증설은 약 250만톤으로 2022년 수준을 유지하나 중국을 중심으로 생산능력을 확대하고 있다.

2019년 이전까지는 중동·중국과 함께 아시아 국가들이 신증설을 주도했으나 2019년부터 중국 비중이 크게 확대됐고 2020년에는 300만톤 가까이 확대한 것으로 나타났다.

벤젠은 2023년까지 신증설이 집중되면서 2024-2025년에는 증설 폭이 둔화될 것으로 예상된다. 2024년 증설량이 아시아 100만톤 이하, 2025년에는 중동과 아프리카를 포함해도 150만톤에 그치는 것으로 파악되고 있다.

다만, 일부 글로벌 정유기업들이 탈탄소화 흐름에 따라 정유설비 폐쇄를 결정하면서 아로마틱 플랜트 역시 셧다운할 예정이어서 신증설 효과가 크지 않을 것이라는 주장도 제기되고 있다.

미국 라이온델바젤(LyondellBasell)은 석유화학과 플래스틱 사업에 집중하기 위해 2023년 말까지 휴스턴(Houston) 정유공장을 폐쇄한다. 휴스턴 정유공장에서는 하루 26만8000배럴의 중질유를 연료와 나프타(Naphtha), 아로마틱 등으로 정제하고 있다.

일본 에네오스(Eneos) 역시 아로마틱 생산시설을 포함한 와카야마(Wakayama) 정유설비를 2023년 10월까지 폐쇄할 계획이다. 와카야마 정유설비 생산능력은 벤젠 14만톤, 톨루엔(Toluene) 11만톤, M-X(Mixed-Xylene) 34만톤, O-X(Ortho-Xylene) 7만톤, P-X 26만톤이다.

2023년 아시아의 벤젠 소비량은 중동을 포함 370만톤 이상 증가할 것으로 예상된다.

ICIS에 따르면, 벤젠은 SM을 생산하는 에틸벤젠(Ethylbenzene)에 50%, 페놀(Phenol)과 아세톤(Acetone)을 생산하는 큐멘(Cumene)에 20%, 카프로락탐(Caprolactam)을 생산하는 사이클로헥사논(Cyclohexanone)에 15%가 소비되고 있다.

벤젠은 아시아와 중동 가동률이 2020년 69%에 머물렀고 2022년 72%로 개선됐으나 2023년에는 정유·화학기업들이 에너지 코스트와 수요 둔화에 따른 수익 방어를 위해 가동률을 낮출 가능성이 제기되고 있다.

국내 여천NCC, 한화토탈, GS칼텍스, 일본 JFE Chemical, 이데미츠코산(Idemitsu Kosan), 타이완 Formosa Petrochemical은 3-4월에 걸쳐 정기보수를 예정하고 있다.

SM, 수익성 악화로 가동률 낮게 유지

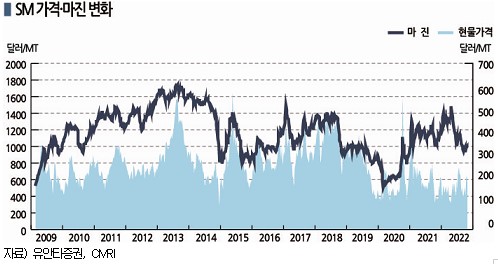

SM은 수익성 악화로 가동률이 낮게 유지될 것으로 예상된다.

라이온델바젤 마이클 맥머리 CEO(최고경영책임자)는 “SM은 2022년 3분기 동안 영업실적이 부진했고 4분기에는 소폭 개선되었으나 장기적인 전망은 그리 밝지 않다”고 강조했다.

S&P글로벌 관계자는 “2023년에는 더 많은 아로마틱 플랜트가 폐쇄될 수 있다”며 “유럽에서도 일부 SM 플랜트를 폐쇄할 계획이며 북미 및 유럽에서 생산능력이 줄어들 것”이라고 주장했다.

중국은 SM 재고량이 2022년 7월 이후 5만톤 전후로 2017-2021년 평균을 밑돌았으나 SM-벤젠 스프레드가 통상 손익분기점인 톤당 250달러를 하회하면서 가동률을 끌어올리지 못하고 있다.

SM은 2015-2019년 중국 투자가 거의 없었으나 2020년부터 200만톤 이상 확대했고, 2022-2023년에는 각각 500만톤 증설할 것으로 예상된다.

ICIS에 따르면, SM은 Zibo Junchen이 2023년 2-3월 50만톤을 가동할 예정이고, Sinopec Luoyang은 2023년 12만톤, Shandong Chambroad Petrochemicals은 2023년 하반기-2024년 초 사이 60만톤 플랜트를 가동할 계획이다.

중국은 SM 통합 생산설비 증설, 내수 시장 침체에 따라 수출량을 늘리고 있다. 중국 세관 자료에 따르면, SM 수출량은 2022년 1-9월 50만톤 수준으로 전년동기대비 2배 급증한 것으로 알려졌다.

다만, 대규모 통합 생산설비가 증설됨에 따라 중국에서도 SM 단독 플랜트들이 경쟁력을 잃고 마진 축소가 불가피해 셧다운 압력을 받고 있다. 중국 Abel Chemical은 2023년 SM 25만톤 플랜트를 폐쇄할 계획이다.

S&P글로벌 케이트 리 아로마틱 부국장은 “경기침체 우려 속에서 중국의 SM 단독 플랜트는 단계적으로 철수가 진행될 수 있다”고 강조했다.

PTA는 수요 부진으로 간신히 손익분기점을 돌파한 것으로 알려졌으며 P-X 가동률 하락으로 재고가 감소해 가동률이 70-75% 수준인 것으로 알려졌다.

BTX, 미국 드라이빙 시즌이 최대 성수기 도약

BTX는 2022년에 이어 2023년에도 미국 드라이빙 시즌을 앞두고 수급타이트가 발생할 것으로 예상된다.

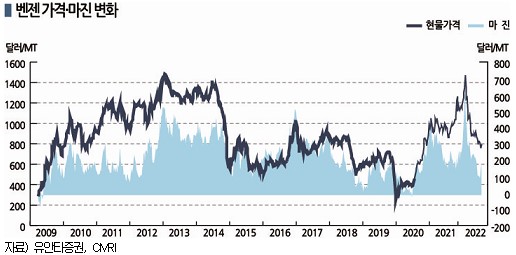

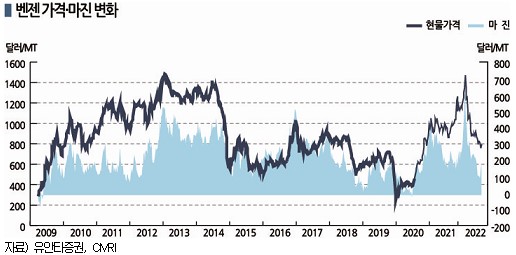

벤젠 가격은 2022년 2분기 평균이 톤당 1252.69달러로 전년동기대비 28.6%로 급등했으며 톨루엔은 1122.69달러, M-X 1188.46달러로 강세를 나타냈다.

미국은 2022년 여름 휴가철을 앞두고 휘발유 수요가 증가하는 가운데 정제설비 부족으로 휘발유 재고가 낮아져 수급 차질이 발생했으며 휘발유 첨가용 BTX 역시 극심한 수급타이트를 겪어 가격이 폭등했다.

미국은 2020년 코로나19 확산에 따른 수요 급감, 기후위기로 촉발된 재생에너지 전환 등이 겹치면서 2020년 원유정제능력을 4.4% 감축한 것으로 나타났으며 러시아-우크라이나 전쟁으로 러시아산 원유 수입이 제한되면서 휘발유 공급부족이 심화되고 있다.

2011-2014년 역시 중동에서 지정학적 불안정성이 고조되며 두바이유(Dubai)가 배럴당 100-116달러를 오가는 등 강세를 유지해 벤젠 가격이 2013년 1-2분기 각각 1375달러, 1287달러, 벤젠-나프타 스프레드는 409달러, 427달러로 대폭 확대된 바 있다.

벤젠-나프타 스프레드는 2022년 2분기 373달러로 2017년 1분기 이후 최대치로 확대된 후 드라이빙 시즌이 마무리되자 3분기 262달러, 4분기 153달러로 축소됐다.

OPEC(석유수출국기구)+는 원유 생산쿼터를 2022년 8월 대비 200만배럴 줄이고 2023년 12월까지 감산 정책을 유지하기로 했다.

OPEC+는 국제유가 레벨에 따라 감산 확대 의지를 드러내고 있어 OPEC+의 움직임에 따라 국제유가가 결정될 가능성이 높아지고 있다.

서유럽은 2022년 12월5일부터 러시아산 원유의 가격 상한을 60달러로 설정하는 국제유가 상한제를 실시하고 있으며 IEA(국제 에너지기국)와 협력해 평균 시장가격을 설정함으로써 5% 범위로 가격을 통제할 것으로 예상된다. 시장 영향을 평가하기 위해 2023년 1월부터 2개월마다 중간점검을 실시할 예정이다.

IEA에 따르면, 러시아산 원유 공급은 하루 240만배럴 감소가 예상된다.

유진투자증권 황성현 연구원은 “1월에는 원유 수요가 공급을 초과할 것으로 보이며 상업용 재고를 하회하고 있는 미국 전략비축유 재고와 꺾이지 않는 수요를 감안할 때 국제유가는 다시 상승할 가능성이 높다”고 주장했다.

EIA(미국 에너지관리국), 한국석유공사가 2023년 브렌트유 전망을 각각 94.58달러, 93.67달러로 예상한 가운데 BTX 역시 2022년에 이어 2023년에도 드라이빙 시즌 수요 급증 수혜를 입을 것으로 판단된다.

P-X와 SM 역시 업스트림 BTX 영향을 받아 2분기 최고점에 도달한 후 드라이빙 시즌 수요가 마무리되면 하향 안정화될 것으로 예상된다.

한국, 아로마틱 공급과잉 심화추세

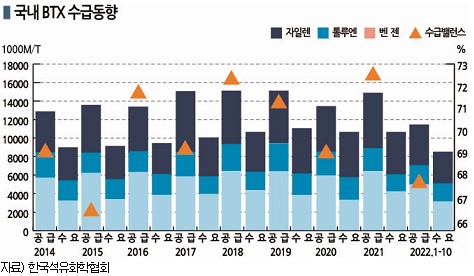

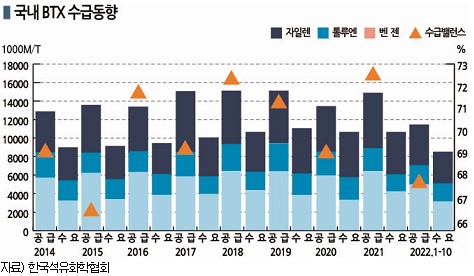

국내 아로마틱 생산능력은 2022년 6월 기준 벤젠 785만6000톤, 톨루엔 272만톤, 자일렌 348만2000톤, SM 314만4000톤, P-X 1079만톤으로 파악된다.

BTX 생산량은 2021년 기준 1453만6425톤, 국내수요는 1056만158톤으로 수요량이 공급량의 72.7%에 그친 것으로 파악된다.

수급밸런스는 2015년까지 70%를 밑돌았으나 2016년부터 상회하기 시작해 2021년까지 수급타이트를 이어갔다. 2022년 수급밸런스는 68.4%로 공급 우위가 심화됐다.

벤젠은 수급밸런스가 2014-2022년 60% 내외에서 움직임에 따라 BTX 공급과잉을 주도하고 있다. 2021년 생산량은 671만톤으로 전년대비 12.2% 증가했다.

2022년에는 다운스트림 수요 위축과 석유화학 수익성 악화에 따른 가동률 하락, 폭발 및 안전사고 등으로 생산량이 약 615만톤에 그치고 수요는 370만톤에 미치지 못한 것으로 추정된다. 생산량이 줄어든 대신 수입량은 1-10월 기준 8만7849톤으로 51.9% 급증했다.

톨루엔은 생산량이 수요를 따라잡지 못하고 있어 약 55만-85만톤을 꾸준히 수입하고 있고, M-X도 마찬가지이나 2020년 이후 생산량이 수요를 넘어섰고 수입량 역시 2019년 155만톤에서 2022년 1-10월 71만톤으로 감소하는 추세이다.

국내수요 대비 생산과 수입을 더한 공급 비율은 2022년 벤젠 59.0%, 톨루엔 82.4%, M-X 72.5%로 벤젠을 제외하면 수급이 타이트하나 톨루엔은 2021년에 비해 7.1%포인트, M-X는 4.0%포인트 하락해 공급우위 폭이 확대됐다.

SM 역시 생산과 수요가 2020년 수준으로 돌아갈 것으로 예상된다. SM은 2020년 생산량이 256만톤으로 4.8% 감소해 수입을 약 48.5% 늘려 대응했다.

SM은 2022년 1-10월 생산량이 194만톤에 그쳤고 수요는 187만톤 수준이었으며 자동차, 가전 등 글로벌 소비 위축과 부동산 경기 침체에 따른 ABS(Acrylonitrile Butadiene Styrene), PS(Polystyrene), EPS(Expended Polystyrene) 수요 감소가 영향을 미친 것으로 파악된다.

ABS 가격은 2022년 1분기 톤당 평균 1942달러로 시작했으나 4분기 1408달러로 폭락했고 PS 역시 4분기 가격이 1265달러로 주저앉았다.

SM 마진이 2분기 톤당 154달러, 4분기 174달러로 역사적 저점을 기록하는 가운데 SK피아이씨글로벌은 하반기부터 SK지오센트릭으로 재판매하던 SM 사업을 직접 영위하기로 했다.

SK피아이씨글로벌은 홍콩에 있는 글로벌 무역기업과 전략적 임가공 협력사업을 진행하고 있으며 경영진 합의만을 남겨두고 있는 것으로 알려졌다.

또 한국화학연구원, 울산과학기술원(UNIST)과 협력해 SM 생산과정에서 발생하는 ACP(Acetophenone) 중간체로 친환경 소재인 벤조산(Benzoic Acid)을 생산하는 공법을 개발하고 있다. 벤조산은 SM보다 2배 이상의 수익성을 창출할 것으로 기대하고 있다.

P-X는 2020년 이후 국내에서 약 280만톤 이상을 흡수하고 있으나 생산량은 1000만톤에 육박해 수출에 집중할 수밖에 없는 구조이다.

벤젠은 중국 수출 … SM은 수요처 다변화 필요

중국은 벤젠 재고량이 2022년 3월부터 급감하고 10월에는 10만톤 수준으로 낮게 유지되는 등 도시 봉쇄 속에서도 수요를 유지한 것으로 파악된다.

2021년 벤젠 수입량이 300만톤에 가까웠으며 지리적 이점을 지닌 한국산 비중을 높게 유지하는 등 2023년에도 320만톤을 수입할 것으로 예상된다.

국내 벤젠 수출량은 2021년 247만7148톤으로 전년대비 11.6% 증가한 가운데 중국 수출 역시 148만745톤으로 39.1% 급증한 것으로 나타났다. 2022년에는 중국이 주요 도시를 봉쇄하면서 수요가 감소했음에도 1-11월 중국 수출량이 145만5687톤에 달했다. 1분기 수출량이 46만6714톤으로 전년동기대비 100.7% 폭증한 영향이 컸으며 봉쇄가 본격화된 2분기부터 감소했다.

미국 수출량은 2분기부터 드라이빙 시즌 수요를 반영해 1-11월 58만6962톤으로 2021년 전체 수출량 47만톤을 상회했다.

벤젠은 중국 수출 비중이 2021년 59.8%, 2022년 61.0%로 상승한 가운데 미국 비중 역시 19.4%에서 24.6%로 높아져 수출경쟁력이 되살아나고 있는 것으로 분석된다.

다만, SM, P-X 등은 중국 수출이 감소세가 뚜렷하게 나타나고 있다.

중국은 SM을 매년 300만-350만톤 수입했으나 생산능력 확대, 내수 침체 등으로 수출이 수입을 넘어설 것으로 예상된다.

S&P글로벌 관계자는 “SM은 지금까지 중국이 가장 큰 시장이었으나 중국이 수입을 줄이고 있어 다른 수출 대상국을 찾아야 한다”고 경고했다.

유럽은 단계적으로 SM 공장을 폐쇄할 것으로 예상되는 가운데 인디아가 2022년 100만톤 이상을 수입했기 때문에 한국과 중국이 유럽과 인디아 시장을 두고 경쟁할 것으로 전망된다. 시장 관계자들은 베트남 역시 중요한 수출 대상국이 될 것으로 판단하고 있다.

SM 전체 수출량은 2022년 1-11월 51만톤으로 2021년 69만톤에 비해 큰 폭으로 줄어든 것으로 파악된다.

중국은 2017년 6월 말부터 한국산 SM에 반덤핑관세를 부과하고 있고 현재도 규제 목록에 포함하고 있어 중국 수출 비중이 낮은 대신 홍콩 비중이 높게 나타나고 있다. 홍콩을 통해 중국으로 유입되는 것으로 추정된다.

ABS나 PS 수요 위축으로 SM 반등을 기대하기 어려운 가운데 유럽에서 생산이 줄어들면 미국이 생산을 늘려 유럽 시장에 집중하는 전략을 선택하면서 벤젠 수요가 증가할 것이라는 분석도 제기되고 있다. S&P글로벌 관계자는 벤젠 가격이 2022년 대비 50-90달러 상승할 것으로 예상하고 있다.

톨루엔과 M-X 생산기업들은 2-3분기 미국 휘발유 수요 폭증으로 중국을 포기하고 미국 판매로 돌아섰으며 국내 수급이 타이트한 편에 속해 중국과 미국 가운데 수출 시장을 선택할 수밖에 없었던 것으로 추정된다.

톨루엔은 3분기 미국 수출량이 7만2327톤으로 수출비중이 53.1%에 달했고, M-X는 1분기까지 미국 수출이 없었으나 2-4분기 18만6624톤 수출하는 등 석유제품용 BTX가 수출을 견인한 것으로 파악된다.

P-X, 미국 수출 확대에 운임지수 하락 긍정적

중국 의존도가 높은 P-X는 수출이 큰 폭으로 감소했다.

P-X는 전체 수출품목 가운데 대표적으로 무역수지 흑자를 견인했으나 중국이 자급률을 높이고 수입을 줄임에 따라 점점 영향력을 잃어가고 있다.

P-X는 2019년 수출액이 61억9300만달러로 국내 수출품목 11위를 기록했으나 2020년 코로나19 영향으로 34억4200만달러로 44.4% 급감해 22위에 그쳤고 2021년에는 51억4700만달러로 19위까지 순위를 끌어올렸지만 2022년 1-11월 52억8900만달러로 다시 22위로 내려앉았다.

수출액 자체는 2021년에 비해 11.4% 증가했으나 1-2분기 에너지 대란과 국제유가 폭등에 따른 원료가격 폭등 영향이 작용한 것으로 파악된다. 수출량은 1-11월 486만4475톤으로 14.8% 감소했다.

중국은 2022년 1-10월 P-X 수입량이 892만톤으로 21.5% 급감한 것으로 파악된다.

중국은 P-X 수입의존도가 2018년 61.0%에 달했으나 2019년부터 원유, P-X, PTA로 이어지는 수직계열화를 완성해가고 있으며 2022년 생산능력을 1189만톤 추가하며 총 생산능력을 4070만5000톤으로 확대된 것으로 추정된다.

2023년에도 성홍(Shenhong)그룹, CNOOC Ningbo Daxie Petrochemical, CNOOC Huizhou Petrochemical 등이 P-X 생산능력을 620만톤 확대할 예정이다.

PTA 수요는 폴리에스터(Polyester)와 PET(Polyethylene Terephthalate) 수요가 좌우하고 있다.

목화 가격이 2022년 2분기 파운드당 159센트로 전년동기대비 72.8% 폭등한 가운데 의류 생산기업들이 폴리에스터 혼합비율을 더 늘리는 전략을 취했으나 이후 가격이 폭락하자 재조정하면서 폴리에스터 가격도 동반 하락한 것으로 파악된다.

한국은 P-X 미국 수출량이 2021년 5만3842톤에 불과했으나 2022년 1-11월 27만톤으로 폭증했으며 비중도 0.9%에서 5.5%로 확대됐다.

화물 운송비 하락이 긍정적으로 작용하고 있다. 미국은 P-X 밸류체인이 동부에 몰려 있어 운송비 부담이 큰 편이나 미국 동부 항만 정체가 완화되고 초강세를 나타냈던 운임지수 역시 급락하고 있다.

상하이컨테이너운임지수(SCFI)는 12월16일 1123.29로 1월7일 최고점 대비 78% 떨어졌고 미국 항만 대기일도 안정화되고 있다.

데카르트 시스템(Descartes System)에 따르면, 뉴욕항(New York) 평균 대기시간은 9월 13.6일에서 11월 10.2일로 줄었고 사바나항(Savannah) 역시 9월 13.6일에서 11월 10.2일로 줄었다. 서부 롱비치(Long Beach)는 4.9일에 불과해 미국 적체 현상이 사라지는 것으로 파악된다.

S&P글로벌 관계자는 “글로벌 PTA 시장은 중국이 주도하는 가운데 미국, 인디아, 중동이 3-4년 동안 투자를 확대할 것”이라며 “한국산 P-X는 중국 대신 미국 수출을 확대할 수 있을 것”이라고 주장했다. (홍인택 기자: hit@chemlocus.com)