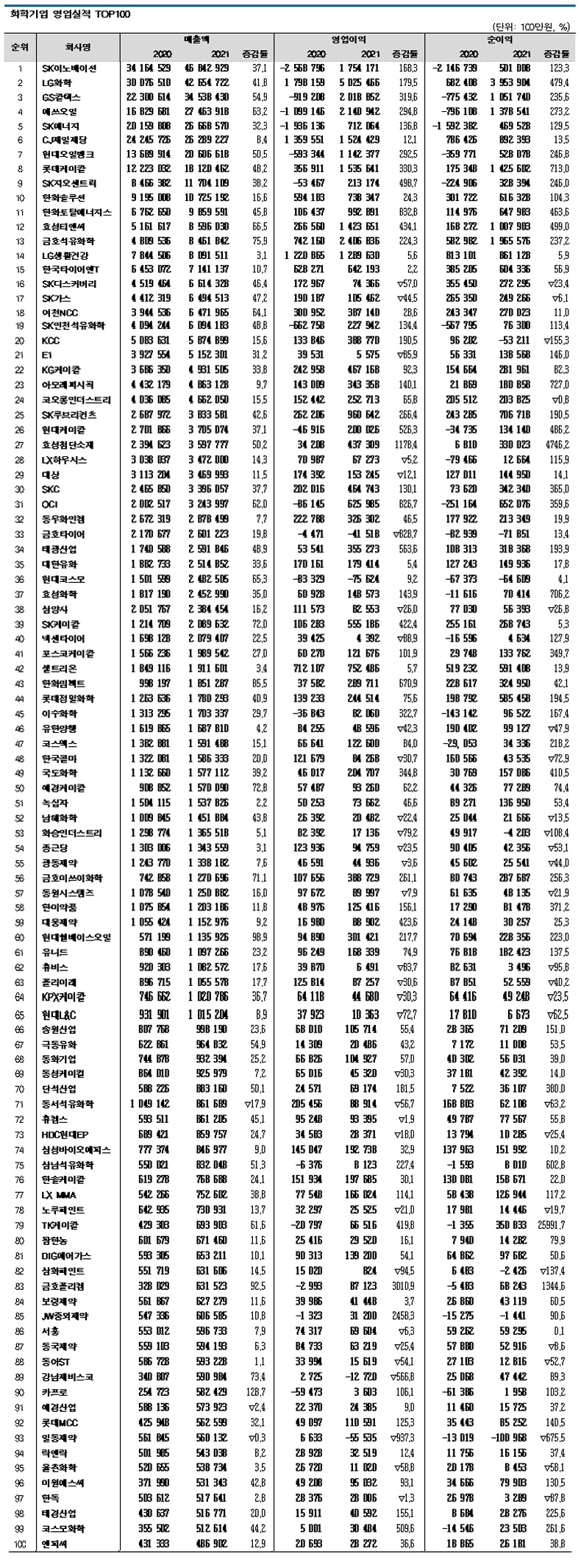

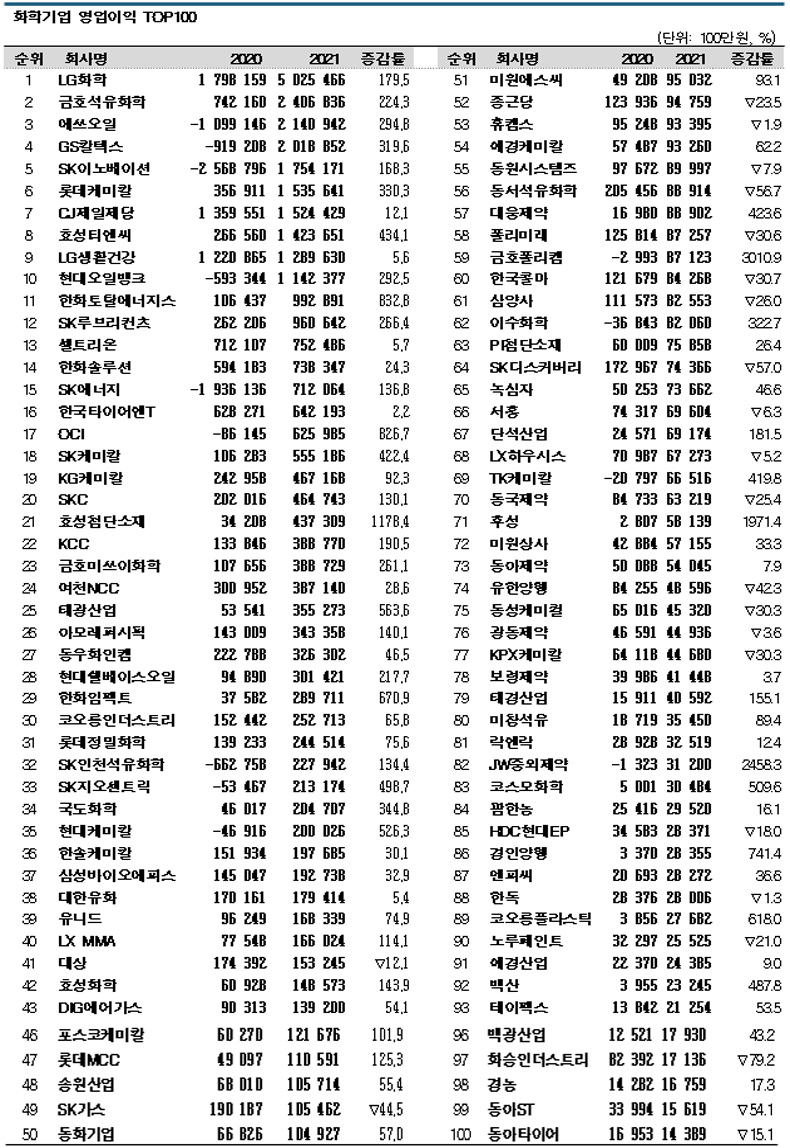

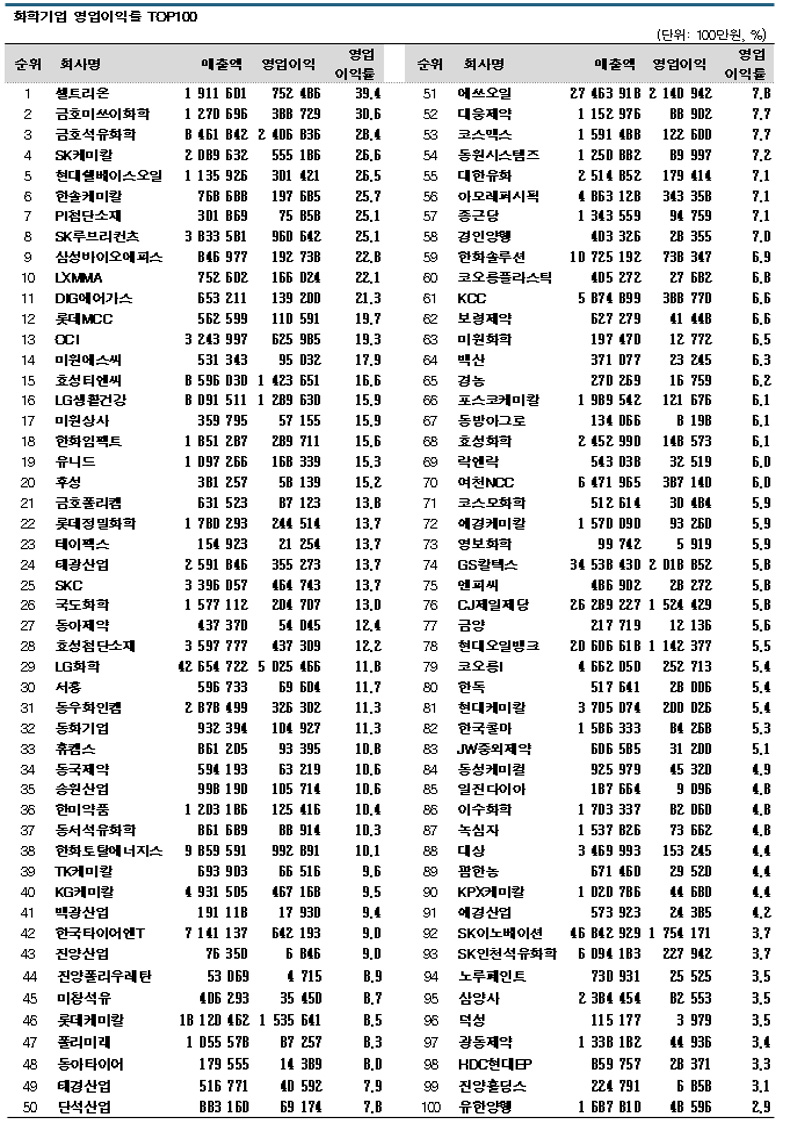

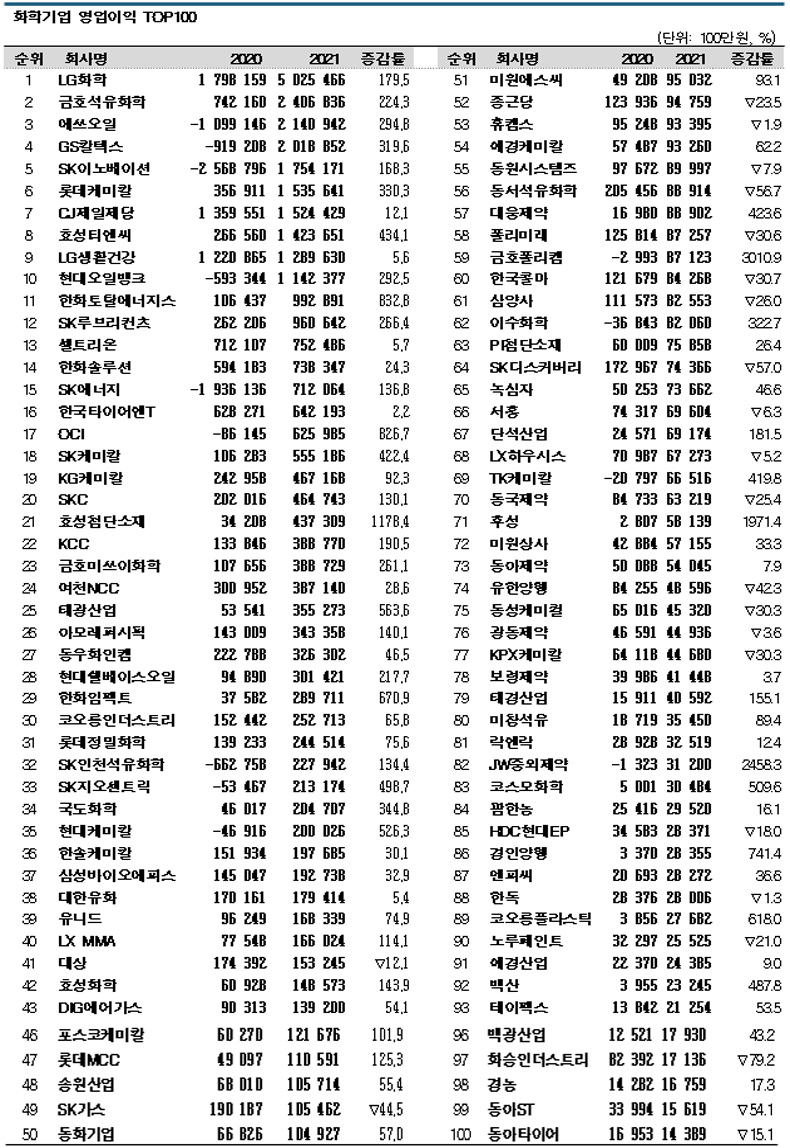

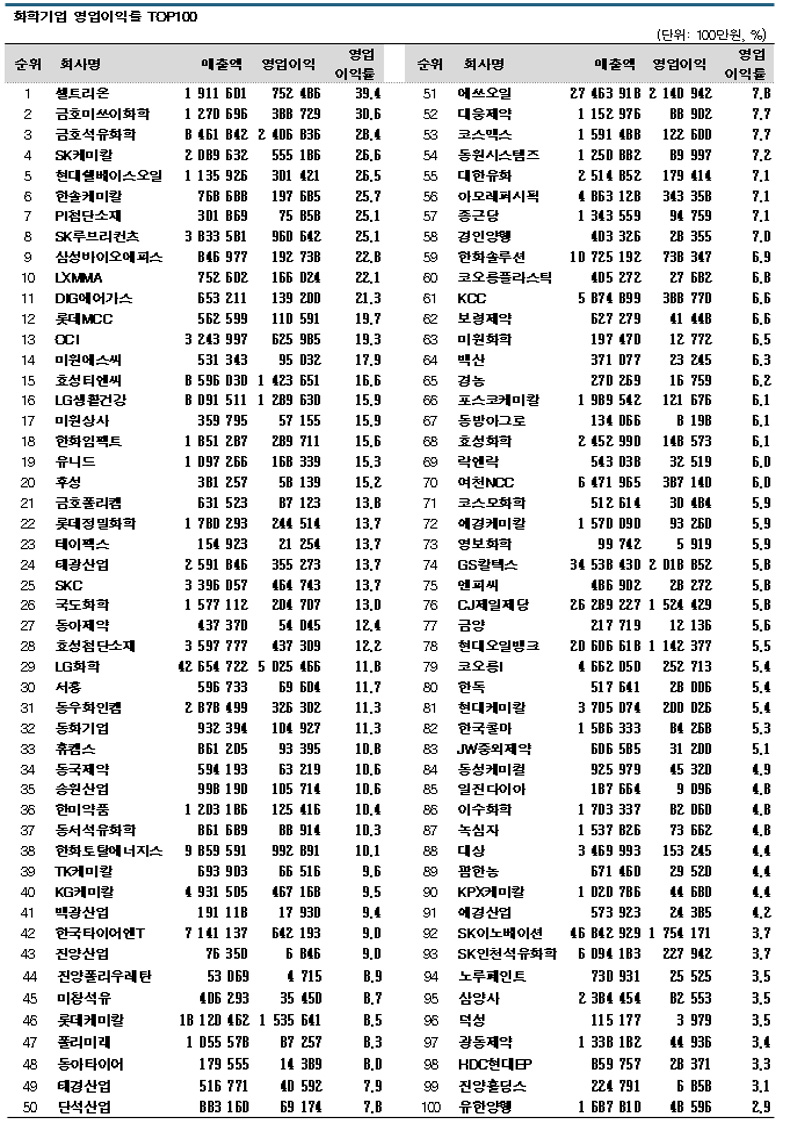

국내 화학기업들은 2020년 불황을 극복하고 2021년 역대 최대의 영업실적을 기록한 것으로 나타났다.

2021년 코스피(KOSPI) 상장기업을 포함한 100대 화학기업의 평균 매출액은 4조6532억원으로 2020년 3조4399억원에 비해 35.3% 증가했고, 평균 영업이익은 3646억원으로 2020년 595억원에 비해 512.7% 폭증했으며, 영업이익률은 9.0%를 기록했다.

코로나19(신종 코로나바이러스 감염증)로 수요가 증가한 의료용 장갑 원료 NB(Nitrile Butadiene)-라텍스, 자동차·가전 소재로 주로 투입되는 ABS(Acrylonitrile Butadiene Styrene), 인디아 건설·인프라 경기 수혜를 입은 PVC(Polyvinyl Chloride), 수급타이트에 해외 생산설비 트러블까지 겹쳐 강세를 나타낸 BPA(Bisphenol-A) 등 글로벌 수요 회복과 특정제품 강세 장기화가 주요 원인으로 판단된다.

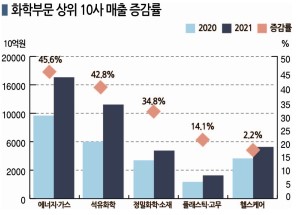

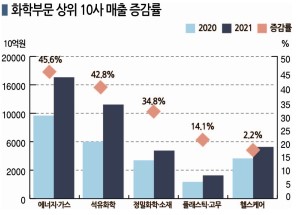

특히, 글로벌 수요 회복으로 국제유가가 폭등하면서 에너지·가스 10사 매출은 45.6% 급증했고, 석유화학도 2월 미국, 유럽을 중심으로 한파 에 따른 설비 트러블로 공급부족이 발생하면서 42.8% 증가했다.

에 따른 설비 트러블로 공급부족이 발생하면서 42.8% 증가했다.

석유화학 10사의 2021년 영업이익률은 평균 10.0%로 2020년 5.5%에 비해 4.5%포인트 상승했으며 금호석유화학이 28.4%로 가장 높았고 태광산업, LG화학, 한화토탈도 10% 이상을 기록했다.

영업현금흐름은 2806억원으로 2.4% 증가했고 투자현금흐름은 2020년 1996억원에서 2021년 2727억원으로 700억원 가까이 늘어났다. 시황이 개선되자 생산설비 증설 등 시장점유율을 확대하기 위해 투자한 때문으로 해석된다.

그러나 2022년 들어서는 러시아의 우크라이나 침공으로 국제유가가 폭등하고 중국이 코로나19 확산을 방지하기 위해 주요 도시를 봉쇄하면서 원자재 가격이 폭등하고 물류 차질이 겹쳐 시장의 불확실성과 변동성이 확대되고 있고, 중국도 생산설비 증설을 대부분 완료해 공급과잉과 수요부진이 겹치면서 영업실적이 한풀 꺾인 것으로 나타났다.

국내 화학기업들은 급변하는 시장 상황에 맞추어 가동률 감축으로 대응하고 있으며 고부가가치제품 개발과 포트폴리오 다변화, 원재료 공급기업 및 수요기업과의 파트너십 강화로 통해 위기 극복을 노리고 있다.

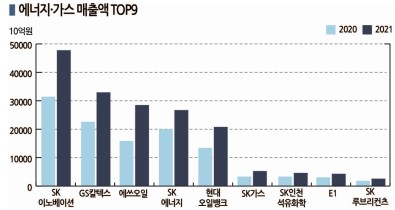

정유4사, 국제유가 반등으로 함박웃음

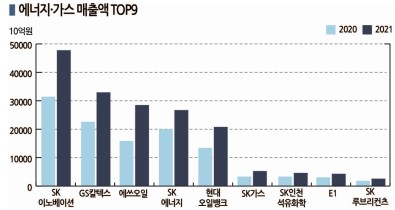

에너지·가스 상위 10사는 2021년 평균 매출액이 17조8831억원으로 45.6% 급증했고 평균 영업이익은 9369억원으로 흑자전환에 성공했다.

2021년 2월부터 국제유가를 비롯한 천연가스, 석탄 등 에너지 가격이 폭등하면서 SK이노베이션, GS칼텍스, 에쓰오일, 현대오일뱅크 등 정유4사는 평균 매출액이 21조7426억원에서 32조3630억원으로 48.8% 급증했고 평균 영업이익은 마이너스 1조2951억원에서 플러스 1조7641억원으로 흑자전환에 성공했다.

SK이노베이션은 2021년 매출이 46조8429억원으로 37.1% 증가해 국내 정유·화학기업 1위를 유지했고 영업이익은 1조7542억원으로 흑자 전환했다. 석유사업부는 매출액이 29조5971억원, 영업이익은 1조1616억원을 기록했고, 배터리사업부는 매출이 3조369억원으로 88.6% 폭증했다.

GS칼텍스는 매출이 34조5384억원으로 54.9% 급증했고 영업이익은 2조189억원으로 319.6% 폭증했다. GS칼텍스는 정유사업부 영업이익이  흑자로 전환됐고, 석유화학사업부는 756억원으로 5184.4% 폭증했다.

흑자로 전환됐고, 석유화학사업부는 756억원으로 5184.4% 폭증했다.

에쓰오일은 매출이 27조4639억원으로 63.2% 급증했고 영업이익도 2조1409억원으로 2020년 적자에서 벗어났다. 석유화학사업부 영업이익이 35.7% 증가한 가운데 윤활유사업부는 132.5%, 정유사업부는 153.3% 폭증한 결과로 해석된다.

현대오일뱅크도 2021년 매출이 20조6066억원으로 50.5% 급증했고 영업이익은 1조1424억원으로 292.5% 폭증했다. 정유부문 매출이 25조3270억원으로 여전히 80% 이상을 차지하고 있다.

롯데케미칼과 합작한 종속기업 현대케미칼의 HPC(Heavy Feed Petrochemical Complex)는 가동 준비를 마쳤으나 2022년 1분기 시황이 악화됨에 따라 상업생산 시기를 늦추고 있다.

국내 정유기업들은 2020년 코로나19 사태로 항공·해운용 석유제품 매출이 부진했으나 2021년 코로나19 백신 보급 반사효과, 국제유가 상승, 수요회복에 따른 정제마진 개선으로 매출과 영업이익이 크게 증가한 것으로 나타났다.

GS칼텍스와 현대오일뱅크는 석유화학 사업 본격화에 따른 수직계열화 효과를 기대하고 있다.

GS칼텍스는 석유화학사업부 영업이익이 대폭 증가한 가운데 2022년부터 에틸렌(Ethylene) 생산능력 70만톤의 MFC(Mixed Feed Cracker) 상업가동을 본격화할 것으로 예상된다. GS칼텍스는 MFC 상업생산으로 4000억원의 수익을 거둘 것으로 기대하고 있다.

현대오일뱅크도 에틸렌 75만톤의 HPC를 완공하고 2022년 상반기 상업가동을 목표로 하고 있다. 2021년 11월 상업가동을 목표로 했으나 국제유가가 폭등하는 등 원료가격 강세가 이어지자 상업가동 시기를 늦추고 있다.

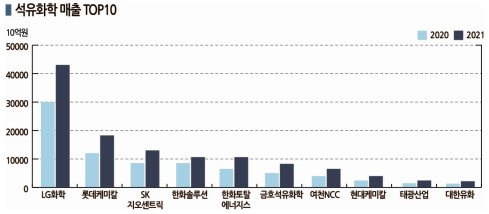

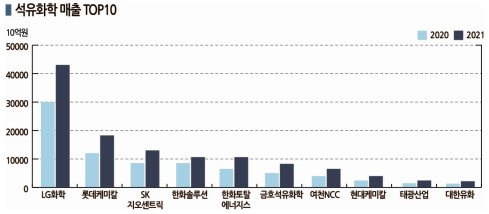

석유화학, 수요 폭증에 해외설비 트러블 “대박”

국내 석유화학 상위 10사는 매출액이 2020년 평균 8조1803억원에서 2021년 11조6810억원으로 42.8% 증가했고 영업이익은 2020년 4022억원에서 2021년 1조2034억원으로 199.2% 폭증했다.

국내 6대 NCC(Naphtha Cracking Center) 가동 석유화학기업 가운데 영업이익 1조원 이상은 LG화학 5조255억원, 롯데케미칼 1조5336억원 2곳으로 나타났다. 롯데케미칼은 2020년 영업이익이 3569억원에 그쳤으나 330.3% 폭증하면서 2년 만에 1조원 이상을 기록했다.

한화토탈에너지스는 2021년 영업이익이 9929억원으로 1조원 달성에는 실패했으나 2020년 1064억원에 비해 832.8% 폭증해 기염을 토했고, SK지오센트릭도 2021년 2132억원으로 2020년 마이너스 535억원을 큰 폭으로 만회했다. 다만, 대한유화는 1794억원으로 5.4% 증가에 그쳤다.

LG화학은 매출이 42조6547억원으로 41.8% 늘었고 영업이익은 5조255억원으로 179.5% 폭등하며 압도적인 영업실적을 기록했다. 2020년에 이어 2021년에도 석유화학 사업에서 ABS, PVC, NB-라텍스 수요가 증가했고 해외설비 트러블까지 겹치며 반사이익을 챙긴 것으로 해석된다.

LG화학 관계자는 “ABS는 고부가가치제품 중심의 포트폴리오 다각화로 경쟁에서 앞섰다”며 “PVC는 인디아 건설경기 호조로 이익이 급증했고 가성소다(Caustic Soda)도 2차전지 수요 증가로 높은 영업이익을 올렸다”고 밝혔다.

팜한농 사업부를 제외한 석유화학, 첨단소재, 생명과학, 에너지솔루션 사업부에서 2분기에 가장 많은 매출과 영업이익을 올렸고 글로벌 경 기회복에 따른 전방산업 수요 개선과 양극재 출하량 확대, 전기자동차(EV) 수요증가에 따른 원통형 전지 매출 증가가 주요 원인으로 파악된다. 팜한농 사업부는 작물보호제 및 종자 판매 확대 등으로 영업실적이 개선됐다.

기회복에 따른 전방산업 수요 개선과 양극재 출하량 확대, 전기자동차(EV) 수요증가에 따른 원통형 전지 매출 증가가 주요 원인으로 파악된다. 팜한농 사업부는 작물보호제 및 종자 판매 확대 등으로 영업실적이 개선됐다.

롯데케미칼은 식음료용 PET(Polyethylene Terephthalate) 수요가 증가했고 PIA(Purified Isophthalic Acid)는 중국의 전력난으로 반사이익을 거둔 것으로 파악된다. 가전, 자동차 수요 증가로 PC(Polycarbonate), ABS도 강세를 나타냈다.

다만, 중국 수요 감소로 4분기 아로마틱스 사업부 영업이익이 마이너스 109억원을 기록하면서 1-3분기 영업이익 평균이 5020억원에서 4분기 297억원으로 대폭 감소하는 등 글로벌 시황에 따라 영업실적이 엇갈리는 모습이 나타냈다.

NCC 가동 석유화학기업을 제외하면 금호석유화학이 역대 최대 영업이익을 기록하며 두각을 나타냈다. 금호석유화학은 매출이 8조4618억원으로 75.9% 급증했고 영업이익은 2조4068억원으로 224.3% 폭증했다.

금호석유화학의 기초소재 사업부 자회사인 금호P&B화학은 2021년 매출이 2조6887억원으로 90.4% 급증했고 영업이익은 1조9억원으로 379.3% 폭증했다. 2021년 BPA 등 페놀(Phenol) 유도제품은 자동차, 가전 수요가 증가함과 동시에 중국의 정기보수로 반사이익을 거둔 것으로 해석된다.

2020년에 이어 2021년에도 타이어용 BR(Butadiene Rubber), SBR(Styrene Butadiene Rubber) 등 합성고무 수요가 증가했고, 글로벌 설비 트러블로 부타디엔(Butadiene)은 3분기까지 공급부족이 발생했으며, 코로나19로 인한 장갑 등 위생용 수요 호조가 이어지면서 NB-라텍스도 수익성이 개선됐다.

4분기에는 합성고무사업부 매출과 영업이익이 각각 10.8%, 47.2% 감소했으며 정기보수 영향과 경쟁기업 판매 확대에 따른 가격경쟁 심화, 위생용 장갑 공급량 확대 및 수요 감소의 영향을 받은 것으로 파악된다.

합성수지, 페놀 유도제품, EPDM(Ethylene Propylene Diene Monomer), TPV(Thermoplastic VulcanizEed) 비수기 영향, 수요 둔화 등이 겹쳐 영업이익이 감소하는 경향을 나타냈다. 2021년 4분기 매출은 2조1720억원으로 양호했으나 영업이익은 4153억원으로 1-3분기 평균 6638억원에 비해 37.4% 감소했다.

한화솔루션은 매출이 10조7252억원으로 16.6% 증가했고 영업이익 역시 7383억원으로 24.3% 늘었다. 케미칼 사업부는 매출이 5조3640억원으로 61.3% 급증했고, 영업이익 역시 1조468억원으로 174.6% 폭증하면서 전체 호조를 견인했다. PVC 가격이 2020년에 비해 37.4% 상승하며 PVC 및 가성소다 관련 매출이 2조9044억원으로 47.5% 증가한 영향이 컸으며, LDPE(Low-Density Polyethylene) 평균 가격 역시 19.5% 오른 영향이 컸던 것으로 파악된다.

다만, 큐셀 부문은 매출이 3조5685억원으로 3.6% 감소했고 태양광 모듈 원재료인 폴리실리콘(Polyslicon) 가격이 폭등하면서 영업이익은 마이너스 3285억원으로 적자 전환했다. 한화솔루션은 사업영역과 조직 확대에 따라 큐셀 부문 명칭을 신재생에너지 사업부문으로 변경했다.

한화솔루션 관계자는 폴리실리콘 등 원재료 가격 폭등 리스크에 대해 “미국 REC실리콘 지분 21.34%를 확보했고 OCI와 공급계약을 체결하는 등 선제적으로 원료를 확보했다”며 “외부구매 뿐만 아니라 구조적으로 접근하는 전략을 진행하고 있다”고 밝혔다.

한화토탈에너지스는 2021년 매출이 9조8596억원으로 45.8% 증가했고 영업이익은 9929억원으로 832.8% 폭증했다. 국제유가 상승으로 스프레드가 확대되며 수익성이 개선됐고 4분기에는 태양광용 EVA(Ethylene Vinyl Acetate) 수요 폭증 영향까지 작용했다.

태광산업은 2021년 2월 미국 한파 영향, 글로벌 셧다운 등으로 AN(Acrylonitrile)이 강세를 나타냈고 코로나19로 마스크 이어밴드 수요가 급증해 스판덱스(Spandex) 매출이 늘어나면서 기염을 토했다. 매출은 2조5918억원으로 48.9% 증가했고 영업이익은 3553억원으로 563.6% 폭증했다.

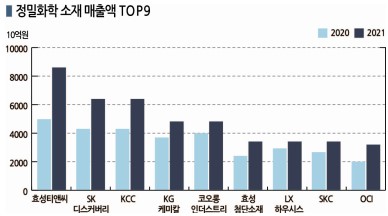

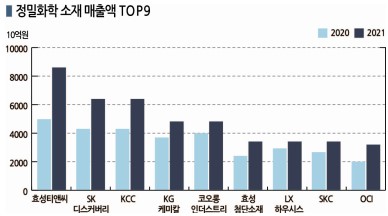

정밀화학·소재, 스판덱스·태양광 타고 효성·OCI 날았다!

정밀화학·소재 부문 상위 10사는 2021년 평균 매출액이 4조7267억원으로 34.8%, 영업이익은 4528억원으로 220.6% 폭증했으며 영업이익률은 2020년 3.8%에서 2021년 9.8%로 상승했다.

매출액 상위 3사는 효성티앤씨 8조5960억원, SK디스커버리 6조6143억원, KCC 5조8749억원이며 영업이익 상위 3사는 효성티앤씨 1조4237억원, OCI 6260억원, SK케미칼 5552억원 순으로 나타났다.

효성티앤씨는 스판덱스 수출가격이 폭등하고 일본 생산능력 감축이 겹치면서 2021년 사상 최대의 영업이익을 달성했다. 중국을 중심으로 코로나19 사태에 따라 집에서 보내는 시간이 길어지면서 애슬레저(일상복처럼 입을 수 있는 운동복)를 찾는 소비자가 늘어나고 있고, 젊은 세대 사이에서 운동복 수요가 증가하면서 수급 타이트가 발생했기 때문이다.

스판덱스 매출은 3분기 1조3532억원으로 정점에 도달한 뒤 4분기에는 비수기 진입, 중국 전력난 등으로 전방산업 가동률이 위축됨에 따라  1조2958억원으로 감소했다.

1조2958억원으로 감소했다.

효성첨단소재는 매출이 3조5978억원으로 50.2% 증가했고 영업이익은 4373억원으로 1178.4% 폭증했다. 최근 중국이 태양광 증설을 적극화하면서 단결정 잉곳 성장장치에 투입되는 단열재와 단열재 소재로 사용되는 탄소섬유 수요증가, 타이어코드 수요증가가 폭발적 성장 요인인 것으로 파악된다.

OCI는 2021년 매출이 3조2440억원으로 62.0% 증가했고 영업이익 역시 2020년 마이너스 861억원에서 2021년 플러스 6260억원으로 흑자전환에 성공했다. 글로벌 기후위기로 인한 태양광 모듈 수요가 급증함과 동시에 중국의 전력난으로 폴리실리콘 생산차질이 발생했고 미국·유럽에서도 중국산 폴리실리콘 구매를 줄이면서 폴리실리콘 가격이 1분기 kg당 10.8달러에서 3분기 35.2달러로 폭등했기 때문이다.

OCI는 2022년 2분기에 말레이지아 폴리실리콘 공장의 5000톤 디보틀넥킹을 완료하고 3분기에 3만5000톤 가동을 본격적으로 시작할 계획이다. OCI는 한화솔루션에게 10년 동안 1조4500억원에 상당하는 폴리실리콘 장기공급 계약을 체결했으며 1416억원을 투자해 부광약품 지분 11%를 인수하는 등 바이오 사업 확대도 추진하고 있다.

KCC는 2021년 매출액이 5조8749억원으로 15.6% 증가하고 영업이익은 3888억원으로 190.5% 폭증했으나 모멘티브(Momentive Performance Material) 잔여 지분 인수과정에서 투자를 확대해 당기순이익이 마이너스 532억원으로 적자 전환했다. 모멘티브는 2020년 영업이익률이 0.5%에 그쳤으나 2021년 6.4%로 올라섰다.

SK디스커버리는 매출이 6조6143억원으로 46.4% 증가했으나 영업이익은 744억원으로 57.0% 감소했다. 혈액제 사업부문에서 내수 판매량 감소와 금융비용 증가 효과로 123억3722만원의 적자가 발생했고, 가스 사업부문에서 LPG(액화석유가스) 국제가격 상승 및 국내수요 감소로 4분기 영업이익이 마이너스 124억원을 기록했다.

LX하우시스 역시 매출은 3조4720억원으로 14.3% 증가했으나 영업이익은 673억원으로 5.2% 감소했다. 미국 주택 수요 급증으로 건자재 매출이 증가했으나 건자재 원료로 투입되는 PVC, MMA(Methyl Methacrylate), 가성소다 강세로 수익성이 악화된 것으로 파악된다.

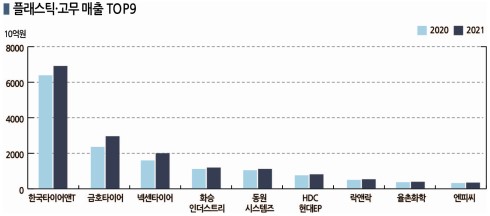

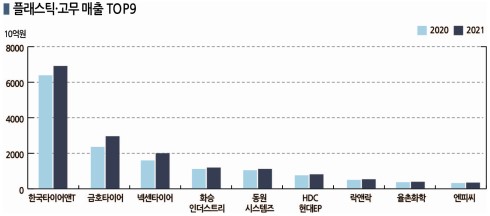

플래스틱 고무, 타이어 4중고로 한국타이어만 선방

플래스틱·고무 부문 상위 10사는 2021년 매출액이 평균 1조7272억원으로 14.1% 증가했으나 평균 영업이익은 840억원으로 41.2% 급감했으며 영업이익률 역시 2020년 4.9%에서 2021년 4.0%로 하락했다.

매출액 상위 3사는 2020년에 이어 타이어 3사가 독식했으며 한국타이어 7조1411억원, 금호타이어 2조6012억원, 넥센타이어 2조794억원을 올렸으나 영업이익은 한국타이어 6422억원, 동원시스템즈 990억원, HD현대EP 284억원으로 한국타이어만 선방한 것으로 나타났다.

대부분 영업이익이 감소한 가운데 코오롱플라스틱은 영업이익이 277억원으로 618.0% 폭증했고 엔피씨는 283억원으로 36.6%, 락앤락은 325억원으로 12.4% 증가했다.

2021년에는 타이어 3사에 악재가 겹쳐 고전했다. 자동차용 반도체 수급난, 원자재(고무) 가격 상승, 물류대란 등으로 신차용 타이어(OE) 수요가 부진했고 6월에는 미국 국제무역위원회(ITC)가 한국타이어 27.05%, 금호타이어 21.74%, 넥센타이어 14.72%의 반덤핑 관세율을 부과했기 때문이다.

2021년에는 타이어 3사에 악재가 겹쳐 고전했다. 자동차용 반도체 수급난, 원자재(고무) 가격 상승, 물류대란 등으로 신차용 타이어(OE) 수요가 부진했고 6월에는 미국 국제무역위원회(ITC)가 한국타이어 27.05%, 금호타이어 21.74%, 넥센타이어 14.72%의 반덤핑 관세율을 부과했기 때문이다.

천연고무는 코로나19에 따른 고무농장 노동력 감소, 장갑용 수요 증가 영향으로 수급타이트가 발생해 2020년 말부터 급등하기 시작했고 타이어용 TSR20은 2021년 kg당 평균 1.68달러를 형성했다.

부타디엔은 6월 FOB Korea 톤당 1390달러까지 치솟는 등 폭등세를 나타냈다. 국내 부타디엔 생산기업들이 미국 수출을 확대한 가운데 일부 플랜트가 정기보수를 진행해 공급부족이 심화된 영향으로 파악된다. 부타디엔은 10월 공급과잉에 따라 FOB Korea 660달러로 폭락했다.

한국타이어는 타이어 3사 가운데 유일하게 영업실적이 양호해 매출이 10.7%, 영업이익은 2.2% 증가했다. 4분기 대전·군산공장 총파업 등 악재에도 불구하고 교체용 타이어 판매량 증가와 함께 북미를 중심으로 한 지역별 판매가격 운용 효율화 등으로 양호한 성과를 거두었다. 특히, 18인치 이상 대형 승용차용 타이어 판매 비중이 약 37.7%로 3.1%포인트 상승했으며 물류 코스트 절감을 위해 미국 테네시 공장의 생산을 확대한 것도 영향을 미쳤다.

한국타이어는 2021년 프리미엄 타이어(OE)와 전기자동차용 성과가 컸으며 포르쉐(Porsche) 파나메라, BMW X시리즈에 OE를 공급했고 전기자동차 전용 타이어를 아우디(Audi) e-트론 GT, 폭스바겐(Volkswagen) ID.4에 공급했다.

금호타이어와 넥센타이어는 자동차 시장을 둘러싼 악재를 피할 수 없었다. 금호타이어는 매출이 2조6012억원으로 19.8% 증가했지만 영업이익은 마이너스 416억원으로 적자 폭이 828.7% 폭증했다. 넥센타이어 역시 매출은 2조794억원으로 22.5% 증가했으나 영업이익은 44억원에 그치며 88.9% 격감했다.

화승인더스트리는 매출이 1조3655억원으로 5.1% 증가했으나 영업이익은 900억원으로 7.9% 감소했다. 코로나19 영향으로 신발부문 매출이 9.4% 감소했고 원료가격 상승으로 영업이익은 82.2% 격감했다. 화학부문도 OPP(Oriented Polypropylene) 필름 가격이 17.2%, PET는 22.9% 상승하면서 영업이익이 35.7% 감소했다.

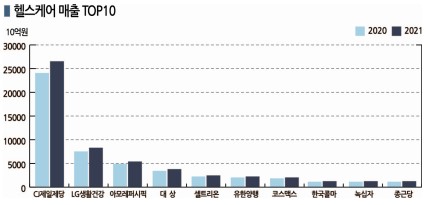

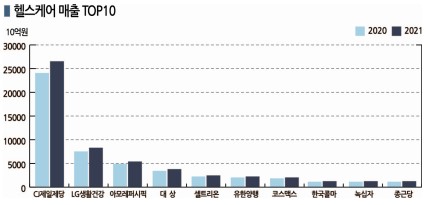

헬스케어, CJ 바이오사업 매출 3조7312억원

헬스케어 상위 10사의 매출액은 2021년 평균 5조2372억원으로 2020년 4조8617억원에 비해 7.7% 증가했다. CJ제일제당이 26조2892억원으로 1위를 유지했고 LG생활건강, 아모레퍼시픽이 뒤를 이었다.

CJ제일제당은 매출이 26조2892억원으로 8.4% 증가하고 영업이익은 1조5244억원으로 12.1% 늘었다. CJ대한통운을 제외해도 매출이 15조7444억원으로 11.2% 증가하며 사상 최초로 15조원을 돌파했고 영업이익은 1조1787억원으로 13.2% 증가하며 2020년에 이어 2년 연속 1조원을 상회했다.

CJ제일제당은 매출이 26조2892억원으로 8.4% 증가하고 영업이익은 1조5244억원으로 12.1% 늘었다. CJ대한통운을 제외해도 매출이 15조7444억원으로 11.2% 증가하며 사상 최초로 15조원을 돌파했고 영업이익은 1조1787억원으로 13.2% 증가하며 2020년에 이어 2년 연속 1조원을 상회했다.

아미노산(Amino Acid)과 조미소재 등 그린바이오가 주력인 바이오사업은 매출이 3조7312억원으로 25.1%, 영업이익은 4734억으로 51.6% 증가했다.

CJ제일제당은 2021년 12월 인도네시아 파수루안(Pasuruan)에 aPHA(Amorphous Polyhydroxyl Alkanoate) 5000톤 플랜트를 완공하고 2022년 1분기 이후 상업 가동할 예정이며 이후 생산능력을 2025년까지 6만5000톤으로 확대할 계획이다.

LG생활건강은 매출액이 8조915억원으로 3.1% 증가했고 영업이익 역시 1조2896억원으로 5.6% 늘었다. LG생활건강 관계자는 “주요 시장의 소비 둔화와 경쟁 심화로 어려웠던 상황에서도 브랜드 포지셔닝 강화 원칙에 기반한 사업을 전개하며 뷰티(화장품), HDB(생활용품), 리프레쉬먼트의 견고한 브랜드 포트폴리오를 통해 매출과 영업이익, 당기순이익 모두 코로나19 이전 수준을 뛰어넘어 사상 최대를 넘어섰다”고 강조했다.

뷰티사업 매출은 4조4414억원으로 1.6%, 영업이익은 8761억원으로 6.5% 증가했다. 럭셔리 화장품인 후, 숨 등이 2020년에 이어 2021년에도 중국에서 높은 인기를 유지한 영향으로 풀이된다.

아모레퍼시픽은 매출액이 4조8631억원으로 9.7% 증가했고 영업이익은 3434억원으로 140.1% 폭증했다. 국내·외 지역별 온·오프라인 채널 다변화 전략으로 2020년 코로나19에 따른 매출 감소를 극복한 것으로 알려졌다.

셀트리온, 녹십자 등 일부를 제외한 제약기업은 대부분 영업이익이 2020년보다 저조했다. 셀트리온은 매출이 1조9116억원으로 3.4%, 영업이익은 7525억원으로 5.7% 증가했고 39.4%의 영업이익률로 2년 연속 1위 자리를 차지했다. 녹십자는 매출이 1조5378억원으로 2.2% 증가했고 영업이익은 737억원으로 46.6% 급증했다.

셀트리온은 램시마의 국내판매 비중 확대로 매출원가율이 개선된 것으로 파악되며 4분기부터 진단키트 매출이 크게 반영된 것으로 분석된다. 녹십자는 독감 백신 매출이 2297억원으로 38% 증가해 경쟁기업에 비해 양호했던 것으로 평가된다.

그러나 유한양행, 종근당은 매출액 증가에도 영업이익이 각각 42.3%, 23.5% 감소하면서 다소 부진했다. 코로나19 이후 제약기업들의 영업환경 개선이 악화됨과 동시에 연구개발비 지출이 확대되면서 수익성 악화가 심화된 것으로 알려졌다.

에너지·가스, 석유화학, 정밀화학·소재, 플래스틱·고무 부문은 매출액이 10% 이상 증가하며 역대 최대의 영업실적을 거두었으나 헬스케어는 전체적으로 부진했다. (홍인택 기자)

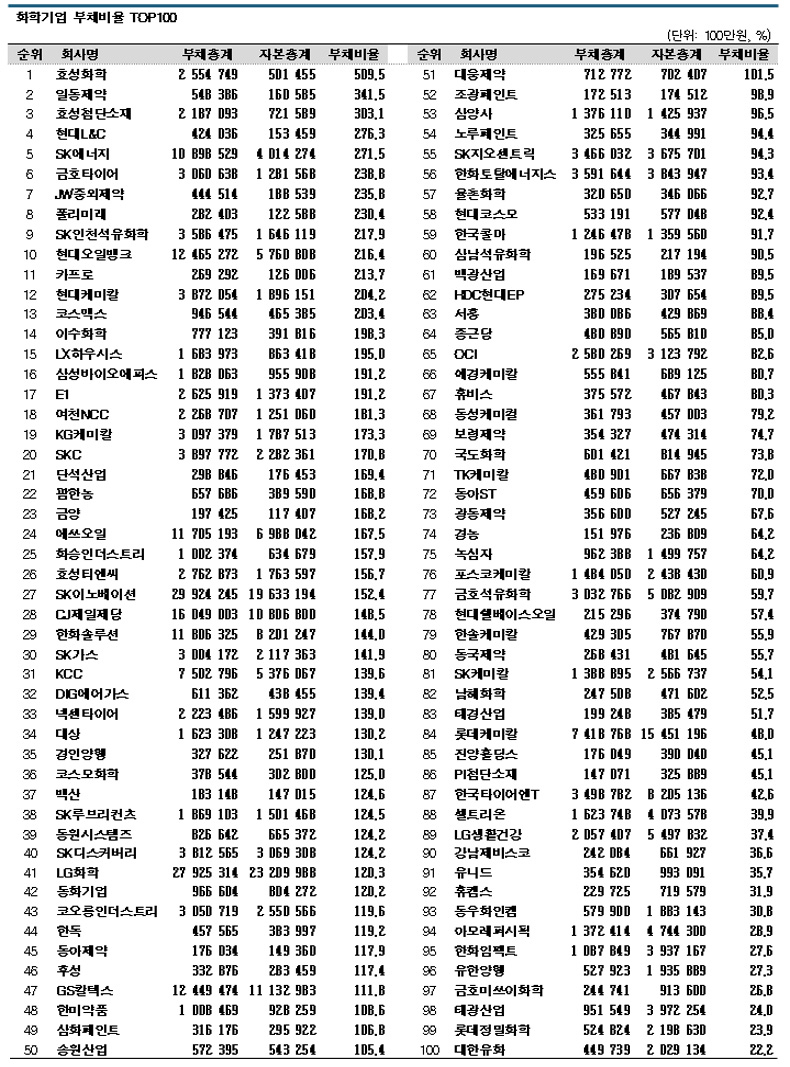

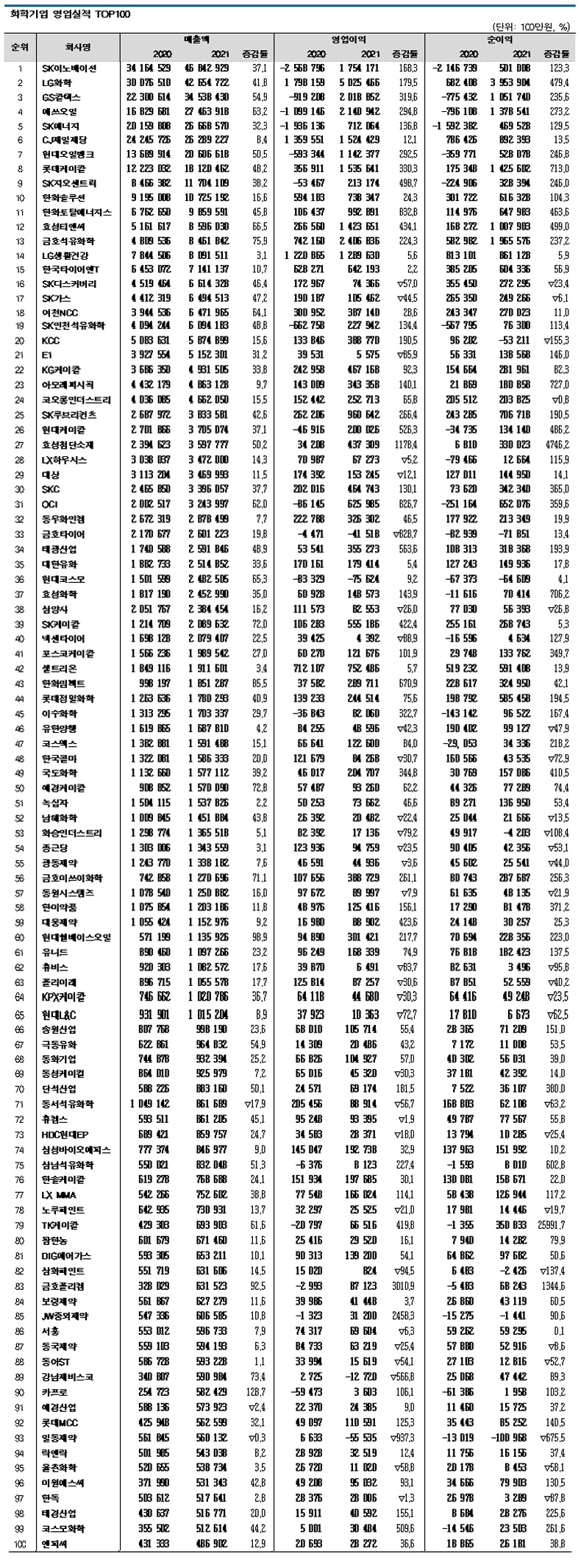

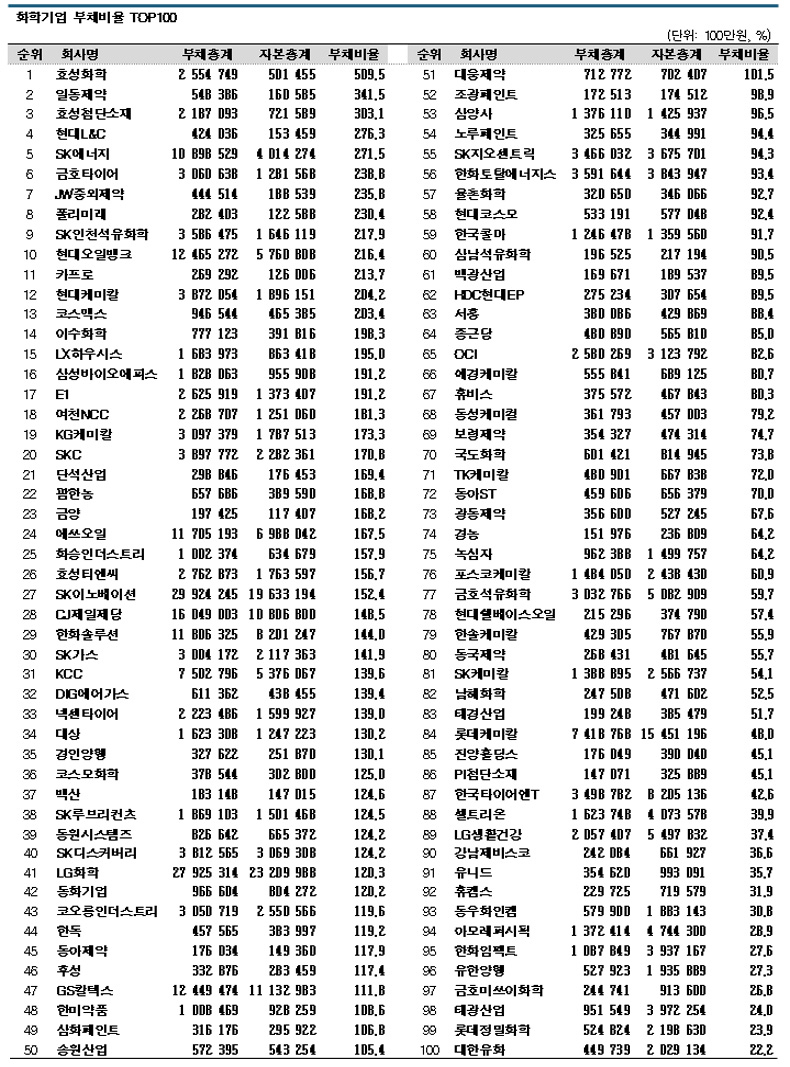

표, 그래프: <화학부문 상위 10사 매출 증감률, 에너지·가스 매출액 TOP9, 화학기업 영업이익 TOP100, 석유화학 매출 TOP10, 정밀화학 소재 매출액 TOP9, 화학기업 영업이익룰 TOP100, 플래스틱·고무 TOP9, 화학기업 부채비율 TOP100, 헬스케어 매출 TOP10 화학기업 영업실적 TOP100>

에 따른 설비 트러블로 공급부족이 발생하면서 42.8% 증가했다.

에 따른 설비 트러블로 공급부족이 발생하면서 42.8% 증가했다. 흑자로 전환됐고, 석유화학사업부는 756억원으로 5184.4% 폭증했다.

흑자로 전환됐고, 석유화학사업부는 756억원으로 5184.4% 폭증했다.

기회복에 따른 전방산업 수요 개선과 양극재 출하량 확대, 전기자동차(EV) 수요증가에 따른 원통형 전지 매출 증가가 주요 원인으로 파악된다. 팜한농 사업부는 작물보호제 및 종자 판매 확대 등으로 영업실적이 개선됐다.

기회복에 따른 전방산업 수요 개선과 양극재 출하량 확대, 전기자동차(EV) 수요증가에 따른 원통형 전지 매출 증가가 주요 원인으로 파악된다. 팜한농 사업부는 작물보호제 및 종자 판매 확대 등으로 영업실적이 개선됐다. 1조2958억원으로 감소했다.

1조2958억원으로 감소했다.

2021년에는 타이어 3사에 악재가 겹쳐 고전했다. 자동차용 반도체 수급난, 원자재(고무) 가격 상승, 물류대란 등으로 신차용 타이어(OE) 수요가 부진했고 6월에는 미국 국제무역위원회(ITC)가 한국타이어 27.05%, 금호타이어 21.74%, 넥센타이어 14.72%의 반덤핑 관세율을 부과했기 때문이다.

2021년에는 타이어 3사에 악재가 겹쳐 고전했다. 자동차용 반도체 수급난, 원자재(고무) 가격 상승, 물류대란 등으로 신차용 타이어(OE) 수요가 부진했고 6월에는 미국 국제무역위원회(ITC)가 한국타이어 27.05%, 금호타이어 21.74%, 넥센타이어 14.72%의 반덤핑 관세율을 부과했기 때문이다.

CJ제일제당은 매출이 26조2892억원으로 8.4% 증가하고 영업이익은 1조5244억원으로 12.1% 늘었다. CJ대한통운을 제외해도 매출이 15조7444억원으로 11.2% 증가하며 사상 최초로 15조원을 돌파했고 영업이익은 1조1787억원으로 13.2% 증가하며 2020년에 이어 2년 연속 1조원을 상회했다.

CJ제일제당은 매출이 26조2892억원으로 8.4% 증가하고 영업이익은 1조5244억원으로 12.1% 늘었다. CJ대한통운을 제외해도 매출이 15조7444억원으로 11.2% 증가하며 사상 최초로 15조원을 돌파했고 영업이익은 1조1787억원으로 13.2% 증가하며 2020년에 이어 2년 연속 1조원을 상회했다.