화학산업은 2018년에 이어 2019년에도 불황의 골이 더욱 깊어진 것으로 나타났다.

2019년 코스피(KOSPI) 상장 100대 화학기업의 평균 매출액은 4조2043억원으로 2018년 4조3551억원에 비해 3.5% 감소했다. 특히, 평균 영업이익은 1803억원으로 2018년 2332억원에 비해 22.7% 급감했고 영업이익률도 2019년 4.7%로 2018년 5.4%에 비해 0.7%포인트 하락했다.

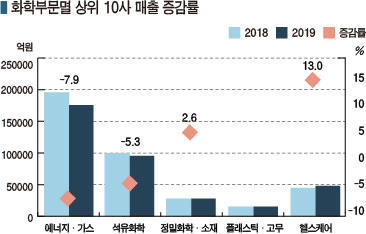

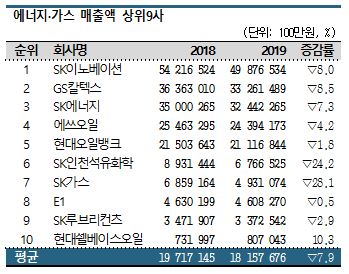

매출액 감소는 정유·석유화학 경기가 악화됐기 때문으로, 정유가 포함된 정유·가스 10사 매출액이 7.9% 감소했고 석유화학도 5.3% 줄어든 것으로 분석된다.

미국-중국 무역분쟁으로 중국 수출이 감소한 가운데 국제유가가 배럴당 57달러 수준을 유지했으나 수요 위축으로 원료가격 상승분을 석유 및 석유화학제품 공급가격에 반영하지 못했기 때문이다.

석유화학 상위 10사는 2019년 평균 영업이익률이 4.9%로 2018년 8.0%의 절반수준으로 떨어졌으며 에너지·가스 10사는 2.2%에 그쳤다.

영업현금흐름은 28조원으로 7조원 가량 증가했고, 투자현금흐름은 2018년 22조원에서 2019년 28조원으로 5조원 늘어났다. 정유 및 석유화학기업들이 불황에도 불구하고 석유화학 투자를 확대하고 있는 것이 크게 작용한 것으로 풀이된다.

정유기업들은 에쓰오일(S-Oil)이 투자를 마무리했으나 GS칼텍스, 현대오일뱅크 등이 석유화학 투자를 확대하고 있고, 석유화학기업들도 NCC(Naphtha Cracking Center) 증설을 계속해 2022년 전후로 완공할 예정이다.

2020년 들어서는 미국-중국 무역전쟁은 물론 국제유가를 둘러싼 사우디·러시아·미국의 파워게임, 코로나19(신종 코로나바이러스 감염증) 사태 등 3중고가 겹쳐 국내 화학기업들은 심각한 위기에 직면함으로써 매출은 물론 영업이익이 대폭 감소할 것으로 우려되고 있다.

정유·가스, 에너지 사업이 화학·윤활유 수익 갉아먹어

정유·가스 상위 10사는 2019년 평균 매출액이 18조1577억원으로 7.9% 감소했고, 영업이익은 4070억원으로 무려 34.7% 급감했다. 정유 4사 역시 평균 매출액이 32조2183억원으로 6.6% 감소했고, 평균 영업이익은 2018년 1조933억원에서 2019년 6932억원으로 36.6% 급감했다.

SK이노베이션은 2019년 영업이익이 1조2693억원으로 2018년 2조1032억원에 비해 1조원 가량 줄었고, GS칼텍스는 2018년 1조2342억원에서 2019년 8797억원으로 28.7% 감소했다.

에쓰오일도 2019년 매출액이 24조3942억원으로 4.2% 감소에 그쳤으나 영업이익은 4201억원으로 34.3% 급감했고 당기순이익은 74.6% 줄어들어 654억원에 불과했다. 2017년 1조2465억원에 비하면 무려 94.8% 격감한 것으로 파악된다.

정유기업들은 판매량이 2018년과 비슷한 수준을 유지했지만 판매단가 하락, 정기보수 등의 영향으로 영업이익과 당기순이익이 크게 감소 할 수밖에 없었던 것으로 분석된다. 2019년 고유가 현상이 끝나면서 재고 평가손실이 발생했고, 공급과잉과 수요감소로 정제 마진이 크게 하락했기 때문이다.

할 수밖에 없었던 것으로 분석된다. 2019년 고유가 현상이 끝나면서 재고 평가손실이 발생했고, 공급과잉과 수요감소로 정제 마진이 크게 하락했기 때문이다.

정유 4사 모두 중국의 신규 정제설비 상업가동에 따른 공급 증가에 IMO(국제해사기구)의 선박유 황 함량 규제인 IMO 2020 시행에 앞선 고유황유(HSFO) 가격 급락으로 정제마진이 크게 악화된 것으로 평가되고 있다.

SK이노베이션은 정유부문이 매출액의 72%를 차지했으나 영업이익은 35%에 그친 반면, 매출액의 19%에 불과한 화학사업은 영업이익의 56%를 차지했고 매출액의 6%에 불과한 윤활유사업부도 영업이익의 23%를 차지한 것으로 나타났다.

화학사업은 이익률이 7.4%, 윤활유사업은 10.2%에 달한 반면 정유사업은 1.3%에 그쳤다. 배터리사업부는 초기부터 손실이 발생해 2019년에는 약 3100억원의 적자를 기록했다.

GS칼텍스 역시 매출의 87%를 차지하는 정유부문의 영업이익률이 1.0%에 불과해 윤활유 8.1%, 석유화학 5.6%를 상쇄하면서 전체 영업이익률이 2.6%로 낮은 수준에 머물렀다.

에쓰오일은 석유화학 및 윤활유 부문의 영업이익률이 2018년에 비해 낮아지기는 했으나 2019년 각각 6.6%. 14.3%로 비교적 건실한 반면, 매출의 78%를 차지하는 정유부문은 523억원의 손실을 기록해 2019년 전체 영업이익률이 1.7%로 낮아지는데 결정적으로 영향을 미쳤다.

현대오일뱅크는 정유 4사 중 비교적 양호해 2019년 매출액이 21조1168억원으로 1.8% 감소에 그쳤으나 영업이익은 5220억원으로 21.0% 급감했다.

정유기업들은 2020년 코로나19 사태에 따른 글로벌 경기 침체에 중국에서 비롯된 이동제한 조치가 세계적으로 확산되면서 석유제품 수출이 급감해 영업실적이 더욱 악화될 것으로 예상되고 있다.

세계적으로 자동차 운행이 감소하고 항공노선이 끊기면서 휘발유, 경유, 항공유 판매가 급격히 줄어들고 있고, 2020년에는 수요 회복이 어려울 것으로 파악되고 있다.

정제마진도 마이너스로 돌아서 석유제품을 만들면 만들수록 손실이 커지고 있으며 하반기에 예정돼 있던 정기보수를 앞당김은 물론 SK이노베이션은 정유설비 가동률을 역대 최저치로 조정하며 대응하고 있으나 역부족인 것으로 판단되고 있다.

정유 4사는 2020년 6년만에 최대의 적자를 기록할 것으로 예상된다.

석유화학, LG화학·롯데케미칼 모두 수익성 악화

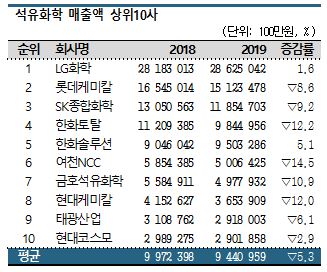

국내 석유화학 상위 10사는 평균 매출액이 2019년 9조4410억원으로 2018년 9조9724억원에 비해 5.3% 감소했고, 영업이익은 4624억원으로 2018년 8024억원에 비해 42.4% 격감했다.

국내 6대 NCC 가동 석유화학기업 중 영업이익 1조원 이상은 2017년 4개에서 2018년 여천NCC가 이탈해 3개, 2019년에는 롯데케미칼이 1조1073억원으로 유일하게 살아남았다. LG화학은 8956억원, 한화토탈은 4670억원에 불과하는 등 대부분 영업이익이 30% 이상 급감했다.

특히, LG화학은 매출액이 사상 최대인 28조6250억원으로 1.6% 증가했으나, 영업이익은 8956억원으로 무려 60.1% 격감해 1조원 클럽에서 탈락했다.

자동차용 배터리 사업이 계속 성장하고 있지만, ESS(에너지저장시스템) 화재가 발생하면서 2018년 4분기에 배터리 안전성 강화를 위해 일회성 비용을 투입했기 때문으로 해석된다. 흑자로 돌아섰던 전지사업부는 2019년 4543억원의 손실을 기록했다.

더군다나 LG화학은 매출비중이 50% 전후로 높은 석유화학사업부 매출이 약 15조원으로 8.1% 감소했고 영업이익은 1조4163억원으로 30.2% 급감했다. 원재료가격이 약보합세를 나타냈으나 수요 감소로 석유화학제품 가격이 크게 하락했기 때문으로, 2019년에는 LDPE(Low-Density Polyethylene)를 비롯해 합성고무, PS(Polystyrene), ABS(Acrylonitrile Butadiene Styrene), BPA(Bisphenol-A) 가격이 10-20% 하락했고 2-EH(Ethylhexanol), 아크릴산(Acrylic Acid) 가격도 6-8% 떨어졌다.

LG화학은 석유화학 부문 영업이익률이 2018년 12.4%에서 2019년 9.4%로 낮아졌고 전체 영업이익률은 2018년 8.0%에서 2019년 3.1%로 급락했다. 매출의 29%를 차지하는 전지사업부의 손실이 치명적인 영향을 미친 것으로 판단된다.

롯데케미칼은 매출이 15조1235억원으로 8.6% 감소했고 영업이익 역시 1조원을 유지했으나 1조1073억원으로 43.7% 격감했다. 대외 불안정성에 따른 원재료 상승 및 주요 석유화학제품 스프레드 감소로 수익성이 하락했고, 글로벌 공급 증가 및 불투명성에 따른 수요 위축 영향이 크게 작용한 것으로 분석된다.

특히, 전체 매출의 25% 전후를 차지하고 있는 EO(Ethylene Oxide)/EG(Ethylene Glycol)를 비롯해 부타디엔(Butadiene), SM(Styrene Monomer), PTA(Purified Terephthalic Acid) 등이 포함된 모노머사업부의 영업이익률이 2018년 20.3%에서 2019년 7.7%로 급락했고 매출의 60% 전후를 차지하고 있는 폴리머 부문도 2018년 9.8%에서 2019년 7.2%로 떨어졌다.

미국산 셰일(Shale) 베이스 HDPE(High-Density PE), LDPE, 중국산 PDH(Propane Dehydrogenation) 베이스 PP(Polypropylene) 등 코스트가 낮은 범용 폴리머가 아시아 시장에 유입되면서 가격경쟁력이 떨어지고 있고 내수까지 위축돼 수익성 악화로 이어질 수밖에 없었던 것으로 평가된다.

롯데케미칼은 2020년 들어 코로나19 사태가 확산되자 4월 울산의 M-X(Mixed-Xylene) 36만톤 가운데 생산라인 2개, P-X(Para-Xylene) 75만톤 플랜트 가운데 생산라인 1개의 가동을 중단했고 PTA 60만톤 플랜트도 가동중단을 검토하고 있는 것으로 알려졌다. P-X, PTA 플랜트 근무 인력은 여수·대산 공장으로 전환 배치할 계획이다.

중국의 대규모 P-X, PTA 신증설에 따른 공급과잉과 코로나19 사태가 복합적으로 작용했고, 대산 NCC 폭발사고까지 겹쳐 2020년에는 적자전환이 우려되고 있다.

롯데케미칼은 2019년 8월 에틸렌 생산능력 100만톤의 미국 ECC(Ethane Cracking Center) 및 MEG 70만톤 플랜트 상업가동에 착수했고, PC(Polycarbonate) 11만톤, 메타자일렌(Meta-Xylene) 20만톤을 증설한데 이어 2020년 PIA(Puified Isophthalic Acid) 생산능력을 36만톤으로 확대 했다. 2021년에는 현대오일뱅크와 합작으로 PE 85만톤, PP 50만톤, 2023년 GS에너지와 합작으로 BPA 20만톤, 페놀(Phenol) 35만톤 플랜트를 완공할 계획이다.

다만, 롯데케미칼은 2020년 3월 대산 NCC 폭발사고, 코로나19 사태에 따른 글로벌 경기침체 등으로 석유화학 투자를 전면 재검토할 가능성이 제기되고 있다.

SK종합화학·한화솔루션은 가동중단·철수 초강수

SK종합화학은 2019년 매출액이 11조8547억원으로 9.2% 감소했고, 영업이익은 4583억원으로 31.4% 급감했다. 매출의 75% 가량이 에틸렌, P-X, SM이 포함된 기초유화사업부에서 발생하고 있으나 에틸렌, P-X 가격 하락으로 수익성이 직격탄을 맞을 수밖에 없었다.

SK종합화학은 NCC 6사 중 영업이익률이 상대적으로 낮아 2017년 8.5%, 2018년 5.1%, 2019년 3.9%로 초라한 성적표를 받아들었다. LG화학은 영업이익률이 3.1%에 불과하나 전지사업부 적자가 반영된 것이어서 석유화학의 영향은 상대적으로 크지 않은 것으로 판단된다.

SK종합화학은 변동성이 심한 모노머 의존도가 지나치게 높고, 폴리머도 범용 그레이드 위주여서 안정적 사업 포트폴리오 구성에 실패한 것으로 파악된다.

이에 따라 수익성을 제고하기 위해 2017년 말 다우케미칼(Dow Chemical)로부터 EAA(Ethylene Acrylic Acid), PVDC(Polyvinylidene Chloride) 사업을 인수했고, 2020년 상반기에는 아케마(Arkema)로부터 Functional Polyolefins(Ethylene Copolymer 및 Terpolymer) 사업 인수를 마무리함으로써 포장용 특수소재 사업을 확대할 방침이다.

SK종합화학은 구조조정에도 착수해 울산 컴플렉스 소재 에틸렌 생산능력 20만톤의 No.1 NCC를 2019년 12월, 합성고무 EPDM(Ethylene Propylene Diene Monomer) 3만5000톤은 2020년 상반기에 가동을 중단할 방침이다.

한화토탈은 2019년 매출액이 9조8450억원으로 12.2% 감소해 매출 10조원 클럽에서 탈락했고, 영업이익 역시 4670억원으로 무려 56.1% 격감하며 1조원 클럽에서 내려왔다.

영업이익률도 2018년 9.5%에서 2019년 4.7%로 반토막났다. 매출의 40%를 차지하는 화성부문(SM·P-X)의 매출이 21% 가량 감소하고 판매단가가 18% 전후 급락한 것이 결정적 영향을 미쳤다. 매출비중이 20%에 달하는 수지사업부(PE·PP)도 매출액이 16% 감소했고 판매단가는 2-5% 하락한 것으로 나타났다.

반면, 매출비중이 37% 가량인 에너지사업부(항공유·발전유 중심)는 수출 확대에 힘입어 매출이 4.3% 증가했으나 판매단가는 5-6% 하락해 수익성이 저조했다.

한화솔루션은 2019년 매출액이 9조5033억원으로 5.1% 증가하고 영업이익도 3783억원으로 6.8% 늘어났다. 한화솔루션은 원료부문의 한화케미칼, 가공부문의 한화큐셀앤드첨단소재와 한화컴파운드, 유통부문인 한화갤러리, 태양광 부문인 한화큐셀앤드첨단소재 태양광사업부, 기타 한화도시개발로 구성돼 있다.

태양광 부문은 2018년 107억원 적자에서 2019년 1분기에서 4분기까지 연속 흑자를 기록해 영업이익이 총 2235억원으로 사상 최대치를 갱신했다. 멀티(다결정) 태양전지에 비해 발전효율이 높은 모노(단결정) 태양전지 판매비중을 크게 늘렸고, 판매가격이 상대적으로 높은 미국, 유럽, 일본, 오스트레일리아 등 선진 시장을 집중공략한 전략이 먹혀든 것으로 평가된다.

그러나 화학사업은 원료부문에서 글로벌 경기 둔화 영향으로 저조했다. 2019년 매출액은 3조5264억원(내부거래 제외)으로 12% 감소했고 영업이익은 1749억원으로 52.4% 급감했다. 에틸렌 등 원재료비 하락에도 불구하고 전반적인 수요 감소로 PE, PVC(Polyvinyl Chloride) 판매가격이 큰 폭으로 하락했기 때문이다. 자동차부품을 생산하는 첨단소재 부문도 자동차 부진 영향으로 영업손실이 2018년 134억원에서 2019년 307억원으로 적자가 확대됐다.

한화솔루션은 역시 적자를 기록하고 있는 폴리실리콘(Polysilicon) 사업에서 철수할 계획이다. 폴리실리콘 판매가격이 생산원가의 절반 정도에 그쳐 사업을 이어가기 어려울 것으로 판단하고 2020년 사업을 정리할 것으로 알려졌다.

여천NCC는 2019년 매출액이 5조64억원으로 14.5% 감소해 NCC 6사 가운데 가장 크게 감소했고, 영업이익도 4054억원으로 28.8% 급감했다. 매출액과 영업이익 모두 최근 3년간 최저치로, 글로벌 경기 침체에 중국 경쟁기업들이 대규모 증설을 단행하며 수급불균형이 확대된 영향으로 판단된다.

금호석유화학 역시 2019년 매출액은 4조9779억원으로 10.9% 감소하고 영업이익 또한 3678억원으로 33.7% 급감했다. 주력인 합성고무, 합성수지 모두 부진했기 때문이다.

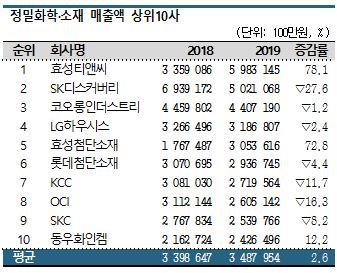

정밀화학·소재, 전반적 부진 속 효성·코오롱·동우 선전

정밀화학·소재 부문 10사는 2019년 평균 매출액이 3조4880억원으로 2.6% 증가한 반면, 영업이익은 1386억원으로 2.1% 감소했다.

매출액 상위 3사는 효성티앤씨 5조9831억원, SK디스커버리 5조211억원, 코오롱인더스트리 4조4072억원으로 4조원을 넘었으며, 영업이익은 효성티앤씨 3229억원, 동우화인켐 2006억원, 롯데첨단소재 1812억원 순으로 나타났다.

상위 10사 대부분이 매출액 감소 양상을 나타낸 반면, 효성티앤씨와 효성첨단소재는 크게 증가했다. 2018년 효성그룹이 효성티앤씨(섬유),  효성첨단소재(소재), 효성화학(화학), 효성중공업(중공업)으로 인적분할을 단행한 이후 부채비율은 높아졌으나 매출액과 영업이익은 증가했다.

효성첨단소재(소재), 효성화학(화학), 효성중공업(중공업)으로 인적분할을 단행한 이후 부채비율은 높아졌으나 매출액과 영업이익은 증가했다.

효성티앤씨는 2019년 매출액이 5조9831억원으로 78.1% 급증했고 영업이익 또한 3229억원으로 158.2% 폭증해 정밀화학·소재 부문에서 매출, 영업이익 모두 1위에 올랐다. 물론, 매출 및 영업이익 폭증은 2018년실적이 하반기 기준이기 때문이기는 하나 영업이익률 자체도 개선된 것으로 평가되고 있다.

스판덱스 글로벌 1위인 효성티앤씨는 글로벌 경기침체에도 불구하고 2019년 9월 가동한 인디아 공장을 비롯해 중국·베트남 등 해외 생산법인을 중심으로 스판덱스 판매량이 증가했고, 중국 취저우(Quzhou)의 NF3(삼불화질소) 공장 가동이 정상화되면서 흑자를 내는 등 해외법인들도 호조를 나타냈다.

스판덱스, 나일론(Nylon), 폴리에스터(Polyester) 섬유의 원자재 가격이 큰 폭으로 하락한 반면, 원사 가격은 하락 폭이 크지 않아 수익성 개선으로 이어졌다. 특히, 스판덱스는 2019년 원료가격이 크게 하락했으나 판매가격은 오히려 상승한 것으로 나타났다.

스판덱스의 주요 원료인 1,4-BDO(Butandiol) 가격은 2018년 톤당 1450-1700달러에서 2019년 1100-1500달러로 급락했고 PTMEG(Polytetramethylene Glycol)는 2018년 톤당 2150-2550달러에서 2019년 1800-2350달러로 크게 하락했다. 반면, 스판덱스 원사는 2018년 kg당 4.4-7.1달러에서 2019년 6.5-6.7달러로 크게 상승했다.

효성첨단소재 역시 2019년 매출액이 3조536억원으로 72.8% 급증했고, 영업이익 역시 1583억원으로 146.8% 폭증했다. 미국-중국 무역전쟁으로 중국 경기가 침체되고 자동차 시장이 위축됐음에도 불구하고 주력인 타이어코드 판매가 줄어들지 않았고, 아라미드(Aramid)와 탄소섬유 판매가 본격화되며 안정적인 영업실적을 거둔 것으로 파악된다.

효성티앤씨는 영업이익률이 2018년 3.7%에서 2019년 5.4%로 개선됐고, 효성첨단소재도 2018년 3.6%에서 2019년 5.2%로 높아졌다.

SK디스커버리는 2019년 매출액이 5조211억원으로 27.6% 급감했으나 영업이익은 1739억원으로 74.0% 폭증한 것으로 나타났다. 연결대상인 SK가스 매출액이 액화석유가스(LPG) 국제가격 하락으로 감소했으나, 국내 LPG 판매량 증가 및 해외 트레이딩 사업의 이익이 개선되면서 영업이익은 폭증한 것으로 나타났다.

SK디스커버리는 영업이익률도 2018년 1.4%에서 2019년 3.5%로 크게 개선됐다.

코오롱인더스트리는 2019년 매출액이 4조4072억원으로 1.2% 감소했으나 영업이익은 1729억원으로 3.6% 증가했다. 판매량 확대와 아라미드 등 고부가제품 수요 호조, 필름 사업의 턴어라운드 및 기타부문의 적자 감소로 영업이익이 45% 이상 급증했으나, 연결 종속회사들의 영업실적이 좋지 않아 상쇄한 것으로 평가된다.

코오롱인더스트리는 매출액의 43%를 차지하는 산업자재군(타이어코드지 등) 매출이 6.4% 증가했으나 영업이익은 11.5% 감소했고, 석유수지와 에폭시수지(Epoxy Resin)가 포함된 화학소재군은 매출액이 15.6%, 영업이익은 11.0% 감소했다. 다만, 석유수지 등은 독과점적 지위를 누려 영업이익률이 9.8%로 높은 수준을 유지했다.

특히. PET(Polyethylene Terephthalate) 필름은 턴어라운드가 두드러져 2018년 144억원 적자에서 2019년 232억원 흑자로 돌아섰다.

OCI, 폴리실리콘 적자 확대로 “위기”

OCI는 2019년 매출액이 2조6051억원으로 16.3% 감소했고 영업이익은 1806억원 적자, 당기순이익은 무려 8074억원 적자를 기록해 6년만에 다시 적자로 돌아섰다.

태양광 사업 악화로 군산공장의 폴리실리콘 생산 중단 등이 영향을 미쳤기 때문으로, 폴리실리콘이 포함된 베이직케미칼사업부는 영업손실이 2018년 71억원 수준에서 2019년 2486억원으로 확대됐으나 연결 자회사 영업실적을 반영해 총 1800억원 손실로 조정됐다.

국내 폴리실리콘 생산기업들의 몰락은 폴리실리콘-잉곳-웨이퍼-셀-모듈로 이어지는 태양광 생태계 파괴를 불러 태양광산업의 주도권을 중국에게 빼앗길 수 있다는 우려가 제기되고 있다.

태양광의 기초소재인 폴리실리콘은 저가 전기요금을 앞세운 중국의 저가공세에 밀려 OCI, 한화솔루션 등 국내 대표기업들이 막대한 타격을 입고 사업을 접고 있기 때문이다.

폴리실리콘은 2010년경 kg당 400달러를 형성하는 등 수익성이 매우 높았으나 최근에는 7달러 안팎으로 폭락해 손익분기점 12-13달러를 한참 밑돌고 있고 생산할수록 적자가 쌓이는 구조적 불황이 심화되고 있다.

OCI는 미국, 유럽, 인디아 등 글로벌 태양광 시장이 성장하면서 장기적으로 수요가 증가할 것으로 판단하고 수익성 악화를 막기 위해 고강도 원가절감 노력을 통해 제조원가 낮추기를 시도했으나 2019년 기초화학 부문에서 2288억원의 영업적자를 기록함으로써 군산공장의 폴리실리콘 2·3공장 가동을 중단하고 1공장은 5월부터 태양광 대신 반도체용 폴리실리콘을 생산할 예정이다.

군산공장 가동을 중단하고 말레이지아 공장에서 태양광용 폴리실리콘을 생산해 원가를 절감할 계획이다. 다만, 군산 1공장은 가동을 재개하더라도 전체적으로 공장 가동률이 낮아질 수밖에 없고 인력 구조조정이 불가피해 희망퇴직을 적극 추진하고 있다.

국내 폴리실리콘 생산 2위인 한국실리콘은 2018년 법정관리를 신청했고, 태양광 세계 1위인 한화솔루션 역시 2019년 3분기에 설비 고도화를 통해 수익성을 높이고 미국, 유럽 마케팅을 강화해 영업실적 개선을 노렸으나 폴리실리콘 적자가 500억-800억원에 달함으로써 여수공장 가동을 중단하고 2020년 사업을 중단할 것으로 알려졌다.

폴리실리콘은 중국기업들이 국내보다 훨씬 저렴한 수준에 전기를 공급받아 저가 생산에 나서면서 심각한 공급과잉의 늪에 빠져 헤어나오기 힘들 것으로 전문가들은 진단하고 있다.

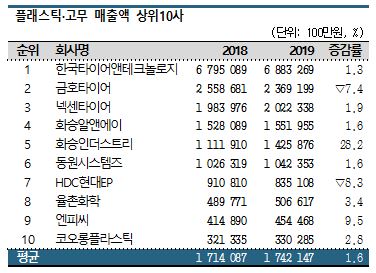

플래스틱·고무, 강도 높은 구조조정으로 수익 개선

플래스틱·고무 부문 10사는 2019년 매출액이 평균 1조7422억원으로 1.6% 증가했으며 평균 영업이익도 1155억원으로 8.6% 증가했다. 영업이익률은 2018년 6.2%에서 2019년 6.6%로 상승했다.

매출액 상위 3사는 타이어 생산기업들이 독차지했다. 한국타이어 6조8833억원, 금호타이어 2조3692억원, 넥센타이어 2조223억원을 기록했고, 영업이익 상위 3사는 한국타이어 5440억원, 넥센타이어 2074억원, 화승인더스트리 1136억원 순으로 나타났다.

한국타이어는 매출이 1.3% 증가한 반면 영업이익은 5440억원으로 22.6% 감소했다. 신차용(OE) 타이어 공급이 감소한 가운데 교체용(RE) 타이어 수요까지 줄었기 때문으로 분석된다. 특히, 국내 완성 자동차기업이 수입 타이어 비중을 늘리면서 타격이 컸다. 현대자동차는 신형 쏘나타 가솔린 모델에 미쉐린과 피렐리 타이어를 장착했다.

금호타이어는 매출이 7.4% 감소했으나 영업이익은 594억원 흑자로 2018년 789억원 적자에서 흑자로 전환됐다. 2016년 이후 3년만이고 중국 더블스타에게 매각된지 2년만이다.

금호타이어는 코스트 절감 등 강도 높은 구조조정에 환율효과가 더해진 결과 흑자로 전환된 것으로 판단된다. 매출원가의 절반을 차지하는 원재료 조달비용을 낮추기 위해 모기업과 원자재를 공동으로 구매하고 있고, 영업실적이 저조한 해외공장 가동률을 낮추었며, 인건비 절약에도 총력을 기울이고 있다. 현대자동차 쏠라티에, 기아자동차 셀토스, 아우디 Q5 등 신차용 타이어 수주도 크게 한몫했다.

넥센타이어는 매출이 1.9% 증가해 사상 처음으로 2조원을 달성했고 영업이익도 2074억원으로 13.7% 증가했다. 글로벌 거래처 확대에 집중하고 연구개발 투자에 적극 나선 영향으로 분석된다. 서울 마곡에 중앙연구소를 오픈하고 체코공장 가동을 시작했으며 유럽과 미국 R&D센터의 신축 확장으로 글로벌 4대 연구개발기지를 완성했다.

타이어 3사는 2020년 중국에 이어 유럽, 미국으로 코로나19가 빠르게 확산됨에 따라 발목을 잡힐까 우려하고 있다. 타이어 3사는 유럽 현지 공장 및 판매법인을 운영하고 있는 가운데 중국 다음으로 큰 유럽 국가들이 국경을 폐쇄하면서 자동차 경기가 침체돼 교체용 및 신차용 타이어 수요가 감소하고 있기 때문이다.

화승인더스트리는 2019년 매출액이 1조4259억원으로 28.2% 증가하고 영업이익은 1136억원으로 무려 96.8% 폭증했다. 글로벌 스포츠 브랜드 아디다스(Adidas)로부터 제조단가가 높은 신발 수주를 확대하고 베트남·유럽 수출이 증가한 영향으로 분석된다. 신발용 접착제, 코팅제 부문도 성장성이 양호했다.

화승알앤에이 역시 2019년 매출액이 1조5520억원으로 1.6% 증가하고 영업이익은 650억원으로 20.4% 급증했다. 친환경 자동차 전환에 따른 고무제품 사양화와 높은 부채비율이 우려됐지만, 자동차부품 및 소재 사업의 성장이 이익 확대로 이어졌다.

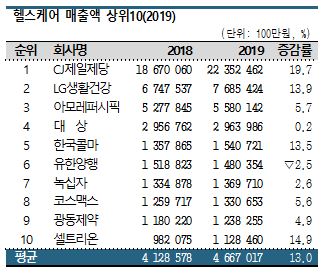

헬스케어, 영업이익률 34%의 슈퍼 황금알 부상

헬스케어 부문은 매출액 상위 10사의 평균 매출이 2019년 4조6670억원으로 2018년 4조1286억원에 비해 13.0% 증가한 것으로 나타났다. 매출액 순위는 CJ제일제당이 22조3525억원으로 1위를 유지했고 LG생활건강, 아모레퍼시픽이 뒤를 이었다.

LG생활건강은 매출액이 7조6854억원으로 2018년 6조7475억원에 비해 13.9% 증가했고 영업이익도 1조1764억원으로 2018년 1조393억원 보다 13.2% 증가해 사상 최대실적을 기록했다. 반면, 아모레퍼시픽은 매출이 5조5801억원으로 2018년 5조2778억원에 비해 5.7% 증가했으나 영업이익은 4278억원으로 2018년 4820억원에 비해 11.2% 감소했다.

보다 13.2% 증가해 사상 최대실적을 기록했다. 반면, 아모레퍼시픽은 매출이 5조5801억원으로 2018년 5조2778억원에 비해 5.7% 증가했으나 영업이익은 4278억원으로 2018년 4820억원에 비해 11.2% 감소했다.

순이익에서도 LG생활건강은 2019년 7882억원으로 13.9% 증가한 반면, 아모레퍼시픽은 2238억원으로 33.2% 급감했다.

LG생활건강은 고급 화장품 브랜드 강화를 기반으로 생활용품, 음료까지 골고루 성장했고, 2020년에도 하반기에 코로나19가 안정되면 고급 화장품 수요 증가를 타고 매출 및 수익을 어느 정도 회복할 것으로 기대하고 있다. LG생활건강은 과거 메르스, 사스 위기 때도 채널 구조조정과 다변화, 브랜드 재정비를 통해 위기를 극복한 바 있다.

아모레퍼시픽은 고급 브랜드 외형 확대와 브랜드별 핵심 카테고리 호조 등이 매출 확대를 이끌었으나, 해외시장 채널 확대와 마케팅 투자 집중으로 수익률이 악화된 것으로 나타났다. 아모레퍼시픽은 2020년 영업실적 개선을 위해 해외시장의 채널 포트폴리오 다변화에 역량을 집중하고 있다.

헬스케어 1위인 CJ제일제당은 2019년 매출액이 22조3525억원으로 2018년 18조6701억원에 비해 19.7% 증가했고, 영업이익 역시 8969억원으로 2018년 8327억원에 비해 7.7% 늘어났다. 특히, 코로나19 확산에도 불구하고 햇반, 가정간편식(HMR) 등 가공식품과 생물자원부문 등 모든 사업부의 매출 증가를 예상하고 있다.

특히, 가공식품 부문은 2019년 상품 구조조정을 추진해 재고 폐기손실 등 코스트를 줄임으로써 2020년 영업실적에 긍정적인 영향을 미칠 것으로 기대하고 있다.

헬스케어 부문은 글로벌 불황과 코로나19 영향에서 멀리 떨어져 있어 2020년에도 성장 가능성이 큰 것으로 기대되고 있다. (박한솔 선임연구원)

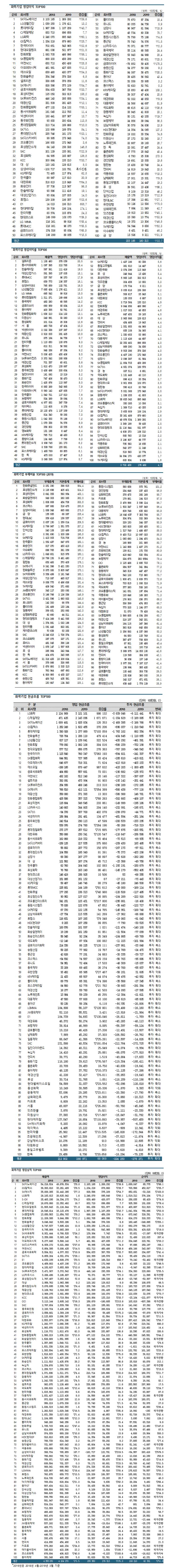

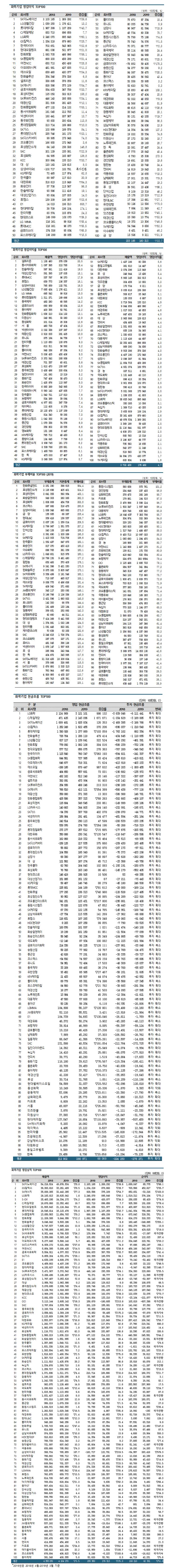

표, 그래프: <화학부문멸 상위 10사 매출 증감률, 에너지·가스 매출액 상위9사, 석유화학 매출액 상위10사, 정밀화학·소재 매출액 상위10사, 플래스틱·고무 매출액 상위10사, 헬스케어 매출액 상위10(2019), 화학기업 영업이익 TOP100, 화학기업 영업이익률 TOP100, 화학기업 부채비율 TOP100 (2019), 화학기업 현금흐름 TOP100, 화학기업 영업실적 TOP100>